|

||

|

|

||

|

|

Онлайн книга - Вторая космическая. Искусство управления и стратегии будущего | Автор книги - Джеффри А. Мур

Cтраница 12

Но практика показывает, что пути для дальнейшего развития есть всегда. Просто нужно выбросить за борт много багажа, чтобы пойти полным ходом. И чем дольше вы остаетесь на рынке, тем больше багажа необходимо выбрасывать и тем слабее вы становитесь, когда отправляетесь в путь. Одним словом, на стадии Д сила товарной категории обретает всю свою разрушительную мощь. Вот почему для компаний так важно приостанавливать инвестирование еще на стадии Г, и как можно раньше. После того как мы окинули взором весь ландшафт силы товарной категории, не нужно быть гением, чтобы понять, к чему вы должны стремиться: к последовательному циклу инновации на стадии Б, к обретению устойчивости на стадии В, к питанию случайными набегами на стадии A, к подкреплению активами, вырученными с распродажи компаний на стадии Г, и к пребыванию в «бесполетной зоне» на протяжении всей стадии Д. Это теория управления портфелем в двух словах. Проблема не в том, что руководящие группы авторитетных компаний не понимают этих целей. Дело в том, что они не до конца осознают, какие именно силы мешают им достичь цели, и поэтому все время их портфель оказывается плохо сбалансированным и трудно управляемым. Поэтому мы должны сейчас обратить свое внимание именно на эти силы и способы их нейтрализации. Матрица роста и ценности: оценка силы товарной категории

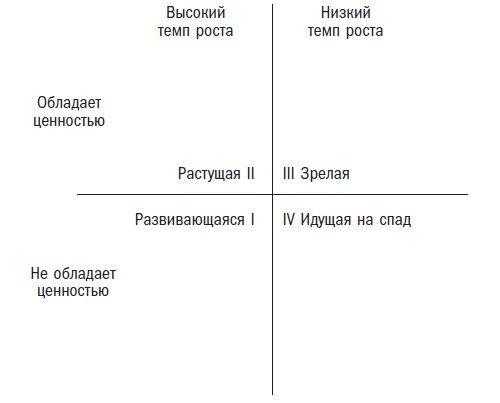

Вы сможете наиболее четко понять состояние ваших товарных категорий, поместив весь портфель в матрицу роста/ценности.

Рис. 2. Управление портфелем Матрица роста/Ценности Для начала проясним сложные термины. С помощью каких критериев мы определяем, является ли товарная категория быстрорастущей или медленнорастущей? Ответ прост: 15–30 % или больше – это быстрый рост, а цифры с однозначным числом – медленный, в пределах 10–15 % – это своего рода «подростковая» зона. Значения темпов роста нам нужны для того, чтобы оценить привлекательность товарной категории с точки зрения двух типов инвесторов: тех, кто инвестирует «в рост» [11], и тех, кто ориентируется на стоимость [12]. Эти значения также получаются из сравнения темпов интенсивного роста категорий на стадии Б с темпами циклического развития категорий на стадии В. Из чего они точно не следуют, так это из сравнения с другими категориями в вашем портфеле. Это ключевой момент, поэтому давайте уделим ему немного больше вни – мания. Предположим, что темпы роста в вашем портфеле в среднем составляют 4 %, но темпы роста одной из ваших категорий – 8 %, не следует ли это рассматривать как быстрый рост? Совершенно нет! Наоборот, это надо рассматривать как сравнение двух или более категорий на стадии В, у одной из которых может быть, а может и не быть больше силы товарной категории, чем у других. Запомните, что развитие на сложившихся рынках циклично, поэтому темпы роста одной категории могут идти вверх, а другой – снижаться в одном и том же году. Важно то, что ни одна из этих товарных категорий не обладает силой, которая характерна для стадии Б и которая необходима для достижения быстрого темпа роста. А значит, ни одна из них не представляет интереса для рынка интенсивного роста, на котором в результате битв за долю рынка рождаются новые лидеры. И поскольку ни одна из категорий не представляет интереса, ни одна из них не должна получать столько ресурсов, сколько получает. Держа этот принцип в уме, обратимся к другой оси матрицы. С помощью каких критериев мы определяем, обладает товарная категория ценностью или нет? В данном случае мы действительно сравниваем ее с другими категориями в инвестиционном портфеле. И чем большую ценность она представляет, тем менее важными становятся прочие категории и тем больше внимания она удостаивается в процессе ежегодного распределения ресурсов. Мы предлагаем вам следующее практическое правило: категория является ценной для вашего бизнеса, если 10 и больше процентов вашей общей выручки или валовой прибыли она приносит уже сейчас либо будет приносить в ближайшем будущем. Когда товарная категория достигает этого уровня ценности, она принимается в расчет при составлении прогнозов на текущий квартал. Менее ценные категории должны рассматриваться как помеха. Держа эти разъяснения в уме, рассмотрим образец портфеля, типичного для стабильной компании.

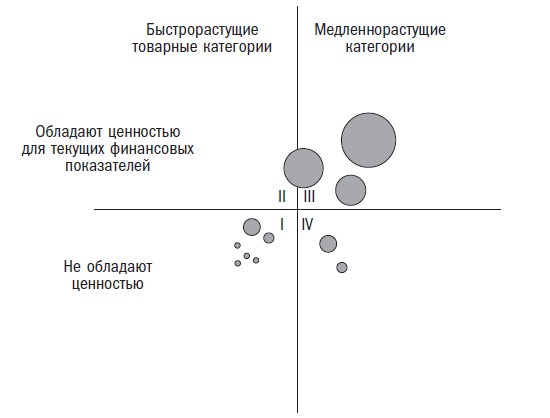

Рис. 3. Образец типичного портфеля Прежде чем обратиться к конкретным примерам, разберемся, что иллюстрирует данная диаграмма. Для компании с подобной структурой характерны высокоценные франшизы на стадии В жизненного цикла товарных категорий, которые соответствуют большим кругам в секторе III. Это надежные направления деятельности, обычно являющиеся исключительно хорошими источниками дохода. В то же время эта компания вкладывает серьезные инвестиции в развивающиеся и быстрорастущие категории, ни одна из которых пока не стала ценной (они соответствуют крошечным кругам в секторе I). У компании также есть направления деятельности, у которых нет ни ценности, ни быстрого роста, но которые все еще являются доходными и порой приносят ощутимую прибыль (средние и маленькие круги в секторе IV). И, что наиболее важно, у компании обычно нет ценных позиций в быстрорастущих категориях, нет существенных игроков на стадии Б (пустой сектор II). В 2010 году это описание подходило нескольким лучшим корпорациям в истории высоких технологий, включая Microsoft, Intel, IBM, Oracle, HP, SAP и Dell. У всех этих компаний есть франшизы мирового класса в сложившихся категориях стадии В, будь то компьютерные операционные системы, микропроцессоры, IT – консалтинг, приложения для бизнеса или тому подобное. Все эти компании способны возобновить рост в этих франшизах на циклической основе, выпуская продукты следующего поколения в той же товарной категории, где эти компании доминируют в настоящий момент. Однако в прошлом десятилетии ни одна из них не смогла представить большýю франшизу, то есть франшизу на стадии Б. Безусловно, все эти компании вложили значительные средства в финансирование кандидатов на это звание, но все они решительно застревают в секторе I и не могут перейти в сектор II, это означает, что они быстро растут, но всегда немного недотягивают и в итоге не способны обрести нужную ценность.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно