|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 36

Как можно видеть на рисунке 11.19, после харами цены устремились вниз и стабилизировались лишь с возникновением молота 1, который, кроме того, представлял собой успешную проверку предыдущего уровня поддержки вблизи отметки $0,5. Через неделю во время небольшого отката на графике сложился молот 2. Цена в этот момент незначительно (на 25 тиков) опускалась ниже уровня летних минимумов, но медведи не смогли удержать достигнутые рубежи, и в итоге нижнее спружинивание вкупе с молотом и основанием «пинцет» послужили ярко выраженным бычьим сигналом.

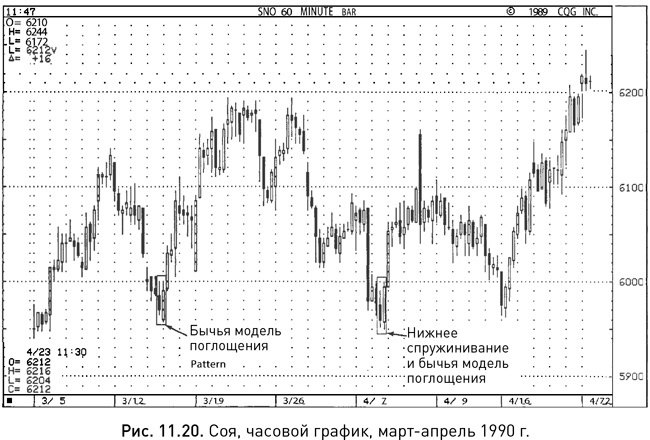

Как явствует из рисунка 11.20, во вторую неделю марта цены на сою достигли минимальной отметки $5,96, образовали в этом районе бычью модель поглощения, а затем пошли вверх. В ходе сессии 3 апреля они опустились еще ниже, но ненадолго, причем нижнее спружинивание совпало с образованием бычьей модели поглощения. Почему верхние и нижние спружинивания срабатывают так четко? Чтобы понять это, можно вспомнить ответ Наполеона на вопрос о том, какую армию он считает лучшей. «Ту, которая побеждает», – сказал он2. Представьте, что рынок – это поле битвы между армиями быков и медведей, и территории, которые каждая из них яростно защищает, становятся особенно заметными в условиях консолидации цен. Горизонтальная линия сопротивления ограничивает медвежьи владения, а горизонтальная линия поддержки – бычьи. Иногда крупные участники торгов или даже обычные трейдеры, желая испытать стойкость врага, посылают на его территорию «разведывательные группы» (это выражение авторское и не входит в терминологию свечного анализа). В частности, быки могут попытаться подтолкнуть цены выше линии сопротивления. В этом случае нужно следить, насколько решительным будет отпор: если «разведгруппе» удастся закрепиться в чужих владениях (т. е. в течение нескольких сессий торги будут закрываться выше линии сопротивления), – значит у быков появился плацдарм для дальнейшего наступления. К «разведгруппе» примкнут дополнительные атакующие силы, и цены продолжат движение вверх. Пока быки удерживают свой плацдарм (т. е. пока прежняя область сопротивления выступает как новая область поддержки), они будут контролировать рынок.

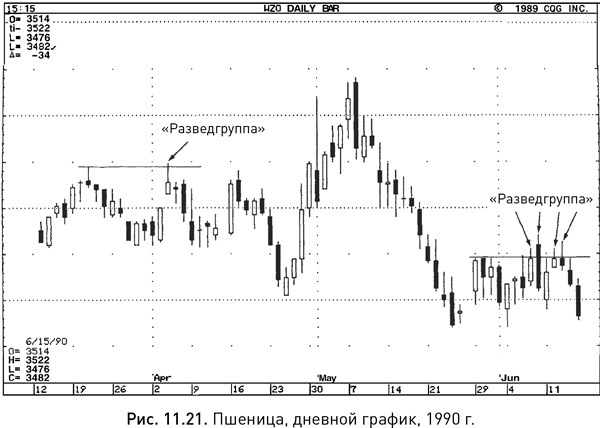

Пример действий «разведгруппы» представлен на рисунке 11.21. В конце мая 1990 г. цены на пшеницу достигли локального максимума в $3,54. Многочисленные бычьи «разведгруппы» попытались обосноваться в медвежьих владениях, лежащих выше, но смогли поднять цены над отметкой $3,54 лишь внутри дня, а не по итогам торгов, поэтому плацдарма для дальнейшего роста не возникло. Каков итог? Рынок вернулся к нижней границе зоны консолидации вблизи $3,45. Медвежья модель поглощения, сложившаяся в начале июня, подтвердила, что медведи все еще контролируют рынок. Падающие звезды от 12 и 13 июня также не добавили быкам оптимизма. Ранее на этом же графике в начале апреля можно было видеть другую бычью «разведгруппу». Не сумев удержаться выше максимумов середины марта, быки вынуждены были отступить (в результате сформировалась падающая звезда), а цены вскоре вернулись к уровню мартовских минимумов. Принцип изменения полярности

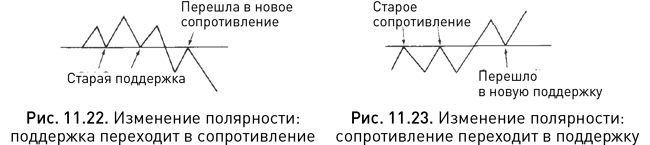

У японцев есть поговорка «красное лакированное блюдо не нуждается в украшении». Идея красивой простоты, описанная в этой поговорке, как нельзя лучше характеризует технический принцип, который я часто использую на свечных графиках, а именно – прежняя поддержка становится новым сопротивлением, прежнее сопротивление – новой поддержкой. Этот принцип выглядит настолько же простым, насколько является действенным. На рисунке 11.22 показана поддержка, переходящая в сопротивление, а на рисунке 11.23 продемонстрировано, как бывшее сопротивление начинает выступать в качестве поддержки. Сила этого изменения полярности прямо пропорциональна: а) количеству проверок, который прошел прежний уровень поддержки/сопротивления; б) объему объема и/или открытого интереса при каждой проверке.

Теоретическое обоснование принципа изменения полярности описывается в любом пособии по техническому анализу, однако его название, используемое в данной книге, не является общепринятым. Чтобы убедиться в высокой эффективности этого принципа, рассмотрим вкратце графики разных временных интервалов, относящиеся к разным рынкам.

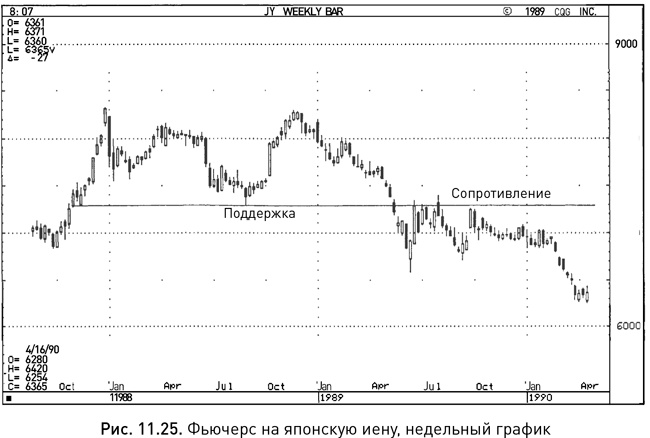

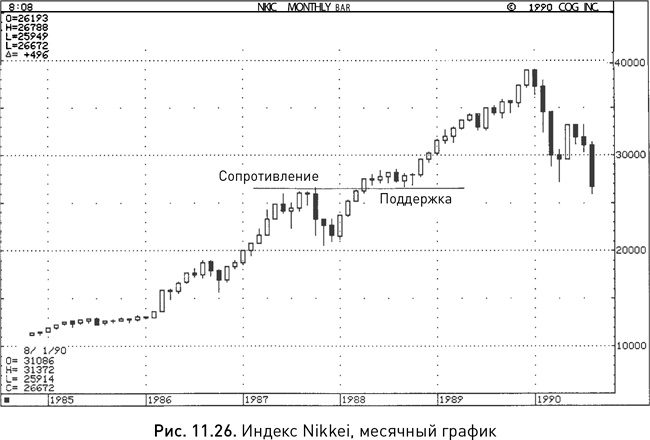

На рисунке 11.24 представлено четыре случая перехода прежнего сопротивления в новую поддержку. На рисунке 11.25 показано, как минимумы конца 1987 г. и середины 1988 г. превратились в серьезную область сопротивления на весь 1989 г. На рисунке 11.26 можно видеть, что прежний уровень сопротивления, образованный в 1987 г. вблизи отметки 27 000, после прорыва в 1988 г. стал мощным уровнем поддержки. Теперь обратимся к внутридневному графику на рисунке 11.27. До середины июля расположение уровня сопротивления было очевидным – $0,72, и затем после прорыва 23 июля он сразу же превратился в поддержку. Когда максимумы, установленные 24 и 25 июля на отметке $0,729, оказались прорваны, их уровень также стал новой поддержкой.

На рисунке 11.28 можно видеть, что в конце 1989 г. – начале 1990 г. на рынке произошел значительный подъем. В первой половине 1990 г. цена двигалась в горизонтальном диапазоне с поддержкой вблизи $ 1,85, помеченной на графике пунктиром. В июне 1990 г. этот уровень был прорван. Где же рынок мог найти следующую область поддержки, ведь повышение с $1,25 до $2,05 шло практически вертикально и не оставило в этом смысле каких-то ориентиров? Очевидно, что поддержка могла возникнуть вблизи $1,65 – причин для этого было сразу две. Во-первых, эта отметка соответствовала 50-процентной коррекции после предыдущего подъема на $0,8. Во-вторых, и это даже важнее, прежнее сопротивление в области А также находилось вблизи $1,65, и, соответственно, теперь оно должно было стать поддержкой. В реальности ступенчатое понижения цены завершилось у отметки $1,66.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно