|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 38

Коррекция 1. В конце 1987 г. в области А были достигнуты максимумы на отметке $502, и при этом образовалась медвежья модель поглощения. Начавшееся затем снижение завершилось с образованием просвета в облаках в области В на уровне $425. При 50 %-ной коррекции после спада от А к В сопротивление должно было проходить примерно на $464 – эта цифра получена путем прибавления к цене в точке В половины разности между ценами в точках А и В. Вблизи $464 следовало ожидать медвежьего свечного индикатора, который подтвердил бы наличие там сопротивления. Таким индикатором в области С оказалась медвежья модель поглощения, у которой максимум составил $469 – всего на $5 выше уровня 50 %-ной коррекции. Затем рынок вновь устремился вниз. Коррекция 2. Падение цен, начавшееся с $469 в точке С, закончилось с появлением утренней звезды в области D ($392). Коррекция вверх на 50 % после снижения от С до D дает уровень сопротивления в $430, и, соответственно, именно на этой отметке следовало ждать появления подтверждающего медвежьего свечного сигнала. В точке E цена достигла $433, при этом для образования медвежьей модели поглощения ей не хватило лишь $0,5. Коррекция 3. Снижение цен от максимума Е до минимума F, зафиксированного в 1989 г. на отметке $357, составило $76. Кстати, примечательно, что при всех трех спадах – от А к В, от С к D и от Е к F – цены снизились приблизительно на $77. Достижение минимумов 5 июня не сопровождалось появлением какого-либо свечного индикатора, а вот повторная проверка этого уровня в сентябре привела к формированию свечи, напоминающей молот. Уровень сопротивления, соответствующий 50 %-ной коррекции после снижения от Е к F, составлял $395. Почему же не стоит удивляться, что цены в итоге перешагнули его вверх? Потому что в конце 1989 г. была прорвана двухгодичная линия сопротивления, отмеченная на графике пунктиром. Более того, в этот период сформировалось двойное основание на отметке $357. Следовательно, нужно было ожидать 50 %-ной коррекции в рамках более долгосрочного нисходящего тренда – от максимума 1987 г. в области А до минимума 1989 г. в области F. Уровень сопротивления в этом случае должен находиться у $430. В конце ноября в области G на отметке $425 рынок подал два сигнала о нестабильности восходящего движения: во-первых, возникла модель «харами», а во-вторых, в ее состав вошел повешенный. Спустя некоторое время максимумы свечи за неделю с 22 по 26 января слегка превысили $425, однако на следующей неделе появился еще один повешенный, и после этого рынок пошел вниз.

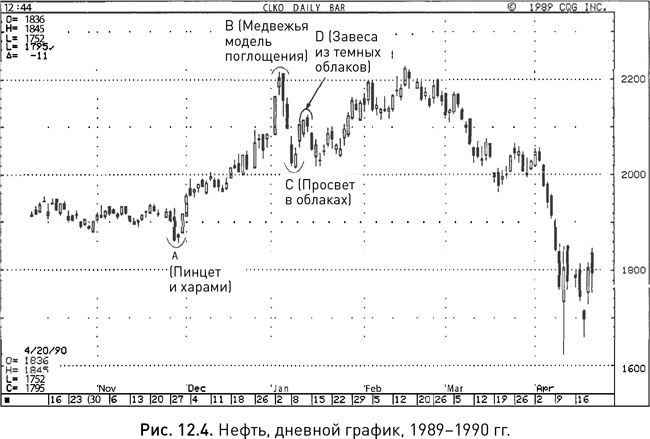

Обратимся к рисунку 12.4, на котором комбинация основания «пинцет» и харами, образовавшаяся в области А на отметке $18,58, послужила стартовой точкой для повышения цен на $3,5. Рост прекратился в точке B на уровне $22,15 с появлением медвежьей модели поглощения. Коррекция вниз на 50 % после подъема от А к В предполагала наличие поддержки вблизи $20,36. В области С у отметки $20,15 возникла бычья модель «просвет в облаках», а затем произошел небольшой подъем, встретивший препятствие в виде завесы из темных облаков в районе D. Примечательно, что максимум D составлял $21,25 – это всего 10 тиков ниже уровня 50 %-ной коррекции вверх после снижения цены от В к С.

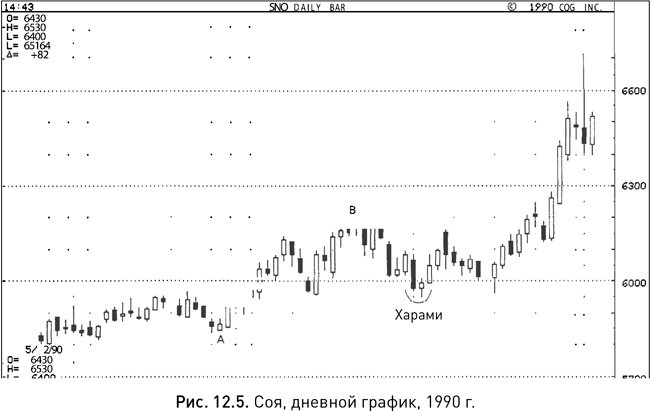

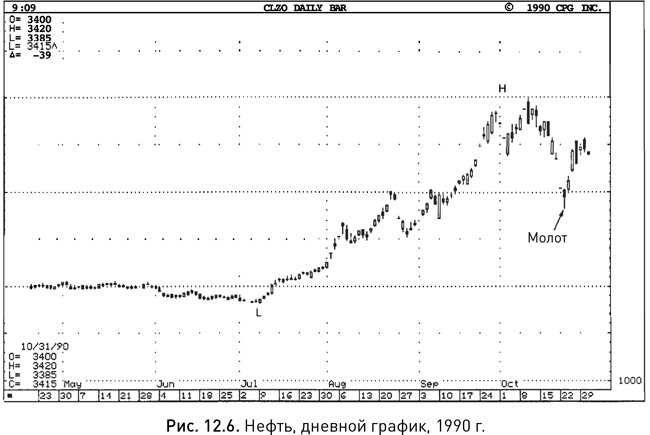

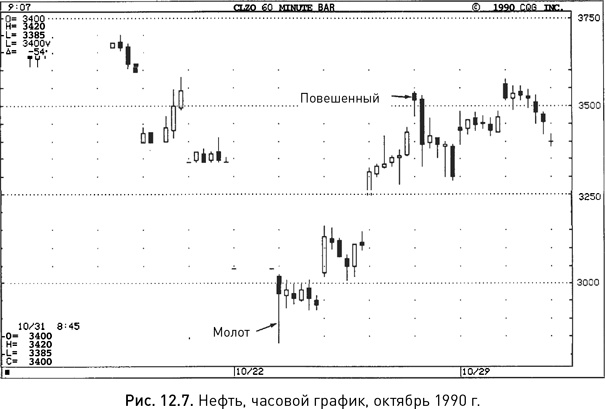

Нетрудно подсчитать, что на рисунке 12.5 уровень 62-процентной коррекции после подъема от А к В соответствует $5,97. В районе этой отметки находилось и старое сопротивление – максимумы января и февраля. 2 и 3 апреля данное сопротивление превратилось в поддержку, причем на графике при этом образовалась модель «харами», дополнительно подтвердившая окончание краткосрочного спада. В середине апреля рынок еще раз проверил прочность этой поддержки, а затем перешел к росту. Как можно видеть на рисунке 12.6, от июльского минимума L до октябрьского максимума Н цены на нефть поднялись на $21,7. Коррекция на 50 % после этого подъема соответствовала $29,05, поэтому рынок должен был нащупать в этом районе поддержку в ходе начавшегося снижения. Так и произошло: 23 октября цены достигли локального минимума на отметке $28,3, сформировав молот, а затем рынок подрос более чем на $5. На часовом графике нефти (см. рис. 12.7) в самом начале торгов 23 октября также образовался молот, т. е. свеча этого типа возникла в один и тот же день на графиках разного таймфрейма. Это редкое и, как нетрудно догадаться, важное совпадение. Обратите внимание, что на часовом графике быстрый подъем, начавшийся с молота, исчерпал себя 26 октября, когда возник повешенный. Глава 13

Свечи и скользящие средние

Десять человек – и каждый со своим вкусом. Скользящая средняя (moving average) – один из старейших и наиболее известных инструментов технического анализа. Он относился к числу индикаторов тренда и позволяет выявлять смену основного вектора движения, поэтому лучше всего работает на рынках с ярко выраженной направленностью. Вместе с тем скользящая средняя – это запаздывающий индикатор, который сигнализирует о новой тенденции лишь спустя некоторое время после ее начала. Простая скользящая средняя

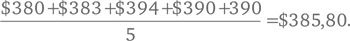

Базовым вариантом этого индикатора является простая скользящая средняя. Она представляет собой среднее арифметическое всех цен за определенный промежуток времени. Допустим, пять последних цен закрытия на рынке золота составляли $380, $383, $394, $390 и $382. Тогда пятидневная скользящая средняя будет рассчитываться по формуле:

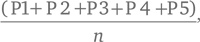

Общая формула такова:

где P1 – самая последняя цена за данный период;

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно