|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 33

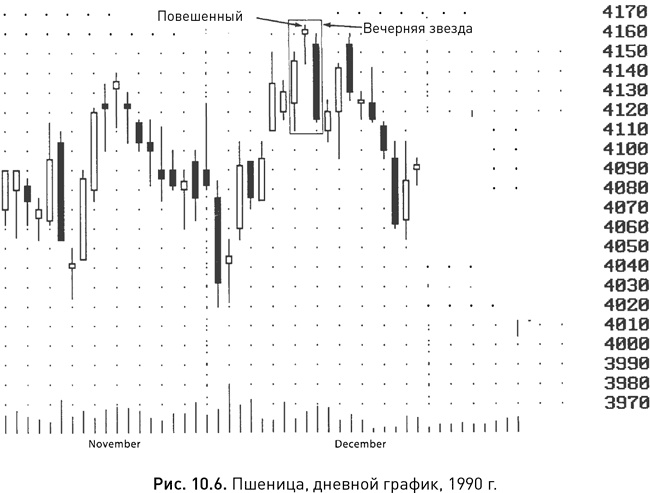

На рисунке 10.4 всего за несколько недель образовались основание «пинцет», бычья модель поглощения и молот. А на рисунке 10.5 за период с середины до конца июля возник ряд медвежьих свечных сигналов, а именно звезда дожи, три повешенных (они помечены цифрами 1, 2 и 3) и падающая звезда между вторым и третьим повешенными. В свою очередь рисунок 10.6 содержит медвежий свечной индикатор внутри другого медвежьего свечного индикатора. На пике рынка после подъема цен в декабре возникла свеча «повешенный», оказавшаяся составной частью модели «вечерняя звезда».

Как можно видеть на рисунке 10.7, с 9 по 11 мая 1990 г. на графике меди вблизи отметки $1,12 возникла серия свечных сигналов разворота на вершине. За длинной белой свечой от 9 мая последовала свеча с коротким телом, которая представляла собой повешенного, а вместе эти свечи образовали харами. Затем 11 мая рынок безуспешно попытался еще раз штурмовать отметку $1,12, в результате чего возникла падающая звезда. Максимумы сессий от 9, 10 и 11 мая оказались почти одинаковыми и сформировали краткосрочную вершину. Таким образом, за три дня на графике проявились четыре медвежьих свечных сигнала: повешенный, харами, падающая звезда и вершина «пинцет», и в итоге рынок отступил от достигнутых высот. Отметка в $1,12 выступила уровнем сопротивления, который быки безуспешно попытались прорвать в середине июня. А впоследствии, будучи пробитой в конце этого месяца, она превратилась в сильный уровень поддержки. Обратите внимание на дожи, возникшую после длинной белой свечи от 28 июня. Вы уже знаете, что такая свечная комбинация является сигналом разворота на вершине, то есть говорит о завершении предыдущего ценового движения. В течение двух сессий после образования дожи рынок переводил дыхание, о чем свидетельствовали две черные свечи, запертые в узком диапазоне. Силы быков истощились – по крайней мере, все говорило именно об этом. Однако от дальнейшего снижения рынок удержал уровень сопротивления от 9–11 мая, выступивший в качестве поддержки: он соответствовал минимумам обеих июльских черных свечей. Не пробив эту поддержку, невозможно было окончательно переломить краткосрочную восходящую тенденцию, начавшуюся со свечи от 26 июня.

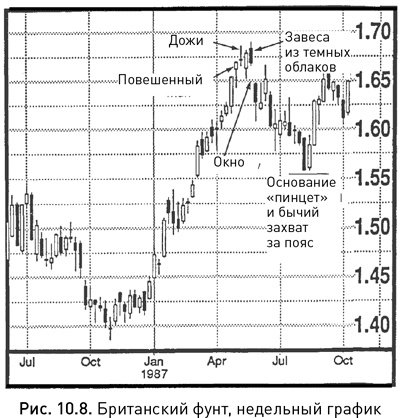

На рисунке 10.8 отмечена серия свечных сигналов, указавших на вершину в середине 1987 г. – в течение месяца появились повешенный, дожи и завеса из темных облаков. Когда цены снизились, открылось окно, задавшее область сопротивления для ближайших свечей. Быки не смогли пробить это сопротивление, и робкая попытка роста сменилась новой волной падения. Распродажа закончилась только с образованием основания «пинцет» и бычьего захвата за пояс, у которого, правда, имеется символическая нижняя тень, отсутствующая у идеального варианта этой свечи. Глава 11

Свечи и линии тренда

Используй свои возможности. В этой главе рассматриваются варианты использования японских свечей в комбинации с линиями тренда, прорывами линий тренда и со старыми уровнями поддержки и сопротивления. Тенденцию, или тренд, можно определить разными способами, в том числе опираясь на базовый инструмент технического анализа – линию тренда. Линии поддержки и сопротивления

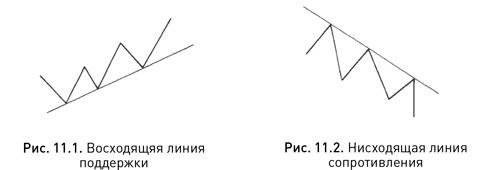

На рисунке 11.1 представлена восходящая линия поддержки, которая строится путем соединения по меньшей мере двух локальных минимумов и является признаком бычьего тренда, поскольку поддержка со стороны покупателей в периоды откатов после роста начинает ощущаться на все более высоких отметках. В свою очередь рисунок 11.2 содержит нисходящую линию сопротивления, полученную путем соединения по меньшей мере двух локальных максимумов и отражающую медвежий тренд, поскольку в периоды откатов после снижения продавцы приступают к новым распродажам на все более низких отметках.

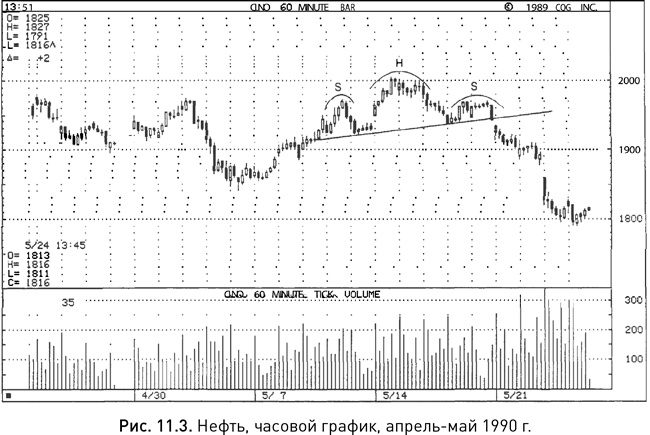

Значимость линии поддержки или сопротивления зависит от того, как долго она остается в силе, сколько раз рынок безуспешно пытается ее пробить и каковы объемы торгов во время этих попыток. На рисунке 11.3 нет примечательных для нас свечей, однако он демонстрирует одно из важных преимуществ свечных графиков: их можно использовать точно так же, как и баровые графики, пользуясь при этом дополнительными возможностями для анализа тренда. В данном случае без труда построена линия шеи у графической фигуры «голова и плечи».

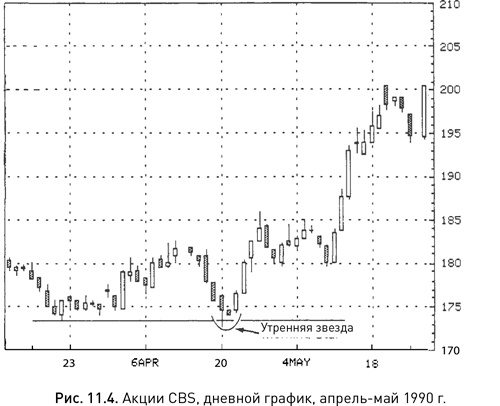

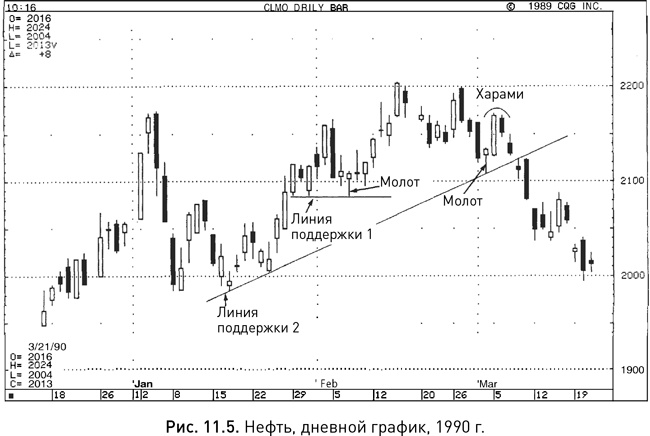

На рисунке 11.4 минимумы, зафиксированные в конце марта вблизи отметки $173, задали область поддержки, которая успешно выдержала проверку в конце апреля. Важно, что в ходе этой проверки на свечном графике возник дополнительный бычий сигнал в виде модели «утренняя звезда», образованной тремя свечами от 20, 21 и 22 апреля. Рисунок 11.5 служит хорошим примером использования линий тренда на свечных графиках. На нем мы можем видеть следующее: 1. Исходными точками линии поддержки 1 в конце января – начале февраля были два минимума от 29 и 31 января. Затем 7 февраля медведи попытались пробить эту линию, но не смогли, и одновременно возникла бычья свеча «молот». Сочетание двух этих факторов служило сигналом разворота в основании. Покупавшим в этой области можно было разместить защитные стоп-приказы на уровне минимальной цены молота. 2. Восходящая линия поддержки 2 в середине января – начале марта важнее горизонтальной линии 1, поскольку она является более долгосрочной. Эта линия успешно прошла проверку 2 марта с образованием бычьего молота, что соответствовало сигналу к покупке. Защитный стоп-приказ на продажу следовало разместить ниже минимума молота или ниже линии поддержки 2. Ее прорыв означал бы, что восходящий тренд подошел к концу, и чуть позже модель «харами» послужила для быков первым тревожным сигналом.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно