|

||

|

|

||

|

|

Онлайн книга - Финансовый менеджмент и управленческий учет для руководителей и бизнесменов | Автор книги - Питер Этрилл , Эдди МакЛейни

Cтраница 110

Источник: Reckoning with Risk, G. Gigerenzer, Penguin, 2002. Период окупаемости

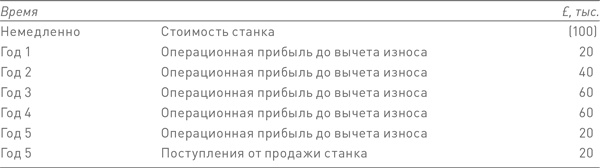

Период окупаемости – это срок, в течение которого первоначальная инвестиция окупается за счет чистого притока денежных средств от проекта. Поскольку здесь учитывается время, этот метод на первый взгляд лишен недостатка ARR (недоучет временного фактора). Оценим с помощью этого метода эффективность инвестиционного проекта Billingsgate Battery Company. Напомним, что денежные потоки по этому проекту выглядят следующим образом.

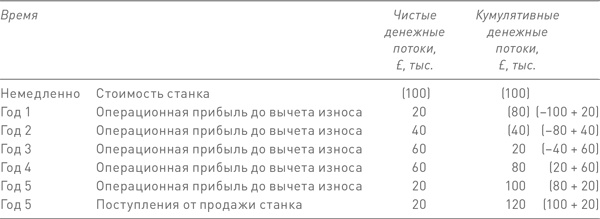

Обратите внимание, что все эти показатели представляют собой получаемые или выплачиваемые денежные суммы (ранее мы видели, что операционная прибыль до вычета износа – это примерный показатель денежных потоков от проекта). Поскольку период окупаемости – это время, за которое первоначальные инвестиции окупаются за счет чистого притока денежных средств, для покрытия £100 000 потребуются три года. При этом мы будем по-прежнему исходить из того, что деньги поступают в конце каждого года. Период окупаемости можно определить, рассчитав кумулятивные денежные потоки следующим образом.

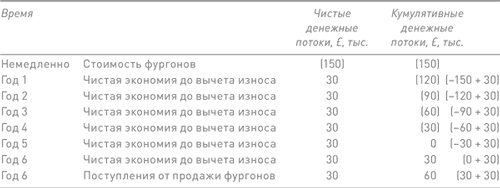

Как видим, кумулятивные денежные потоки становятся положительными в конце третьего года. Если бы мы сделали допущение, что деньги поступают равномерно в течение всего года, то точный период окупаемости составил бы: 2 года + (40/60) = 2⅔ года, где: 40 – это денежный поток, необходимый на начало третьего года для покрытия первоначальных затрат, а 60 – это ожидаемый денежный поток в течение третьего года. Теперь мы должны ответить на вопрос, как решить, приемлемы ли для нас 2⅔ года? При принятии решений на основе PP необходимо действовать в соответствии со следующими правилами. • Чтобы проект был приемлемым, он должен иметь более короткий период окупаемости по сравнению с максимально допустимым периодом, установленным компанией. • При наличии двух и более конкурирующих проектов, каждый из которых имеет более короткий период окупаемости по сравнению с максимально допустимым периодом, следует выбирать проект с наиболее коротким периодом окупаемости. Например, если бы максимально допустимый период окупаемости Billingsgate Battery составлял четыре года, то компания приняла бы этот проект. Проекты со сроком окупаемости более четырех лет были бы отвергнуты. Задание 10.5 Каков период окупаемости проекта Chaotic Industries из задания 10.2? Ожидаемый приток и отток денежных средств следующие.

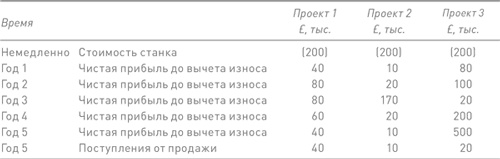

В данном случае период окупаемости составляет пять лет, т. е. фургоны окупят себя за счет той экономии, которую компания получит в результате их покупки, только к концу пятого года. Метод РР обладает определенными преимуществами – он прост для понимания и использования. Метод РР предполагает, что быстроокупаемые проекты предпочтительнее проектов с длительными периодами окупаемости, т. е. здесь главное внимание уделяется ликвидности. Метод РР можно считать более совершенным по сравнению с ARR, поскольку он учитывает фактор времени. Однако и метод РР не идеален. Проблемы, связанные с PP Задание 10.6 Почему, на ваш взгляд, РР нельзя считать идеальным методом оценки инвестиционных возможностей? Проанализируйте денежные потоки от следующих конкурирующих проектов.

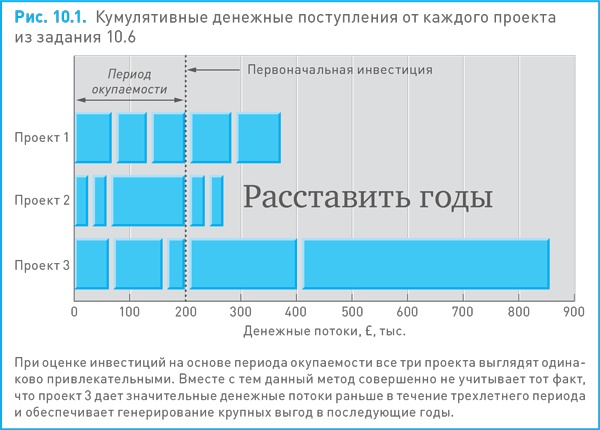

(Подсказка: этот недостаток не связан с невозможностью точно предсказать будущие события, хотя такая проблема в данном случае существует, но она возникает всегда, какой бы метод мы ни выбрали.) Период окупаемости каждого проекта составляет три года, а значит метод PP говорит о том, что все проекты одинаково приемлемы. Он не делает различия между теми проектами, в которых значительная часть вложений окупается в начале периода, и теми, в которых это происходит в конце. Кроме того, этот метод не берет в расчет денежные потоки после периода окупаемости. Руководитель, заботящийся об увеличении капитала собственников, предпочел бы проект 3, поскольку значительные денежные потоки от него возникают раньше (большая часть первоначальных затрат покрывается к концу второго года) и больше в суммарном выражении. Кумулятивные денежные потоки по каждому проекту из задания 10.6 представлены на рис. 10.1. Как видно, метод PP не характеризует рентабельность проектов, он показывает просто их период окупаемости. Денежные потоки, возникающие после периода окупаемости, не учитываются. Хотя при этом отсутствуют проблемы долгосрочного прогнозирования денежных потоков, данный метод упускает релевантную информацию.

Может показаться, что, позволяя выбрать проект с наименьшим сроком окупаемости, метод PP решает проблему риска и неопределенности. Однако это довольно грубый подход к решению проблемы. Здесь фигурирует лишь риск того, что проект окончится раньше, чем ожидалось. На самом деле рисков намного больше. Например, существует риск того, что спрос на продукцию окажется ниже ожидаемого. Есть более широкие подходы к учету рисков. Метод РР учитывает в определенной мере момент возникновения затрат и выгод от проекта. Его ключевым недостатком, однако, является то, что у него нет никакой связи с увеличением капитала компании и собственников. На основе метода PP можно лишь выбрать проект, который окупится быстрее всего. Метод РР требует от руководителей компании задания максимально приемлемого периода окупаемости. Этот показатель на практике варьирует от компании к компании. Вставка «Реальная практика 10.4» дает представление о том, какой период окупаемости приемлем для небольших и средних компаний при инвестировании в новые источники энергии.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно