|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 79

* Определяются как чистый процентный доход + чистый непроцентный доход и комиссионные + чистый доход от торговли ценными бумагами.

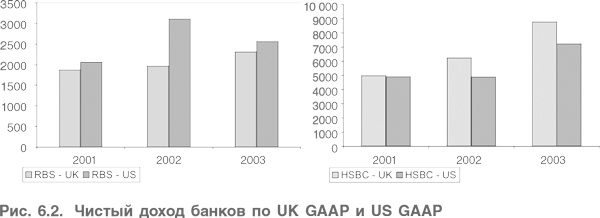

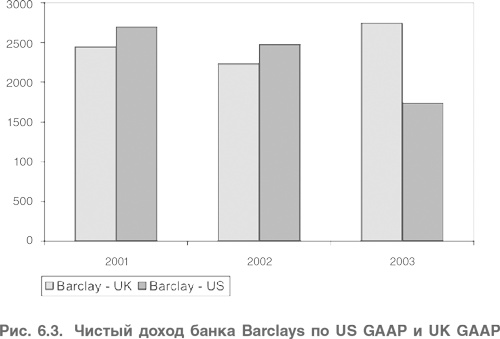

Приведенные выше комментарии касаются некоторых различий финансовой документации банков и более традиционных корпораций. Однако следует учитывать, что деятельность банков обычно очень сложна и это затрудняет учет секьюритизации и производных финансовых инструментов (см. главу 4). Финансовая отчетность не полностью отражает реальную картину. Кроме того, существуют разногласия по поводу способов отражения многих операций в финансовой отчетности. В качестве примера на рис. 6.7 показан чистый доход крупных английских банков, рассчитанный по UK GAAP и US GAAP. Доходы RВS в 2001–2003 гг. выше, если считать их по US GAAP, а для HSBC – наоборот. Кроме того, eсли рассматривать банк Вarclays (рис. 6.3), то сначала показатели по US GAAP для него были выше, а в конце – намного ниже, чем показатели по UK GAAP. Все это показывает, что учет и отчетность банков очень сложны и практически нет единых правил отражения в отчетности ценных бумаг, производных финансовых инструментов и финансовых резервов. 3.3. Вопросы регулирования

Как указывалось выше, вопросы регулирования банковской деятельности чрезвычайно важны, что объясняется размерами данного сектора и его значением для всей финансовой системы. Назовем ключевые аспекты регулирования. Вопросы регулирования банковской деятельности К банкам предъявляются строгие требования относительно размеров их капитала. Назовем несколько причин, по которым банки должны выполнять требования к адекватности капитала. • Чтобы получить разрешение на деятельность и банковскую лицензию при основании банка. • Чтобы справляться с финансовыми и операционными потерями, возникающими вследствие рисков, присущих банковской деятельности. К таким рискам относятся: – кредитный риск, т. е. риск убытков от выдачи кредитов или иной подобной деятельности вследствие дефолта контрагентов. Кредитный риск возрастает в периоды экономического спада, что делает банковское дело высоко циклическим бизнесом; – рыночный риск, т. е. риск убытков от инвестиционной и торговой деятельности вследствие неблагоприятного изменения цен финансовых активов. Его можно разделить на процентный и валютный риск; – операционный риск, т. е. риск убытков вследствие неудовлетворительного контроля качества, человеческих ошибок. • Чтобы поддерживать доверие вкладчиков и кредиторов к банку, защищая их сбережения и доходы от перечисленных выше рисков. • Чтобы поддерживать расширение банковской деятельности. Регулирующие органы требуют от банков увеличивать свой капитал вместе с ростом рисковых активов. • Чтобы добиться желаемого кредитного рейтинга от рейтинговых агентств и таким образом контролировать стоимость привлечения ресурсов на рынках капиталов. Регулирование банковской деятельности в Европе Регулирование банковской деятельности традиционно возлагалось на национальные правительства. Однако растущая интернационализация финансовых рынков повышает риск того, что последствия краха крупного банка могут выйти далеко за пределы национальной банковской системы. Кроме того, органы регулирования все чаще пытаются предотвратить переход банков в менее требовательные юрисдикции с целью снизить затраты на поддержание нормативов минимального размера капитала. Вышеприведенные факторы обусловили возникновение тенденции к росту стандартизации в регулировании банковских капиталов. В 1975 г. был образован Базельский комитет по банковскому надзору и регулированию (Базельский комитет), созданный с целью выработать унифицированный подход к регулированию банковских капиталов. В июле 1988 г. Базельский комитет опубликовал «Международное соглашение об измерении капиталов и стандартах капитала» (Базельское соглашение о капиталах, или Базель I), которое содержит разделение на капитал первого и второго уровня (Tier 1 и Tier 2) и минимальные требования к капиталу с учетом кредитного риска. В январе 2001 г. Базельский комитет предложил новое Базельское согашение о стандартах капитала (Базель II), признавшее эффективность усложненных моделей внутреннего риска, разработанных крупными банками с целью оценить адекватность капиталов, а также уточнившее требования к капиталу с учетом операционного риска. Базельский комитет состоит из представителей стран, входящих в группу G-10, но не обладает властными полномочиями. Однако регулирующие органы всех десяти стран ввели в действие его рекомендации в своих банковских системах. Европейская Kомиссия сформулировала свои правила, аналогичные правилам Базельского комитета. Были изданы: Директива по коэффициенту платежеспособности для кредитных организаций (89/647/EEC), Директива о собственном капитале (89/229/EEC) и Директива об адекватности капитала (93/6/EEC). Последняя была введена в действие в 1996 г. и устанавливает минимальные требования к банковским капиталам (или «собственным фондам») и вводит понятие капитала третьего уровня (Tier III), необходимого для покрытия рыночного риска, который влияет на результаты коммерческой деятельности. Директивы Евросоюза приняты к исполнению большинством европейских регулирующих органов. Определение регулятивного капитала Капитал – это средства, предоставленные компании акционерами в форме акций, резервов и нераспределенных доходов. Однако существует целый ряд гибридных капитальных инструментов между долговым и собственным капиталом, часть которых способны компенсировать банковские потери и защитить интересы кредиторов и вкладчиков. Поэтому регулирующие органы решили определить капитал как многоуровневую структуру, признавая, что могут быть разные уровни капитала, которые можно ранжировать от высшего качества – капитал первого уровня (Tier 1), в основном чистый капитал, принадлежащий акционерам, – до низшего качества – капитал второго уровня (Tier 2), гибридные инструменты. Капитал первого уровня Рассчитывается так: + Постоянный капитал акционеров, включая: • полностью оплаченные обыкновенные акции • все объявленные резервы, образованные совокупными нераспределенными доходами + Бессрочные некумулятивные привилегированные акции + Миноритарные доли, возникающие при консолидации дочерних компаний + Предварительные данные о прибылях, подтвержденные внешним аудитом

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно