|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 77

Корректировки показаны в разделе 4: размер капитала компании составляет 99 млрд долл., а доходность за 2003 г. на начальный капитал, равный 97 млрд долл., снизилась до 7,8 %. Правда, такой результат получен после нереализованного убытка в размере 7 млрд долл., поскольку капитализированные издержки превысили рост стоимости запасов на 7 млрд долл. Изменения стоимости запасов весьма волатильны и, возможно, нет оснований предполагать, что хорошо управляемая компания будет продолжать генерировать в среднем отрицательную чистую текущую стоимость при инвестировании. Углубление данного анализа потребует пересмотреть исторические достижения компании Exxon и сделать явные предположения о ее будущей добавленной стоимости, что выходит за рамки данного исследования. По причинам, обсуждавшимся ранее, оценки запасов компании Exxon по нормам SEC будут существенно ниже справедливой рыночной стоимости из-за ограничительного характера самого определения запасов и высокой ставки дисконтирования, применяемой к прогнозируемым денежным потокам. Достаточно сказать, что базовое предположение о том, что стоимость разведочного и добывающего подразделения компании составляет около 100 млрд долл., плюс любые уместные поправки на консерватизм, и что компания зарабатывает на дополнительных (приростных) инвестициях доходность, близкую к стоимости своего капитала, в качестве рабочей предпосылки для анализа стоимости намного правдоподобнее, чем предположение о том, что стоимость активов составляет всего 50 млрд долл. и доходность добавочного капитала составляет почти 30 %. Если бы последнее было правдой, было бы сложно одновременно предполагать низкий рост и высокую доходность на вложенный капитал. Этого и не происходит. 2.6. Некоторые другие соображения о проблемах учета в добывающих и энергетических отраслях

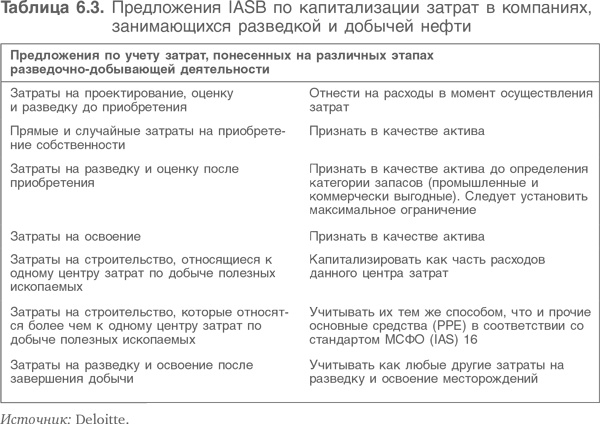

Принятие МСФО породило большой интерес к вопросам учета и составления отчетности для ряда отраслей, включая нефтяную, газовую и горнодобывающую. Особый интерес привлек большой проект Совета IASB, разрабатываемый для данных отраслей промышленности. Рабочая группа по проекту в общих чертах объяснила, что: • первичная финансовая документация предприятий добывающих отраслей должна основываться не на оценке стоимости запасов, а на первоначальных затратах; • руководящий комитет поощряет принятие основанного на затратах метода, больше соответствующего традиционной концепции «успешного проекта», чем другим концепциям, например полный учет затрат. (Заметим, что полный учет затрат подразумевает больше возможностей для капитализации геологоразведочных и связанных с ними затрат.); • все члены руководящего комитета поддерживают обнародование запасов. В проектном комитете нет единогласия в отношении публикации данных о стоимости запасов; • раскрывать (обнародовать) доказанные и вероятные запасы следует раздельно, а в рамках доказанных запасов раздельно показывать доказанные освоенные и доказанные неосвоенные запасы. Ниже рассмотрены некоторые проблемы учета. • Затраты на последующую ликвидацию Как и для регулируемых предприятий, одной из ключевых проблем для компаний рассматриваемых отраслей является учет будущих ликвидационных затрат. В дополнение к аспектам, которые обсуждались при рассмотрении регулируемых компаний, сложность при рассмотрении добывающих компаний состоит в наличии существенных налоговых кредитов, которые предоставляются нефтяным компаниям при закрытии месторождений. Например, в Великобритании добывающие предприятия, которые выплачивают налог на нефтяные доходы, будут получать налоговую скидку почти 70 % на затраты, связанные с прекращением деятельности компаний. • Совместные предприятия МСФО (IAS) 31 устанавливает предпочтительность пропорциональной консолидации для совместно контролируемых хозяйственных единиц. Это означает построчное сведение долей в активах, обязательствах, доходах, расходах и денежных потоках совместного предприятия. В рамках МСФО (IAS) 31 допускается, но не рекомендуется использовать метод учета по долевому участию. • Требования к раскрытию данных о запасах МСФО не требует раскрывать сведения о запасах нефти в недрах. Однако, принимая более подробный стандарт для добывающих отраслей, Совет IASB высказался в пользу публикации таких сведений. • Капитализация затрат Решения о капитализации затрат в целом базируются на общих принципах. Однако IASB желает внести специфические требования в этот процесс для компаний добывающих отраслей (табл. 6.3).

3. Банки

3.1. Отличия в анализе банков и промышленных корпораций

Акции банков и финансовых учреждений составляют большую часть любого индекса акций. Часто это крупные, сложные организации. Чем же банки отличаются от других крупных организаций? 3.1.1. Отличие банковского бизнеса

Задача банков – извлекать выгоду из разности процентных ставок, которые взимаются с заемщиков и выплачиваются вкладчикам. Поэтому банки не осуществляют традиционную хозяйственную деятельность. В последние десятилетия банки расширили свою традиционную сферу деятельности, включив в нее новые области: • финансирование инвестиций; • структурирование производных финансовых инструментов; • торговлю финансовыми инструментами; • финансовые исследования. В результате по характеру своей деятельности банки сильно отличаются от типичных промышленных корпораций. 3.1.2. Невозможность разделить финансовые показатели

и операционные Одна из основных особенностей оценки состоит в том, что часто целесообразно отделить операционные показатели от финансовых, что позволяет сосредоточиться на хозяйственной деятельности корпораций, независимо от того, как она финансируется. Это продолжение классического финансового подхода, который рассматривает хозяйственные решения в отрыве от финансовых. Если финансовые статьи сложно выделить, то оценщик обычно интерпретирует капитал компании как акционерный капитал, а не как более широкое понятие капитала в целом. Например, оценщик предпочтет рассуждать о свободном денежном потоке на акционерный (собственный) капитал фирмы, а не о свободном денежном потоке на капитал компании. Этот очень важный элемент оценки банков рассматривается ниже в данной главе. 3.1.3. Отличия в регулировании банков

Учитывая важную роль банков как центра финансовой системы, не удивительно, что они подвергаются намного более жесткому регулированию, чем промышленные корпорации. Данную особенность следует учитывать при проведении финансового анализа. В частности, важно понятие регулятивного капитала. Оно предполагает установление регулирующими органами минимального уровня капитала в целях защиты интересов инвесторов и вкладчиков. Подробнее регулятивный капитал будет рассматриваться ниже.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно