|

||

|

|

||

|

|

Онлайн книга - Банк 4.0: Новая финансовая реальность | Автор книги - Бретт Кинг

Cтраница 90

12. У вас нет строгой привязки к определенным каналам, в том числе физическим, как источникам прибыли или способам взаимодействия с клиентом. Вы уже давно не считаете, что людям нравится ходить в банковские отделения. Вы готовы сохранить сеть отделений в том размере (по числу и площади помещений), в котором она будет экономически оправданной, но для вас не имеет принципиального значения, через какой канал предоставлять услугу и какие именно каналы приносят прибыль. Вы будете развивать те каналы, которые используют клиенты. Если с помощью вашего мобильного приложения нельзя открыть банковский счет – вы не цифровой банк. Если для получения какого-либо продукта или услуги клиент всё еще должен подписать бумажный экземпляр договора – вы не цифровой банк (стать клиентом любой финтех-компании можно безо всякой подписи). Если доля прибыли от продаж через цифровые каналы не превышает 50 % – вы не цифровой банк. 13. Цифровизация – дело каждого. Каждый сотрудник искренне вовлечен в создание качественного клиентского опыта и убежден в необходимости развития цифровых каналов, а не «офисов будущего» и прочей чепухи. Если были случаи, когда представитель высшего руководства, не желающий ничего менять, сворачивал проект, связанный с цифровыми технологиями, – вы не цифровой банк. Если годовой бюджет на развитие цифрового направления не превышает бюджет на содержание сети – вы не цифровой банк. Если хотя бы 30 % сотрудников не владеют базовыми навыками программирования – вы не цифровой банк. 14. Технологии – не канал взаимодействия с клиентом. В мире Банка 4.0 мобильный телефон, голосовое управление, дополненная реальность и интернет – не каналы, а технологии, встроенные в жизнь клиента. Когда речь заходит об омниканальности, оптиканальности или мультиканальности, визит в отделение обычно рассматривается как основной формат взаимодействия клиента с банком, а другие способы считаются дополнительными. Такой подход заставляет вновь и вновь воспроизводить модель банковского обслуживания на основе сети отделений. Топ-менеджер Банка 4.0 ставит во главу угла базовый банковский функционал и обеспечивает клиенту максимально бесшовный и лишенный помех доступ к этому функционалу в нужном месте в нужное время. Такой руководитель не ограничится попыткой приспособить разработанные для отделений продукты, бланки и процессы к использованию через мобильный телефон или интернет. Если вы уверены, что для совершения платежа нужна пластиковая карта, – вы не цифровой банк. Если вы говорите о мультиканальности – вы не цифровой банк. Если вы говорите о преимуществах общения с сотрудником в отделении перед обслуживанием в цифровом канале – вы не цифровой банк. Каждый банк хочет быть цифровым; в реальности это удастся немногим. В основе перехода к Банку 4.0 лежат фундаментальные изменения, подрывающие привычные представления о ценности существующих продуктов и каналов дистрибуции. Клиентский опыт вместо продуктов

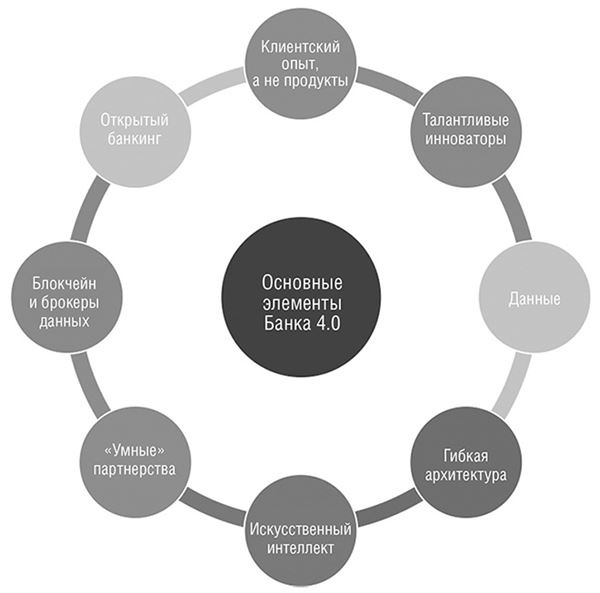

Во что обойдется выживание? Вопрос на миллиард долларов, но первый пункт ответа очевиден: чтобы конкурировать с лидерами технологий, нужно поставить развитие технологий на первое место. Но цель не в развитии технологий как таковом, а в предложении клиенту привлекательного, органично встроенного в жизнь опыта банкинга. Банк должен стать интегрированной в жизнь клиента платформой, доступной в нужном месте в нужное время, – вот на что работают технологии. Благодаря им клиенту больше никогда не придется «ходить в банк». Банки Capital One, BBVA, DBS, USAA и другие заявляют, что стремятся стать технологическими компаниями или ведущими цифровыми банками; но, принимая во внимание их нынешнее состояние, им придется провести существенные организационные преобразования, чтобы поставить во главу угла пользовательский опыт и новые технологии. Ресурсы, необходимые для достижения успеха в этой области, не имеют почти ничего общего с ресурсами, востребованными в работе традиционных банков. В предыдущих главах мы разобрали многие аспекты революции Банков 4.0. Ниже кратко представлены основные условия успеха. ● Клиентский опыт, а не продукты. Единственный способ выжить в мире Банков 4.0 – полностью пересмотреть продуктовую парадигму и сосредоточиться на полезности банковской платформы, встроенной в повседневную жизнь клиента. Принцип прост: такие технологии, как мобильная связь, голосовое управление и дополненная реальность, ориентированы на устранение помех и препятствий, то есть в конечном итоге предполагают не мобильное уведомление о возможности открыть сберегательный счет, а беспрепятственное предоставление соответствующей услуги. То же относится ко всем прочим аспектам банкинга. Если вы ставите целью побудить клиента использовать голосового помощника Alexa для погашения задолженности по кредитной карте, вы упускаете суть.

Рисунок 3. Принципы работы организации, готовой к выходу на уровень Банка 4.0 ● Банковские работники – не основа банкинга. Я говорил это раньше и скажу снова: нужно привлекать талантливых инноваторов, которые разбираются в продвинутых технологиях, таких как голосовое управление, машинное обучение, блокчейн, облачная интеграция, биометрия и проектирование клиентского опыта. Концепция традиционного банкинга – наследие прошлого, которое незачем сохранять, когда вы заново создаете повседневные финансовые сервисы на основе первых принципов. ● Данные – новая нефть. В будущем банк станет работать на данных, но это будут не используемые сегодня данные о транзакциях и кредитных рейтингах, а информация, задающая контекст для реализации банковского функционала в реальном времени. Где, когда, почему, как? Данные – топливо для систем искусственного интеллекта, автоматизированного финансового консультирования и бесшовного предоставления услуг в разных каналах. Если у вас нет комплексной стратегии работы с информацией, в вашем распоряжении будут лишь изолированные массивы данных, которые не помогут узнать клиента. ● Наследие прошлого – не оправдание. Наличие унаследованной из прошлого системной архитектуры ни в коем случае не оправдывает неспособность создать привлекательный опыт взаимодействия клиента с банком. Если ваши системы не позволяют обойти процесс, сложившийся во времена обслуживания в отделениях и постепенно приспособленный к цифровым каналам, вам не стать Банком 4.0. Вам нужна команда специалистов, которые будут активно внедрять программные решения промежуточного уровня, облачные сервисы и разработки финтех-компаний, способные заполнить существующие пробелы. Со временем вы выстроите новую систему, в которой ядро будет отвечать за основные операции бухгалтерского учета, а сервисная составляющая будет преимущественно реализована в программном обеспечении промежуточного уровня и архитектуре взаимодействия с клиентом. Гибкость – ключевой аспект архитектуры Банка 4.0. ● Разумеется, искусственный интеллект. Важнейшие изменения в будущей роли банков будут связаны с трансформацией консалтинговых услуг. Сегодня финансовые консультации – это в основном личное взаимодействие сотрудника с клиентом, но в будущем консультации в реальном времени станут преимущественно автоматизированными на основе искусственного интеллекта. Изучая поведение клиента, оценивая риски и определяя оптимальные средства для решения задач, система научится быстро реагировать на смену контекста. Искусственный интеллект ляжет в основу новой парадигмы банковского консультирования, осуществляемого при помощи технологических средств с учетом ситуации клиента.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно