|

||

|

|

||

|

|

Онлайн книга - Банк 4.0: Новая финансовая реальность | Автор книги - Бретт Кинг

Cтраница 80

Каковы же признаки надвигающейся угрозы для сектора банковских и финансовых сервисов? 1. В отрасли наблюдается консолидация влияния Один из самых характерных признаков того, что отрасли угрожают разрушительные перемены, – утрата равновесия между игроками или доминирующее положение нескольких из них. В случае сговора или олигополии (несколько компаний захватывают значительную долю рынка) вероятность изменений невелика, потому что игроки уверены в своем превосходстве и неуязвимости перед конкурентами. Участникам с устоявшимися позициями выгоднее сохранять статус-кво, особенно в плане поддержания уровня доходов акционеров в среднесрочной перспективе.

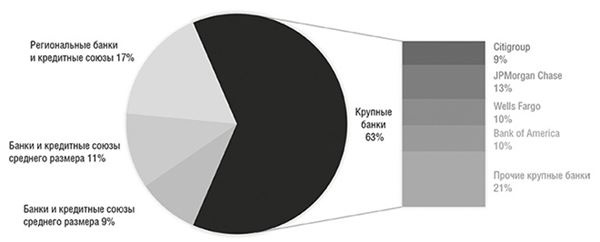

Рисунок 1. Активы, приходящиеся на долю банков США разного типа. Источник: данные Федеральной резервной системы США за 2015 год В США, Великобритании, странах ЕС и Китае господствующее положение нескольких банков привело к корректировке отраслевых норм в пользу крупных, давно существующих на рынке игроков, накопивших значительный политический капитал. Следование установке «слишком большие, чтобы рухнуть» во время мирового финансового кризиса ярко отражает негибкость отрасли в отношении подрыва позиций традиционных игроков. В 1995 году в США на долю крупнейших банков приходилось 22 % активов, сегодня – почти 70 % [227]. Когда из-за консолидации в отрасли остается лишь несколько ключевых участников, шансы на мирный переход на новый технологический уровень снижаются. 2. Показатели отрасли ухудшаются из-за устаревания технологий Упадок таких компаний, как Netflix, Borders, Polaroid, Kodak и другие, – популярная иллюстрация неспособности адаптироваться к появлению новых технологий. Крупнейшие банки нередко оказываются обладателями замысловатых внутренних систем, затрудняющих быстрое внедрение инноваций. Разработка приложения для смартфона кажется нехитрой задачей, но не в том случае, когда вам приходится иметь дело с банковским ядром и программно-аппаратной частью сервисов и действовать в рамках бизнес-модели, которая предполагает обязательное получение подписи клиента на листе бумаги. Чтобы ответить на вызов со стороны новых, быстрых, подрывающих сложившийся порядок игроков, требуется обеспечить максимально возможную гибкость технологической базы и организационной структуры. Чем больше корабль, тем медленнее он разворачивается.

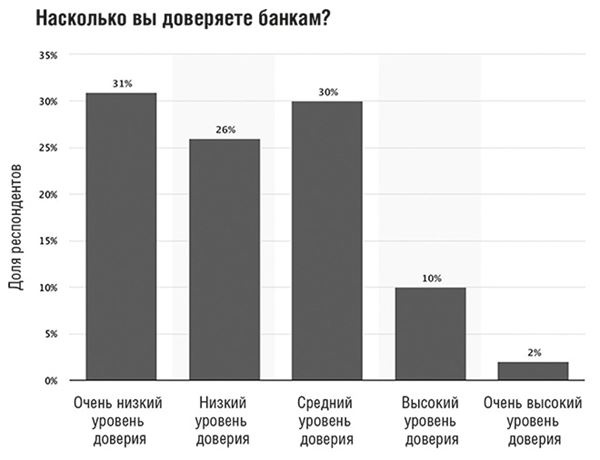

Рисунок 2. Трансформация банка похожа на разворот массивного грузового судна; стартапы же подобны быстроходным катерам И проблема не только в написанных на старых языках программирования центральных банковских системах из эпохи 1960-х. В большинстве банков документы для открытия счета, оформления кредита и даже денежного перевода (в случае чеков) до сих пор собираются и обрабатываются вручную. Несмотря на медленное обновление унаследованных из прошлого процессов и технологий, у новых игроков всё равно есть возможность внедрения «подрывных» инноваций. Если ваш банк всё еще требует от клиента проставления физической подписи на документах, вам тоже не поздоровится. Вспомните недавние случаи технологических сбоев в банках [228]. Сбои систем учета операций в торговых точках, банкоматах, мобильных и интернет-банках из-за использования в них устаревших технологий, не рассчитанных на сегодняшнюю нагрузку. Сбои и взломы сетей международных платежей с убытками на сотни миллионов долларов. Массовые взломы и утечки данных владельцев карт и бюро кредитных историй. Сети межбанковских переводов, где деньги из одного банка в другой по-прежнему перечисляются в течение 3–5 дней. Требования явиться в отделение, если ваш счет заблокирован из-за ошибки сотрудника или просто потому, что вы забыли пароль от интернет-банка. Требования предоставить пакет документов на 15–20 страницах для открытия счета и подтверждения личности. Везде, где есть унаследованные из прошлого процессы и несовременные технологии, уже появился стартап, предлагающий альтернативу устаревшим процедурам. 3. Уровень доверия клиентов по-прежнему представляет проблему Полагаю, уровень общественного доверия к нам восстановится только с приходом следующего поколения клиентов. Антониу Симойнш, генеральный директор британского банка корпорации HSBC, 2016 год Согласно данным Gallup [229], пережив мировой финансовый кризис, только один из четырех американцев доверяет своему банку. В Великобритании дела обстоят еще хуже: лишь 12 % респондентов сообщили, что сильно или очень сильно доверяют банкам. В странах ЕС уровень доверия к банкам колеблется от 14 % в Ирландии до 36–38 % в странах Северной Европы. Показатели рухнули в 2008 году во время финансового кризиса, и восстановление идет медленно – прежде всего потому, что впоследствии образ банков в сознании потребителей практически не изменился. Недостаток доверия – явление почти повсеместное среди представителей поколений Z и Y, что значительно упрощает задачу выхода на рынок для новых конкурентов, претендующих на банковский кусок пирога. В среде, где доверие к банку оказывается скорее бременем, чем активом, отсутствие банковской лицензии больше не является для потенциального технологического гиганта [230] или финтех-компании значимым препятствием в развитии бизнеса. Сегодня представление о банковской лицензии как о символе высокого уровня доверия крайне далеко от реальности. Я считаю, что уровень доверия прямо пропорционален степени полезности. Чем удобнее банковская услуга и чем успешнее бренд доказывает клиенту свою полезность, тем больше доверия испытывают к игроку потребители (независимо от наличия у него лицензии).

Рисунок 3. Уровень доверия к банкам Великобритании. Источник: данные Statista за 2018 год Это объясняет, почему в Китае таким компаниям, как Alipay и WeChat от Tencent, потребители доверяют больше, чем традиционным банкам. Как показало исследование, проведенное Ernst & Young и DBS в 2016 году, доверие стало важным фактором быстрого распространения небанковских сервисов в Китае [231]. Когда взаимодействие потребителя с брендом осуществляется через повседневно используемые технологии, клиенту становится важна только бесперебойная работа этих технологий и отсутствие проблем с получением услуги. Если имеют место технологические сбои, все усилия банка по соблюдению требований регулятора, чтобы не лишиться лицензии, никак не помогают укрепить доверие клиента.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно