|

|

Онлайн книга - Банк 4.0: Новая финансовая реальность | Автор книги - Бретт Кинг

Cтраница 83

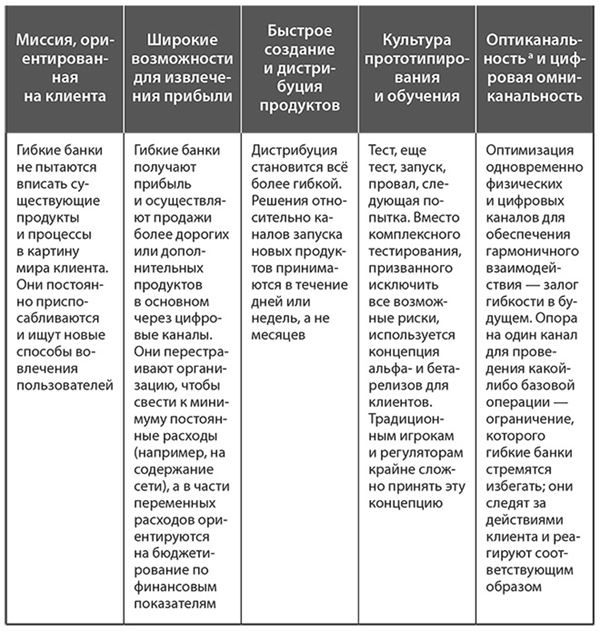

Как показало исследование IBM в 2015 году, 65 % руководителей банков полагают, что их организации обеспечивают первоклассный клиентский сервис, однако так же думают лишь 35 % их клиентов. Разница в оценке ситуации только усугубится по мере того, как альтернативные банки, финтех-компании и технологические гиганты будут брать новые высоты в разработке клиентского сервиса в таких областях, как мобильные приложения, голосовые смарт-помощники, очки дополненной реальности и т. п. Но есть и несколько других тактических соображений, которые полезно учесть, приступая к трансформации компании в части взаимодействия с клиентами, гибкости и адаптивности. 1. Обеспечьте наличие среди руководителей банка людей, разбирающихся в технологиях На протяжении последних 20–30 лет для местных банков, особенно небольших, рабочей стратегией было включение в совет директоров представителей местного сообщества, поскольку знание его потребностей позволяло наилучшим образом понимать нужды клиентов. Сегодня задача удовлетворения потребностей клиентов решается скорее на уровне технологий, чем за счет осведомленности о проблемах местных ретейлеров и фермеров или отслеживания динамики ключевой ставки центрального банка. Вам нужны специалисты, которые хорошо ориентируются в сфере новых технологий и имеют опыт запуска соответствующего стартапа или работы над цифровой трансформацией другой организации. Ваша цель – получить представление об общей картине, чтобы обеспечить исполнительный комитет корректными вводными. Определитесь, на какие технологии вы будете делать ставку (небольшим банкам, которые полностью полагаются на сторонние платформы, необходимо определить ключевых партнеров для гибкого взаимодействия). Обращение к венчурным фондам, в портфелях которых много финтех-компаний, тоже может быть полезным: вы получите выход на перспективных партнеров, владеющих наиболее актуальными технологиями. Эту проблему недавно затронул в своем блоге [238] Крис Скиннер, отметив, что банк может заявить о «превращении в технологическую компанию», однако не предпринимать никаких шагов по изменению управленческой структуры. В компании Accenture изучили карьерный путь около 2000 руководящих сотрудников ста крупнейших мировых банков по объему активов для оценки их опыта работы с технологиями [239]. Результаты оказались прискорбными: ● лишь 3 % руководителей ведущих банков имеют профессиональный опыт в сфере технологий; ● лишь 6 % членов советов директоров имеют профессиональный опыт в сфере технологий; ● в 40 % банков ни один член совета директоров не имеет профессионального опыта в сфере технологий. 2. Нанимайте как можно больше представителей поколений Y и Z (если получится) В настоящий момент в США поколение Y (миллениалы – рожденные в 1980–1995 годах) представляет собой крупнейший сегмент на рынке труда (34 %) и наибольшую долю населения (24 %); кроме того, в общей численности населения растет численность поколения Z (рожденные после 1996 года), достигнув 21 %, а также увеличивается его покупательная способность. Напротив, ключевые руководители и члены корпоративных органов управления в большинстве своем родились до 1980 года – это представители поколения бэби-бумеров (22 %) и поколения X (21 %). В Китае на миллениалов (九零後, jiŭ ling hòu) приходится 31 % населения, и, как часто отмечается, они «большие индивидуалисты, более предприимчивы и менее консервативны» [240], чем представители предыдущих поколений. Менее чем через десять лет миллениалы составят 75 % общемировой рабочей силы. Именно их потребности должны задавать приоритеты для банка. Среди ваших сотрудников должны быть миллениалы – но нанять их непросто, если только в банке не создана привлекательная корпоративная культура. Ценности, связанные с качеством среды, общения и управления, крайне важны для миллениалов как группы, ибо многих из них беспокоят вопросы общественных отношений, экологии и неравенства доходов, и они полагают, что их поколение может повлиять на решение этих проблем. Если ваша компания не имеет четко обозначенной позиции по данным темам, миллениал наверняка задаст соответствующие вопросы в ходе собеседования. А теперь оцените вероятность привлечения миллениала на стартовую позицию операциониста, чтобы затем он продолжил строить карьеру в банке. С учетом сказанного выше об этом нечего и мечтать. Любимое дело, собственные проекты – всё более существенные аспекты для нового поколения. Особенно важно, чтобы ваша корпоративная культура предлагала некий позитивный посыл. Повышение доступности финансовых услуг, стимулирование использования возобновляемых источников энергии, снижение уровня преступности, борьба за равенство – вашей организации нужна цель. Задача обеспечения прибыли для акционеров не мотивирует этих кандидатов. Как сказал один эксперт, объясните, «зачем» у вас работать. 3. Обеспечьте гибкость Легче сказать, чем сделать. Как двигаться со скоростью катера, если у вас супертанкер? Сегодня мы знаем несколько крупных организаций, отличающихся гибкостью, но большинство из них – это «доросшие» до технологического лидерства бывшие стартапы. Таким компаниям, как Google, Uber, Facebook и другие, удается сохранять гибкость, несмотря на то что по количеству сотрудников они превосходят большинство банков мира. Здесь я не имею в виду концепцию бережливого стартапа [241] – честно говоря, мне кажется, для банка этот метод не подходит; я говорю о способности быстро изменять процессы и политику организации. Можно выделить пять ключевых характеристик гибких банков. Таблица 1. Ключевые характеристики гибких банков

аМодель взаимодействия с потребителем посредством предпочтительного и оптимального для него канала. – Примеч. ред. Недостаточная гибкость также может отрицательно сказаться на способности банка заключать партнерские соглашения с более подвижными технологическими и финтех-компаниями. Если стартап выпускает новые версии приложения каждые несколько недель, а цикл выпуска продукта в банке составляет 3–6 месяцев, то неизбежно жесткое столкновение культур. В большинстве случаев банк просто не может работать быстрее, и преимущества от сотрудничества с более гибкой организацией в значительной степени теряются, либо, в худшем случае, партнерство вообще прекращается.

|

|

|||||||||||||||||||||||||||||||||||||||||||||

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно