|

||

|

|

||

|

|

Онлайн книга - Банк 4.0: Новая финансовая реальность | Автор книги - Бретт Кинг

Cтраница 50

Из сказанного не следует, что отдельные нечестные игроки, проводящие собственные ICO, не могут повлиять на цену биткойна или эфира. Известно много случаев, когда недобросовестные игроки исчезали с привлеченными в ходе ICO средствами, и Комиссия США по ценным бумагам и биржам расследует эти случаи. Крах бесчисленных компаний и фондов, привлекающих финансирование с использованием токенов, намного более вероятен, чем крах компании, акции которой торгуются на фондовом рынке. Однако многие основатели стартапов просто не могут устоять перед возможностью привлечь финансирование без выхода на биржу и без необходимости отдавать кому-то долю в компании. Поэтому есть основания ожидать, что популярность ICO будет расти и лет через десять рынок ICO по капитализации обойдет некоторые небольшие рынки ценных бумаг. Венчурные компании уже давно инвестируют в инновации и «подрывные» технологии, но сами по себе не очень инновационны. Что касается блокчейна и биткойна, мы считаем своей задачей сделать мир менее централизованным и более демократичным, создать площадку с равными условиями для всех участников, равно доступную всем желающим. Краудфандинг был первым важным шагом на пути демократизации сферы финансирования на ранних этапах жизни стартапа. Я уверен, что токенизация краудфандинга – то, что мы делаем, – это следующий и еще более важный шаг. Брок Пирс, председатель правления Bitcoin Foundation, основатель EOS Часть регуляторов наверняка запретит проведение ICO, некоторые даже запретят использование криптовалют. Остальные же будут смотреть на происходящее как на конкурентную дифференциацию в условиях глобализации и выстраивания экономики вокруг цифровых активов и товаров. Разница в том, что ICO и криптовалюты – пример системного сдвига в духе того, который произошел после схлопывания пузыря «Компании Южных морей», а не во время его раздувания. Происходит формирование нового маркетплейса, не ограниченного юридическими и географическими рамками, в которых действуют сегодняшние глобальные фондовые рынки. ICO на базе криптовалют – не более чем система, оптимизированная под возможности интернета и позволяющая проводить обмен ценностями в режиме реального времени; децентрализованная, основанная на вычислительных мощностях и эффекте сетевой выгоды, не имеющая привязки к центральным банкам и государственному регулированию. Подобно многим технологиям и решениям финтех-компаний, процедура ICO представляет собой средство устранения помех – в данном случае помех на пути привлечения финансирования. Лично я считаю, что больше всего выиграют те регуляторы, которые введут несложную процедуру легального ICO, стимулирующую инвестиции, но предоставляющую достаточную защиту от нечестных игроков. Среди инвесторов больше всего выиграют те, кто станет вкладываться в криптовалюты на долгосрочную перспективу, выбирая токены, явно привязанные к показателям деятельности компании, в которую они инвестируют, а не выпускаемые с целью привлечения средств без передачи доли в собственности. От успеха рынков и компаний выиграют и их инвесторы, и основатели. Нечестные игроки не смогут этому помешать. Но их существование неизбежно приведет нас к пониманию необходимости регулирования рынка ICO – подобно тому, как пузырь «Компании Южных морей» привел к возникновению современного рынка ценных бумаг.

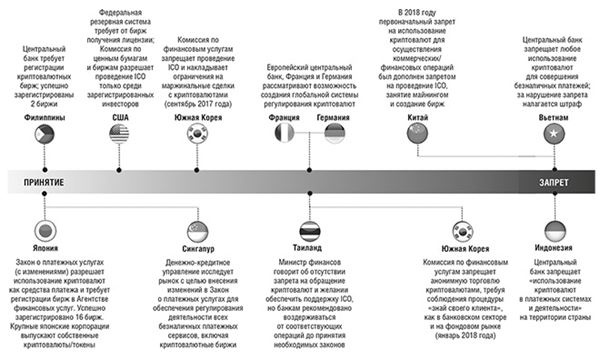

Рисунок 4. Реакция регуляторов на проведение ICO и использование криптовалют за последние 12 месяцев. Источник: Nikkei.com и другие Нет оснований ожидать, что ICO и криптовалюты вдруг исчезнут; просто регуляторы будут постепенно вводить рынок ICO в нормативные рамки, а криптовалюты станут альтернативным видом активов, альтернативной системой обмена ценностями и платежной сетью. Так что, возможно, «держаться из последних сил» за биткойны и эфиры стоит еще какое-то время. Структурные изменения после появления технологии распределенных реестров

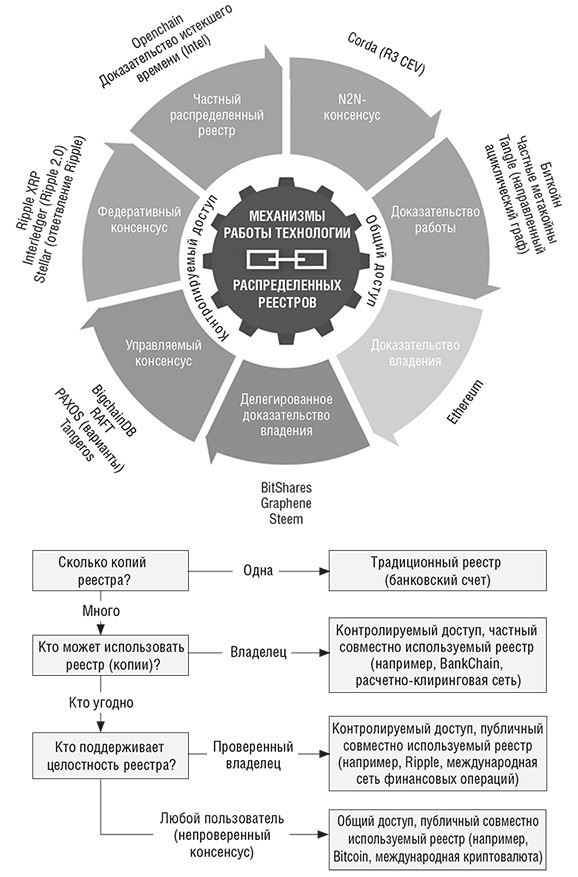

Принимая во внимание частые упоминания блокчейна в связи с биткойном, растущим рынком ICO и намерением банков запустить собственные блокчейн-инициативы, будет вполне простительно предположить, что сфера применения блокчейна ограничена финансовым сектором. Однако на самом деле эта технология распространяется на десятки отраслей, от государственных услуг до добычи алмазов, от энергетики до смарт-инфраструктуры. Сегодня технология распределенных реестров применяется банками по всему миру. Экспериментальные системы на базе блокчейна начинают применяться в сфере торгового финансирования и трансграничных сделок. При этом используются разные технологии блокчейн (распределенных реестров). Более того, как показал на приведенной ниже схеме Дэвид Бёрч (см. рис. 5), некоторые частные блокчейны вообще нельзя назвать «распределенными». Частный совместно используемый реестр может иметь жестко ограниченный круг пользователей, а согласно классическим моделям публичного блокчейна (например, биткойна) ограничения в использовании реестра не позволяют считать его распределенным.

Рисунок 5. Разные версии технологии распределенных реестров в зависимости от механизма консенсуса. Источник: исследование KPMG / Дэвид Бёрч Спектр потенциальных областей применения технологии блокчейн или распределенных реестров кажется бесконечным. При этом блокчейн напрямую влияет на развитие банковского сектора. В 2017 году представители криптовалютной платформы Ripple объявили, что более 100 банков стали участниками системы RippleNet, обещающей новый уровень проведения международных и трансграничных платежных операций. Это по-прежнему намного меньше 11000 банков, подключенных к сети SWIFT, но всё же на 100 банков больше, чем несколько лет тому назад, и число участников быстро растет. Как отмечается в докладе компании IBM за 2017 год «Лидерство в блокчейн-банкинге: первопроходцы задают темп» [159], 15 % из числа 200 ведущих мировых банков сообщили о запуске в 2017 году полномасштабного коммерческого применения блокчейна, а еще 65 % планируют реализовать блокчейн-проекты к 2020 году. Лидерами в этом процессе стали крупные финансовые учреждения с численностью персонала от 100 000 сотрудников, говорится в докладе IBM. Так что же побуждает банки заниматься блокчейном или технологиями распределенных реестров? Часто это делается для страховки на будущее, чтобы гарантировать стабильную работу бэк-офиса в части операционной гибкости, скорости функционирования и совместимости с новыми сетями; но во многих случаях причина в том, что новые блокчейн-технологии обеспечивают надежность и аудитоспособность на уровне, недостижимом для банков при существующих форматах хранения данных и платежных систем.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно