|

||

|

|

||

|

|

Онлайн книга - Банк 4.0: Новая финансовая реальность | Автор книги - Бретт Кинг

Cтраница 49

В 2016 году на энергоносители пришлось более 50 % объема торговых операций США [155]. Если масштаб останется прежним либо уменьшится, в ближайшие 30 лет нас ожидает общее снижение количества и объема торговых операций с сырьевыми товарами на триллионы долларов. Рынкам нужен рост. Очевидно, что подъем фондового рынка уже не будет в значительной степени обеспечиваться сырьевыми товарами (в основном из-за снижения спроса на ископаемое топливо), за возможным исключением редкоземельных металлов.

Рисунок 2. Учитывая быстрое снижение стоимости солнечной генерации, цены на нефть останутся на стабильно низком уровне (на графике показана динамика цены на нефть марки Brent с 1987 года) Поэтому есть основания ожидать, что вместо сырьевых товаров инструментом вложения средств и формирования сбалансированных портфелей при инвестировании в рост станут цифровые товары и цифровые активы, особенно с учетом их высокой доходности в данный момент. Если вы инвестируете в рост, то криптовалюты типа биткойна при всей их волатильности представляются удачным вложением на горизонте 3–5 лет. Подумайте вот о чем: в 1850-х и 1860-х годах в странах с растущей экономикой инвестиции осуществлялись в электричество, железные дороги и телеграфные линии. В начале 1900-х годов – в строительство автодорог, развитие средств связи и конвейерное фабричное производство. В 1960-х годах – в электронику, вычислительную технику и услуги для бизнеса. Каждая из этих областей представляла собой ключевую инфраструктуру и источник компетенций для обеспечения роста промышленности и ВВП, то есть для поддержания конкурентоспособности, на протяжении следующих 50 лет. Страны, не успевшие инвестировать в развитие инфраструктуры, уже через 10 или 20 лет значительно отставали в конкурентной борьбе. Странами с развитой экономикой стали те государства, которые постоянно инвестировали в развитие инфраструктуры, необходимой для усиления их конкурентных преимуществ.

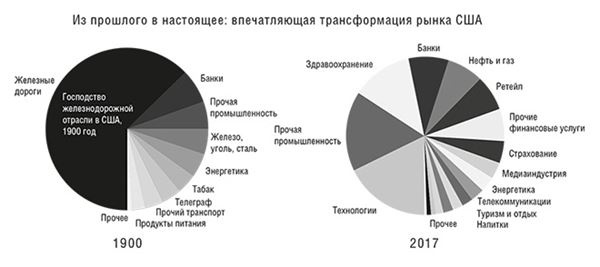

Рисунок 3. Фондовый рынок США в разбивке по секторам, 1900–2017 годы. Источник: Credit Suisse Что же такое биткойн и другие криптовалюты: часть новой смарт-инфраструктуры, необходимая для поддержания глобальной экономики в 2030-х годах, или просто спекулятивный пузырь, финансовая пирамида и афера? Дискуссии на тему «биткойн – это афера» Генеральный директор банка JPMorgan Chase Джейми Даймон 12 сентября 2017 года назвал биткойн мошеннической схемой – и это произошло не впервые. Цена биткойна резко опустилась, и, по сообщениям, сразу после этого трейдеры JPMorgan Chase сформировали заявок на покупку этой валюты более чем на 17 млн долларов. Поговаривали, что Даймон был замешан в схеме «сброс-накачка» (dump-and-pump scheme) [156]. Он заявил, что больше не будет обсуждать биткойн. Но всё же вернулся к этому вопросу. В январе 2018 года Даймон выразил сожаление по поводу своих высказываний – кстати, есть сведения, что его дочь вложилась в биткойны. В опубликованном 8 февраля 2018 года внутреннем отчете JPMorgan, ведущий банк США, признаёт, что криптовалюты «вряд ли исчезнут». В отчете рассматривается потенциал криптовалют в целом, а также поразительно высокая, с учетом рисков, доходность инвестиций в криптовалюты как альтернативный класс активов за последние несколько лет в сравнении с результатами компаний индекса S&P 500 и фондовых рынков вообще. Криптовалюты вряд ли исчезнут и, вполне возможно, продолжат существовать в различных формах и использоваться участниками рынка, которым импонирует децентрализация, одноуровневые сети (peer-to-peer networks) и анонимность, даже если последняя не вполне надежна… Технологические решения в основе криптовалют могут найти более широкое применение в областях, где существующие платежные системы работают медленно (например, при трансграничных переводах), в качестве системы платежей, вознаграждений и финансирования в сфере блокчейн-инноваций и интернета вещей, а также как часть теневой экономики. Отчет «J. P. Morgan Perspectives: Decrypting Cryptocurrencies: Technology, Applications and Challenges» (8 февраля 2018 года) Кто-то, как Даймон, на протяжении последних девяти лет твердит, что биткойн – это такой же пузырь, как «Компания Южных морей» 1720 года и тюльпаномания [157] 1630-х годов. Подобные пузыри часто возникают, когда инвестиционные инструменты становятся предметом активных рыночных спекуляций, позволяющих инициаторам сорвать большой куш, как только в ажиотаж вовлекается более массовая аудитория. Пузырь «Компании Южных морей» был основан на том же эффекте сетевой выгоды, что биткойн и ICO: британские политики, аристократы и даже члены королевской семьи получили доступ к подобию биржевых опционов, что мотивировало их взвинчивать спрос на акции (они получали акции, не производя фактических платежей, а когда рыночная цена превышала цену опциона, продавали акции обратно компании либо на рынке). В конечном счете обещания «Компании Южных морей» признали мошенническими, и был принят закон, который способствовал появлению фондовой биржи современного типа, защищающей рынок от подобных махинаций. Сегодня совокупная рыночная капитализация криптовалют колеблется в пределах 300–500 млрд долларов, что сравнимо с капитализацией банка Wells Fargo. Рыночная капитализация одного только биткойна превосходит капитализацию корпораций McDonald’s, CBS, ЗМ, Netflix [158] и других в текущих ценах и приближается к капитализации компании Disney. Однако биткойн – не просто класс активов внутри спекулятивного пузыря; сегодня процедуры ICO распределяют стоимость биткойнов по множеству токенов, связанных с разными компаниями, что сильно напоминает процедуру вывода на биржу ценных бумаг. Проблему для регуляторов представляет тот факт, что биткойн, альткойны и ICO достигли почти той же степени автономности, что и фондовый рынок. Пока актив интересен достаточному количеству инвесторов, а вложения ограничены или диверсифицированы, вероятность полного коллапса биткойна или эфира не больше, чем вероятность полного коллапса вторичного рынка ценных бумаг.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно