|

||

|

|

||

|

|

Онлайн книга - Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов | Автор книги - Елена Чиркова

Cтраница 3

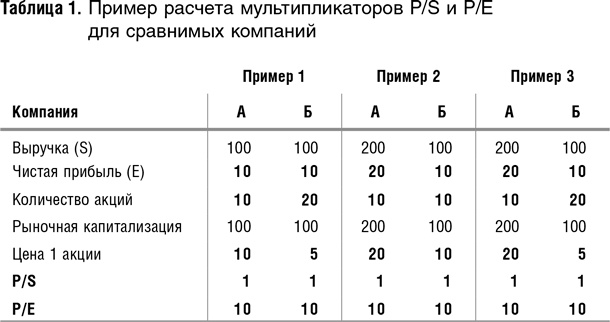

Для упрощения стоимостного анализа и придуман метод мультипликаторов (сравнительных коэффициентов), который позволяет изящно абстрагироваться от влияния на цену акции двух упомянутых выше факторов – размера компании и количества акций, на которое поделен ее акционерный капитал. Иными словами, этот метод позволяет производить расчеты, как если бы сравниваемые компании были одинаковы по размеру и имели одно и то же количество акций. Сравнение цен акций производится по отношению не к выручке или чистой прибыли компании, а к выручке или прибыли на одну акцию. Если мы поделим цену акции на выручку или на прибыль, приходящиеся на одну акцию, то как раз и получим коэффициенты P/S, где P – цена (price), а S – объем продаж в денежном выражении (sales), что, как правило, тождественно выручке, и Р/Е – отношение цены акции к чистой прибыли на одну акцию (earnings per share – EPS). Мультипликаторы позволяют мыслить о стоимости акций не как о котировках ценных бумаг, а как о котировках финансовых или натуральных показателей компании (выручки или чистой прибыли). Они показывают, насколько, например, один доллар выручки компании А котируется выше, чем один доллар выручки компании Б, являясь, таким образом, относительными, или сравнительными, показателями оценки компании. Теперь вернемся к нашим примерам. В основе идеи мультипликаторов лежит экономический закон одной цены (the law of one price), который гласит, что два одинаковых актива должны иметь одинаковые рыночные цены. В такой идеальной модели: • если компании отличаются друг от друга только по количеству акций (пример 1), то величины их P/S и Р/Е совпадают; • если компании подобны, как подобны карты одной и той же местности в разных масштабах, или как могут быть подобны геометрические фигуры, и у них одинаковое количество акций (пример 2), то их мультипликаторы тоже совпадают; • более того, даже когда компании подобны, но у них разное количество акций (пример 3), их P/S и Р/Е все равно совпадают (см. расчеты в табл. 1).

Таким образом, в результате перехода к расчетам на одну акцию процедура стоимостного анализа была существенно упрощена и был найден достаточно эффективный способ сравнения компаний разного размера с разным количеством акций. Такое упрощение базируется на двух дополнительных предположениях: • оценка компании рынком не зависит от количества ее акций; • рынок одинаково оценивает акции крупных и мелких компаний, если эти компании подобны. Первое предположение выглядит достаточно правдоподобно и не грозит финансовому аналитику никакими осложнениями. Известно, например, что дробление акций не ведет к изменению рыночной капитализации компании. В случае со вторым предположением ситуация не столь однозначна. (Более подробно об этом будет рассказано в разд. 11.5.) 1.3. Применение метода оценки на основе мультипликаторов

Основной сферой применения мультипликаторов является оценка компаний (акций). Оценка на основе мультипликаторов очень популярна среди финансовых аналитиков. Во-первых, ее используют управляющие финансовыми активами, финансовые аналитики и трейдеры для оценки котируемых бумаг (т. е. тех, что уже имеют рыночную цену) с целью определения целесообразности приобретения их по существующей рыночной цене. Иными словами, мультипликаторы помогают ответить на вопрос: «Переоценена ли или недооценена конкретная бумага по сравнению с другими бумагами компаний из этой же отрасли, страны и т. п.?» Во-вторых, этот метод используется для оценки закрытых или некотируемых компаний, т. е. тех, чьи акции не имеют рыночных котировок. Такая оценка необходима: при осуществлении слияний и поглощений закрытых компаний; при первичном публичном предложении акций; при выкупе доли одного из акционеров другими акционерами; при передаче акций компании в залог; для проведения реструктуризации и т. д. – словом, везде, где применима оценка. Понятно, в первом случае предполагается, что рынок может быть нерациональным, т. е. оценивать финансовые активы не по их справедливой стоимости, а во втором – наоборот: оценка производится на основе рыночных цен аналогичных компаний, и тем самым подразумевается, что эти рыночные цены справедливые. Строго говоря, оценка по мультипликаторам не является основным методом оценки акций (компаний). Традиционно считается, что самый точный, хотя и более трудоемкий метод оценки бизнеса – это дисконтирование денежных потоков. Однако на практике дисконтирование не всегда применимо, и во многих случаях возникает необходимость дополнить его оценкой по мультипликаторам. Она применяется, в частности, в следующих ситуациях: • когда требуется «мгновенная» (читай – упрощенная) оценка; • при недостатке данных для оценки по дисконтированным денежным потокам; • если невозможно обеспечить точное прогнозирование на длительный период; • когда требуется придать оценке объективность (при оценке по мультипликаторам это обеспечивается за счет использования рыночной информации); • если требуется проверить оценку с помощью других методов, т. е. когда нужны вспомогательные проверочные методы. Рассмотрим эти случаи более подробно. Мгновенная оценка. Финансовый аналитик может просто не иметь времени на расчеты. Нередко ситуация требует принятия почти моментальных финансовых решений, особенно часто это происходит при торговле ценными бумагами, когда трейдер вынужден за считаные секунды определиться по вопросу об их покупке или продаже. Оценка на основе мультипликаторов – это, безусловно, самый простой и быстрый из всех известных методов, чем, собственно, и объясняется его широкое распространение в последнее время. Недостаток данных. У финансового аналитика может не хватать данных для построения сложных финансовых моделей. Такие ситуации возникают сплошь и рядом, например: • при купле-продаже акций портфельным акционером, не имеющим достаточной информации о компании; • при проведении оценки для целей недружественного поглощения, которое не подразумевает полного раскрытия информации со стороны поглощаемой компании; • при оценке молодой компании (startup), которая еще не имеет своей истории операций. В отсутствие времени и достаточной информации оценка на основе мультипликаторов – это практически единственный выход из положения, хотя и не идеальный. Невозможность точного прогнозирования. Мультипликаторы часто применяются в рамках метода дисконтированных денежных потоков. Как правило, в этом случае они используются при оценке остаточной, или конечной, стоимости бизнеса (terminal value – TV). В книге [Коупленд, Коллер и Муррин 2008] [7] использован термин continuing value, переведенный на русский язык как «продленная стоимость» [8]. Такое применение рыночных коэффициентов обусловлено тем, что модель денежных потоков никогда не строится на бесконечно длинный период. Выбирается определенный горизонт прогнозирования, скажем 10 лет, и стоимость бизнеса рассчитывается как сумма дисконтированных денежных потоков за данный период плюс приведенная стоимость остаточной стоимости бизнеса на конец выбранного периода. Остаточная стоимость, в свою очередь, рассчитывается через мультипликатор, например, как прибыль «конечного» года, умноженная на определенный коэффициент. Использованию мультипликаторов для расчета остаточной стоимости бизнеса посвящен разд. 9.2, в котором речь пойдет о выборе горизонта прогнозирования, а также о специфике использования мультипликаторов для этих целей.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно