|

||

|

|

||

|

|

Онлайн книга - Анти-Титаник | Автор книги - Ярослав Глазунов

Cтраница 77

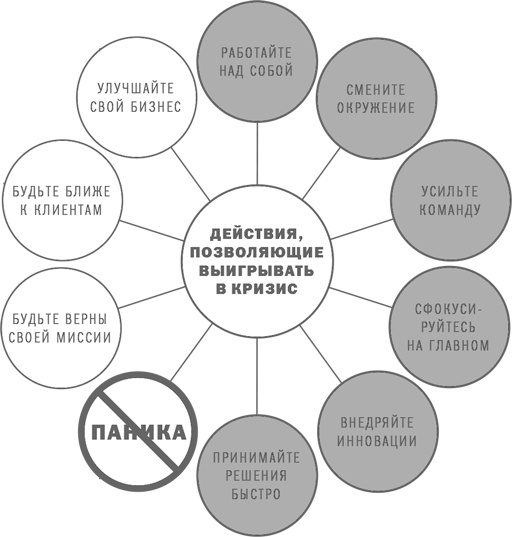

Нужна ли решительность и быстрота, если речь идет о равных по силе соперниках? Может, одному из них лучше дождаться, пока кризис измотает и ослабит другого? Нет! Игра на истощение хорошо известна в теории игр. Это самый безжалостный аукцион, который может «довести до ручки» компанию любого размера. Это пожар тщеславия двух лидеров, который может гореть очень долго, пока есть чему гореть! В 1986 году компания British Satellite Broadcasting (BSB) получила официальную лицензию на спутниковое вещание на английском рынке. Все складывалось как нельзя лучше до июня 1988 года, когда Руперт Мёрдок смог обеспечить трансляцию своих четырех каналов на территории Великобритании через спутник Astra, обеспечивающий трансляцию для Нидерландов. Началась отчаянная ценовая война за стоимость рекламного времени. За год этой конкурентной борьбы две компании понесли убытки на сумму 1,5 млрд фунтов. По поводу этой истории Авинаш Диксит и Барри Нейлбафф в книге «Теория игр» писали, что это опасная игра. Лучшим выходом из такой ситуации, по их мнению, было быстрое заключение сделки с другим игроком. Именно это в конце концов и сделал Мёрдок. В самый последний момент он добился слияния с BSB. Возможность противостоять убыткам предопределила создание совместного предприятия. А тот факт, что обеим компаниям угрожало банкротство, заставил правительство дать разрешение на слияние этих компаний. Пример войны акционеров за «Норильский никель», который я привел в первой части книги, – это тоже война на истощение. И она закончилась договором. Сторона Владимира Потанина долго «считала варианты» и видела уязвимые места соперника. Возможно, согласно расчетам, можно было бы даже выиграть схватку. Но в итоге в огне борьбы сгорали нужные для развития компании финансовые ресурсы, напрасно тратилось драгоценное время. Поэтому будьте решительнее и принимайте решения быстро. С момента столкновения с айсбергом второй помощник капитана «Титаника» Чарльз Лайтоллер регулярно заглядывал с палубы в «шахту» первого отсека через люк. Дело в том, что трап, предназначенный для эвакуации людей из отсека на палубу и ведший в трюм корабля, был освещен дежурными электрическими фонарями. Фонари эти работали, несмотря на морскую воду, заполнявшую корабль со стороны трюма. По этим фонарям Лайтоллер высчитывал скорость, с которой прибывала вода. То есть он контролировал оставшиеся у него минуты до полного затопления судна. Он растрачивал драгоценное время, выполняя шаблонный приказ капитана, чтобы отделить мужчин от женщин. Если бы он действовал быстро, то, организовав мужчин, смог бы спустить дополнительные шлюпки и построить самодельные плоты из деревянных дверей… 19 марта 2016 года первый пилот Boeing 737 целых 12 секунд удерживал злосчастный кнюпель в тот момент, когда его второй пилот подсказывал ему, что самолет скоро рухнет. Пилот Boeing 737 и второй помощник капитана «Титаника» психологически не были готовы принимать быстрые решения. В ситуации «или – или» нужно быть полным решимости, действовать быстро и согласованно. Два самых губительных вида реакции для лидера в кризис – это внезапный паралич воли к принятию быстрых решений и паника. Не допускайте паники!

Важность идеи часто определяется быстротой и эмоциональной нагрузкой, с которой эта идея приходит в голову. Даниэль Канеман, лауреат Нобелевской премии по экономике

В январе 2014 года Дэниэл Лоб из компании Third Point LLC публично объявил о том, что он приобрел акции компании Dow Chemical на сумму около 1,3 млрд долларов. В мае того же года он обрушился с критикой на генерального директора Ливериса и обвинил его в растрате средств. В добавок к этому он опубликовал свой критический доклад, в котором обвинил руководство компании в том, что она производит все подряд – от сырья и сельскохозяйственной продукции до пластиков и полимеров. Лоб, завершая свою атаку «в лоб», в качестве примера для подражания предложил химического производителя LyondellBasell, которому удалось быстро восстановить утраченные позиции после процедуры банкротства в 2009 году. К 2014 году этот финансовый камбэк принес внушительный доход (18 млрд долларов) своим владельцам – Apollo Group и Леониду Блаватнику. Forbes даже назвал эту покупку акций со стороны новых владельцев «величайшей сделкой всех времен». Лоб, явно ориентируясь на показатели LyondellBasell, заявил, что «после десятилетия низких показателей акционеры могут рассчитывать на бóльшую прозрачность и всестороннюю переоценку стратегии компании Dow», и потребовал от менеджмента отставки из-за невозможности увеличения ожидаемой годовой прибыли со «справедливой» скоростью – на 2,5 млрд долларов в год. Ливерис вполне мог себе позволить не обращать внимания на агрессивные выпады со стороны недружелюбных инвесторов, которые рассчитывали сразу после покупки акций выжать из Dow кучу наличных денег, но предпочел вступить в публичную полемику. Он долго и терпеливо отвечал на каждый из выдвинутых пунктов обвинения и приводил исключительно факты. Ливерис объяснил, что Лоб ошибся, поскольку сделал свои выводы на основе неполной информации. Необоснованные предположения Лоба (ожидания гигантских объемов продаж этилена и химикатов, производимых Dow) оказались домыслами, поскольку компания Dow Chemical является не только крупнейшим в мире производителем этилена, но одновременно она же и его крупнейший мировой потребитель. Ливерис объяснил акционерам, что Dow зарабатывает существенно больше, перерабатывая сырье в более дорогие виды пластиков, вместо того чтобы продавать этилен как сырье. Затем он аккуратно поставил вопрос о компетентности самого Лоба: «Нам известен такой подход: компании наподобие Third Point входят на какое-то время в акционерный капитал компании и хотят изменить нашу работу, основываясь на своих данных. Но это всего лишь данные, доступные сторонним наблюдателям». Далее Ливерис напомнил, что в 2013 году Dow отчиталась о прибыли в размере 8,4 млрд долларов до уплаты процентов, налогов и амортизации (EBITDA). Затем подробно рассказал о новых проектах [143], которые, по его словам, позволят увеличить показатель EBITDA еще на 3 млрд долларов в год к 2017 году. Он посоветовал инвесторам присмотреться к растущему сельскохозяйственному бизнесу Dow, который за предшествующие 10 лет удвоил оборот и прибыль, а к 2020 году они должны удвоиться еще раз. Ливерис объяснил, что этот ожидаемый результат далеко не плод его фантазии, а ожидаемый эффект от разработанной Dow системы борьбы с сорняками Enlist, помогающей остановить распространение сорняков, устойчивых к гербицидам, из-за которых ради защиты зерновых культур фермерам приходилось возвращаться к механической прополке. После своего майского доклада Лоб замолчал, больше не комментировал эту историю и ни разу в письмах к инвесторам своей компании больше не упоминал Dow. Но замолчать Лоба заставил не Ливерис, а рынок. Аналитики быстро подсчитали, что благодаря названным Ливерисом проектам прибыль Dow в расчете на одну акцию в 2016 году должна будет достичь 4,24 долларов по сравнению с 3,72 долларами в конце 2013-го. Они учли и тот факт, что в 2013 году EBITDA сельскохозяйственного подразделения Dow Ag достигла одного миллиарда долларов. Взяв Monsanto в качестве референтной для Dow Ag [144] компании, у которой капитализация в 13 раз превышает ее EBITDA, они вычислили, что Dow Ag должна стоить примерно 12 млрд долларов или 10 долларов на акцию. После их заключений в июле того же года акции Dow резко выросли. Говорить больше было не о чем.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно