|

||

|

|

||

|

|

Онлайн книга - Искусственный интеллект на службе бизнеса | Автор книги - Джошуа Ганс , Аджей Агравал , Ави Голдфарб

Cтраница 23

Прогностические машины, в отличие от людей, не способны к суждениям, потому что только человек может сформулировать относительную отдачу от разных действий. Прогноз полностью возлагается на ИИ, поэтому людям для принятия решений реже придется раздумывать одновременно над прогнозом и суждением, и они сосредоточатся только на последнем. Это создаст диалоговый интерфейс между машинным прогнозом и человеческим суждением – аналогично запуску альтернативного запроса в динамической таблице или базе данных. С повышением точности прогнозов появилось больше возможностей рассмотрения отдачи от действий – иными словами, больше возможностей для суждений. А это значит, что с точными, быстрыми и дешевыми прогнозами нам придется принимать решения чаще. Суждение о мошенничестве

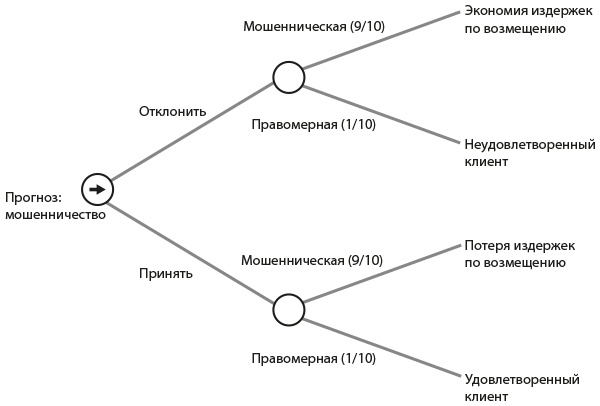

Сети кредитных карт, такие как MasterСard, Visa и American Express, постоянно прогнозируют и оценивают. Им необходимо прогнозировать, отвечают ли просители кредитных карт их стандартам кредитоспособности. Если нет, то в выдаче кредитной карты будет отказано. Можно подумать, что роль играет только прогноз, но суждение тоже имеет большое значение. Кредитоспособность – понятие растяжимое, и компании приходится взвешивать, какой риск она готова на себя взять с учетом разных процентных ставок и долей невозврата. Такие решения приводят к разработке заметно различающихся бизнес-моделей – от люксовой платиновой карты American Express до базового уровня, ориентированного на студентов. Компании также необходимо прогнозировать правомерность каждой транзакции. Как и в примере с зонтиком, компания взвешивает четыре отдельных исхода (рис. 6.1).

Рис. 6.1. Четыре исхода для кредитных компаний Компания прогнозирует, является снятие денег мошенническим или правомерным, далее решает, авторизовать или отклонить транзакцию, а затем оценивает каждый исход (отклонить мошенническую транзакцию – хорошо, разозлить клиента отклонением правомерной транзакции – плохо). Если бы эмитенты кредитных карт идеально прогнозировали мошенничество, все было бы отлично. Но они этого не могут. Например, у Джошуа Ганса регулярно отклоняют транзакцию при покупке беговых кроссовок – он приобретает их примерно раз в год, обычно в стоковых магазинах и находясь в отпуске. Уже много лет ему приходится звонить в банк для одобрения транзакции. Кредитные карты чаще всего крадут в торговых центрах, и, как правило, мошенники сразу приобретают одежду и обувь (вещи легко перевести в наличные после возврата в любом магазине сети). И поскольку Джошуа редко покупает одежду и обувь и нечасто посещает торговые центры, банк прогнозирует высокую вероятность кражи кредитки. Это вполне логичное предположение. Факторы, влияющие на прогноз о том, украдена ли карта, разделяются на общие (вид транзакции, например покупка беговых кроссовок) и частные (в данном случае это возраст и частота покупок). При сочетании факторов алгоритмы, отслеживающие транзакции, усложняются. ИИ обещает сделать прогнозы гораздо более точными, особенно при наличии одновременно общей и индивидуальной информации. Например, с учетом данных транзакций Джошуа за многие годы прогностическая машина могла бы обнаружить в них закономерности, в том числе ежегодную покупку кроссовок примерно в одно и то же время. И считать эту покупку обычной для конкретного человека, а не классифицировать как подозрительную. Прогностической машине стоило бы учитывать и другие вещи, например, сколько времени потребуется на выбор вещей и покупку, если произошли две транзакции подряд в разных магазинах. Когда прогноз мошеннических транзакций станет точнее, банки смогут с большей уверенностью отклонять их, в некоторых случаях даже не связываясь с клиентом. И это время не за горами. Последняя покупка беговых кроссовок в стоковом магазине прошла у Джошуа без осложнений. Пока прогностические машины еще совершенствуются в прогнозировании мошенничества, банкам приходится вычислять цену ошибки, что требует суждения. Предположим, что прогноз не идеален и вероятность ошибки равна 10 %. Тогда если компания отклонит транзакцию, то будет права в 90 % случаев и сэкономит издержки по возмещению неавторизованной транзакции. Но существует 10 % вероятности отклонения правомерной транзакции, и в таком случае компания получает недовольного клиента. Для выбора правильных действий необходимо сопоставить издержки по выявлению мошенничества с издержками, связанными с разочарованием клиента. У банков готового ответа на этот вопрос нет. Им следует все взвешивать: это и есть суждение. Все точно так же, как и в примере с зонтиком, но вместо нести / не нести и промокнуть / не промокнуть на чаше весов мошенничество и удовлетворение клиента. В данном случае, поскольку вероятность мошенничества в девять раз выше, чем правомерной транзакции, компания не отклонит операцию только при условии, что удовлетворение клиента в девять раз важнее возможных издержек. Что касается мошенничества с кредитными картами, о вариантах отдачи судить достаточно легко. Очень вероятно, что издержки на компенсацию обладают особой денежной ценностью, которую сеть может определить. Предположим, компенсация за транзакцию в $100 составляет $20. Если разочарование клиента стоит меньше $180, есть смысл отклонить транзакцию (10 % от $180 составит $18 – столько же, сколько 90 % от $20). Большинство клиентов отклонение одной транзакции не приведет к разочарованию, эквивалентному $180. Сети кредитных карт также должны оценить вероятность того, что конкретный клиент является исключением. Скажем, у держателя платиновой кредитки с высоким уровнем чистой стоимости, скорее всего, есть и другие, и после отклонения транзакции он может перестать пользоваться этой картой. А если клиент в отпуске и собирается потратить много денег, сеть много на нем потеряет. Выявление мошеннических транзакций – четко определенный процесс, хотя и довольно сложный, поэтому мы так часто приводим его в пример. Но во многих других решениях потенциальные действия еще сложнее (не просто отклонение или подтверждение операции), а возможные ситуации (или состояния) варьируются. Суждение требует понимания отдачи от любой пары «действие+ситуация». В примере с кредитными картами всего четыре исхода (или восемь, если отделить клиентов с высоким уровнем чистой стоимости от остальных). Если у вас, скажем, десять вариантов действий и двадцать возможных ситуаций, нужно вынести суждения по двум сотням исходов. А с дальнейшим усложнением количество вариантов отдачи превышает все мыслимые пределы. Когнитивные издержки суждений

Люди, изучавшие принятие решений в прошлом, принимали отдачу как данность – она просто есть. Вам нравится шоколадное мороженое, а вашему другу – манговое, и несущественно, как каждый пришел к своему мнению. Аналогично мы предполагаем, что большинство компаний стремится к увеличению прибыли или стоимости акционерного капитала. Интересующиеся вопросами ценообразования экономисты обнаружили, что эти показатели удобно принимать на веру.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно