|

||

|

|

||

|

|

Онлайн книга - Последняя мировая война. США начинают и проигрывают | Автор книги - Сергей Глазьев

Cтраница 55

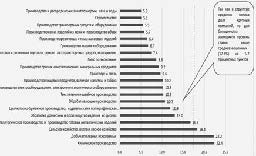

Рис. 10. Рентабельность проданных товаров, продукции и услуг (2014 г.) и средневзвешенные ставки по кредитам до 1 года для нефинансовых предприятий. (Источник: Институт народнохозяйственного прогнозирования РАН (2015) с изменениями автора) В результате указанных действий денежных властей произошла существенная декапитализация национальной экономики, более чем вдвое упал оборот финансового рынка, резко снизилась деловая активность и объем инвестиций (до 5 % по ВВП и до 8 % по инвестициям в основной капитал). Тем самым достигнута цель американских санкций — повержение российской экономики в кризис. Попытки Банка России стабилизировать валютно-финансовый рынок путем повышения ключевой ставки процента не могли иметь успеха в условиях полностью открытого счета трансграничного движения капитала. Продолжающаяся безбрежная денежная эмиссия доллара, евро, фунта и иены (их объем вырос после начала мирового финансового кризиса 2008 г. более чем втрое; среднегодовая эмиссия составляет 700–800 млрд. долл., что в 3–4 превышает объем денежной базы РФ и сопоставимо со всей денежной массой российской экономики (Рис. 11). Это создает гигантский денежный навес, даже обрушение небольшой части которого на российский рынок вызовет его дестабилизацию. В условиях продолжающейся политики денежного смягчения Европейским Центробанком, который планирует продолжать денежную эмиссию с темпом 60 млрд. евро в месяц, денежный навес почти бесплатных кредитов растет намного быстрее, чем возможности их освоения европейской экономикой. Не вызывает сомнений, что часть этой кредитной лавины, несмотря на санкции, подпитывает спекуляции и на российском рынке. Хотя российский рынок для западного спекулятивного капитала носит маргинальный характер (его капитализация составляет 0,6 % от мирового), спекулянты не гнушаются возможностью получения сверхприбыли его дестабилизации. Норма прибыли на спекулятивных атаках в 1997–1998, 2007–2008 и в 2014 годах составляла сотни процентов при соответствующих на потерях (падении) ВВП России на 5 % или 70–80 млрд. долл. в годовом исчислении. Так, декабрьская атака на рубль принесла ее устроителям спекулятивную прибыль в размере 15–20 млрд. долл. Хотя в последнем случае не обошлось без кредитной поддержки Банка России, роль нерезидентов на российском финансовом рынке остается ключевой. Их доля превалирует на валютно-финансовом рынке, составляя 75–80 %.

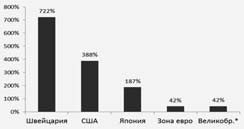

Рис. 11. Прирост денежной базы валют стран в 2007–2014 гг. (рассчитано по национальным валютам), %. *Рассчитано по агрегату М0. (Источники: М. Ершов по данным центральных банков соответствующих стран)

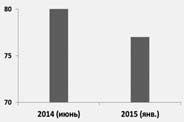

Рис. 12. Доля нерезидентов на российском рынке акций, %. (Источник: Своего не упустят / Е. Обухова. — Эксперт. — 2015. № 15) Доминирование нерезидентов на валютно-финансовом рынке дополняется контролем над самой биржей. После прошедшей два года назад реорганизации и приватизации в пользу крупнейших зарубежных и российских банков Московская Биржа (МБ) выпала из-под контроля Банка России и оказалась в зависимости от спекулянтов. Многие ее руководящие сотрудники аффилированы с рядом крупных зарубежных и российских финансово-кредитных организаций. Не удивительно, что вместо того, чтобы выполнять функции центрального звена инфраструктуры валютно-финансового рынка, отвечающего за его стабильное функционирование в общих интересах на некоммерческой основе, МБ стала центром генерирования прибыли на дестабилизации рынка под предлогом «увеличения ее капитализации». Фактически МБ превратилась в крупнейший в российской экономике центр прибыли, совершив в прошлом году операций более чем на 4 трлн. долл., что вдвое больше российского ВВП и на порядок превышает все имеющиеся в стране депозиты и наличную валюту. На фоне сжатия деловой, производственной и инвестиционной активности, объем операций на бирже за год удвоился, а их доходность превысила 70 % годовых. При этом 95 % оборота МБ составляют чисто спекулятивные операции, не имеющие отношения к реальной экономике. Благодаря центральному положению МБ в формировании курса рубля, а последнего — в формировании цен на российском рынке, вся российская экономика оказывается в критической зависимости от нерезидентов. Их согласованные действия могут легко дестабилизировать макроэкономическую ситуацию, спровоцировать бегство капитала, вызвать падение экономической активности и инвестиций. Именно это позволило Обаме хвастаться тем, что принятые по его решению экономические санкции «разорвали экономику России в клочья». Имеющаяся биржевая информация позволяет характеризовать проведенную атаку на российскую валютно-финансовую систему как заранее спланированную акцию с целью дестабилизации макроэкономической ситуации. В качестве объекта атаки были избраны валютный курс, определяющий уровень потребительских цен, и процентная ставка, влияющая на финансовое положение предприятий. Атака западных спекулянтов на российский валютно-финансовый рынок была организована сразу же после введения американо-европейских санкций и закрытия внешних кредитных источников для российских заемщиков, задолжавших нерезидентам 700 млрд. долл. Началась она с манипуляций по занижению курса их акций через продажу депозитарных расписок на Лондонской Бирже с целью создания условий для досрочного прекращения кредитных договоров. Параллельно западные кредиторы начали вывод денег из России, создав мощное давление на снижение курса национальной валюты и сжатие денежной массы. Это повлекло сокращение возможностей рефинансирования внешних долгов компаний из рублевых источников российских банков. В этой ситуации решение ЦБ о переходе к свободному плаванию курса рубля было воспринято всеми спекулянтами как сигнал к атаке. Они лихарадочно начали скупать валюту в расчете на обрушение курса рубля, пользуясь отсутствием ЦБ на рынке и подконтрольностью им биржевых механизмов. Вопреки общепринятой в мире практике стабилизации рынка МБ в течение всей спекулятивной атаки не предпринимала никаких стабилизирующих действий, повысив гарантийное обеспечение по срочным контрактам с 5,5 % до 12 % только в 19 часов 16 декабря, после окончания основных торгов, когда «игра уже была сделана». Есть основания полагать, что ряд заранее расставленных по нужным местам должностных лиц МБ сыграли «на лапу» спекулянтам, проведя в этот день несколько технических приемов, которые позволили «переставить курс» рубля к доллару с 60 почти до 80, обеспечив принудительное закрытие позиций и сверхприбыль организаторам атаки на рубль. Так или иначе, фактом остается то, что МБ не воспользовалась ни одним из общепринятых в мировой практике инструментов для остановки спекулятивной атаки на рубль в декабре 2014 г. Более того, действующие на бирже процедуры кредитования спекулятивных операций позволяли усиливать их мощь в несколько раз (опционная и фьючерсная торговля дает «рычаг» к капиталу брокеров 1 к 10–15). В этом же направлении действовали механизмы рефинансирования Банка России, посредством которых большая часть выдаваемых им кредитов использовалась для финансирования валютных спекуляций (прежде всего, путем выстраивания пирамид РЕПО на долговом рынке). При этом Банк России участвовал в этой атаке как своим бездействием (в качестве мегарегулятора финансового рынка в целом и контролера МБ в частности), так и посредством перехода к плавающему курсу рубля по заранее заданному алгоритму. Организаторы использовали ЦБ как «простейший автомат» финансового обслуживания спекулятивной атаки.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно