|

||

|

|

||

|

|

Онлайн книга - Опционы. Разработка, оптимизация и тестирование торговых стратегий | Автор книги - Сергей Израйлевич , Вадим Цудикман

Cтраница 67

• Неаддитивные, аналитически вычислимые показатели. Значения таких показателей для портфеля активов не могут быть вычислены путем суммирования. Для вычисления их значений необходима дополнительная информация. Примером такого показателя является стандартное отклонение, для вычисления которого необходима (помимо стандартных отклонений отдельных активов) ковариационная матрица, включающая все входящие в состав портфеля активы. • Неаддитивные, аналитически невычислимые показатели. Значения таких показателей для портфеля активов невозможно вычислить ни путем простого суммирования, ни аналитическими методами. К таким показателям относятся различные нелинейные алгоритмы и свертки нескольких показателей. Основной проблемой, возникающей при использовании портфельной системы распределения капитала, является необходимость решения задачи максимизации показателя или группы показателей, на основании которых формируется портфель. Для аддитивных показателей, применяемых в рамках одномерной системы распределения капитала, решение этой задачи тривиально – весь капитал инвестируется в единственную комбинацию с наибольшим значением показателя. Безусловно, такое решение неприемлемо с точки зрения диверсификации, поэтому в таких случаях необходимо установить некий минимальный вес для определенной группы комбинаций. Однако и это решение в большинстве случаев не может быть удовлетворительным. Поэтому аддитивные показатели лучше не использовать, если портфель формируется на базе единственного показателя. В тех случаях, когда капитал распределяется на основании неаддитивного показателя либо на основании нескольких показателей (как аддитивных, так и неаддитивных), задачу максимизации их значений для портфеля в целом, как правило, невозможно решить, пользуясь аналитическими методами. В таких случаях приходится использовать методы случайного поиска (например, метод Монте-Карло). При этом задача максимизации формулируется следующим образом: найти такой набор весов для каждой комбинации в портфеле, чтобы величина показателя (или группы показателей), рассчитанная для всего портфеля в целом, оказалась максимальной. 4.6.2. Сравнение портфельной и элементной системы

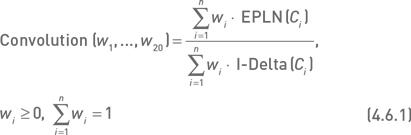

В этом разделе мы проанализируем, каким образом выбор уровня оценки влияет на параметры формируемого портфеля. Для этого необходимо сравнить прибыли, получаемые при распределении капитала на основании портфельной системы с прибылями портфелей, сформированных с помощью элементной системы. Такое же сравнение следует провести в отношении меры концентрированности капитала. Сравнительный анализ основывается на моделировании двух торговых стратегий, аналогичных той, что была описана в разделе 4.4.1, за исключением принципа распределения капитала. На протяжении всего периода моделирования было построено 6448 портфелей для каждого из двух способов распределения капитала. В обеих стратегиях капитал распределялся по свертке двух показателей – EPLN и индексной дельты. Поскольку величина индексной дельты прямо пропорциональна риску коротких опционных комбинаций, свертка двух выбранных нами показателей рассчитывалась как отношение EPLN к индексной дельте. Для одной стратегии показатель свертки рассчитывался для каждой отдельно взятой комбинации и капитал распределялся по принципам элементной системы (как описано во всех рассмотренных выше примерах). Для другой стратегии значение свертки вычислялось для всего портфеля в целом и капитал распределялся по принципам портфельной системы. Для реализации портфельной системы распределения капитала необходимо выбрать методику оптимизации. Оптимизируемой функцией в данном случае является свертка показателей EPLN и индексная дельта, вычисляемая для портфеля в целом:

Задачей оптимизации является поиск такого набора весов, который максимизирует значение функции 4.6.1. Выбранная нами свертка двух показателей представляет собой нелинейную многоэксремальную конструкцию. Поэтому оптимизация осуществлялась методом Монте-Карло путем генерации случайных векторов (w1…, wn) и выбора такого из них, который имеет максимальное значение функции 4.6.1. Для каждого из 6448 портфелей, сформированных на историческом периоде 2002–2010 гг., число итераций (количество сгенерированных случайных векторов (w1…, wn)) составляло 10 000. Сравнение прибыли

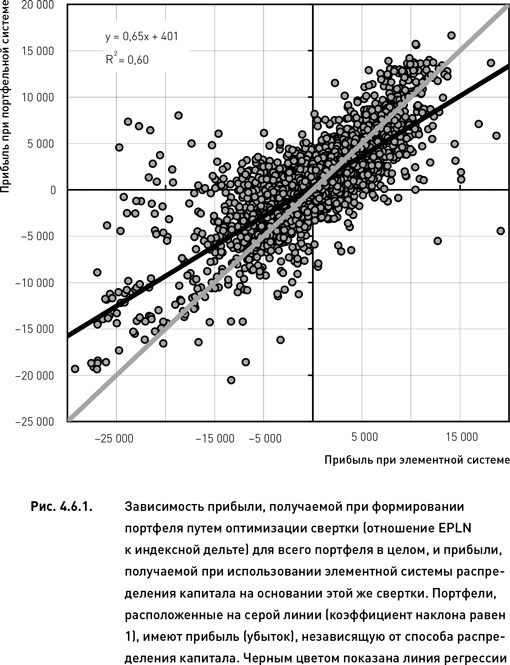

На рис. 4.6.1 показана взаимозависимость между прибылью, полученной при распределении капитала путем оптимизации свертки для всего портфеля в целом, и прибылью, получаемой при распределении капитала на основании значений свертки, вычисляемой для каждой отдельно взятой комбинации. Точки, расположенные выше линии безразличия (с коэффициентом наклона, равным 1), обозначают портфели, для которых применение портфельной системы распределения капитала привело к увеличению прибыли или уменьшению убытка (по сравнению с тем, что было бы, если бы капитал распределялся в соответствии с одномерной системой). Соответственно, точки, расположенные ниже линии безразличия, относятся к портфелям, для которых портфельная система привела к снижению прибыли или увеличению убытка.

В тех случаях, когда портфель оказался прибыльным (как для портфельной, так и для элементной системы распределения капитала), большинство точек располагались ниже линии безразличия. Это означает, что распределение капитала на основании портфельной системы приводит к снижению прибыли. Однако в тех случаях, когда портфель был убыточным (для обеих систем распределения капитала), большинство точек располагались выше линии безразличия. Это указывает на то, что убытки портфелей, сформированных с помощью портфельной системы, оказались меньше убытков портфелей, основанных на элементной системе распределения капитала. Результаты регрессионного анализа согласуются с выводами, сделанными на основании визуального анализа рис. 4.6.1. Коэффициент наклона линии регрессии равен 0,65, что значительно ниже коэффициента линии безразличия, равного 1. Хотя intercept в данном случае велик, он тем не менее достаточно мал по сравнению с общим диапазоном значений, принимаемых исследуемыми переменными. Поэтому, как и в предыдущих исследованиях, его влиянием на результаты анализа можно пренебречь. Установленная разница угловых коэффициентов статистически достоверна на высоком уровне значимости (t = –53,5, p < 0,001). Таким образом, можно сделать вывод о том, что использование портфельной системы распределения капитала приводит к созданию более консервативного портфеля с меньшим потенциалом прибыльности и меньшим риском убытков. Сравнение концентрации капитала

Для сравнения портфельной и элементной системы распределения капитала мы воспользовались, как и в предыдущих примерах, методикой расчета индекса концентрированности портфеля, описанной в разделе 4.4.2. Для сравнения степени концентрированности капитала при формировании портфеля на основе портфельной и элементной системы воспользуемся, как и в предыдущих разделах, частотным распределением индекса концентрированности (рис. 4.6.2). |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно