|

||

|

|

||

|

|

Онлайн книга - Управление знаниями. Как превратить знания в капитал | Автор книги - Александр Гапоненко , Тамара Орлова

Cтраница 39

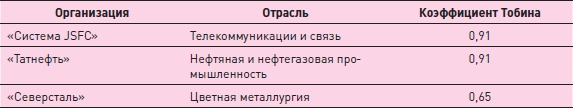

Из таблицы 2.3 видно, что ряд организаций, характеризующихся высоким уровнем конкурентоспособности, использованием современных методов и технологий менеджмента, которые создали собственный дорогостоящий бренд, имеют достаточно высокий коэффициент Тобина. Эти организации обладают значительным интеллектуальным капиталом. Среди них «НоваТЭК», «Норильский никель», «ВымпелКом», Трубная металлургическая компания, «Полюс Золото», Новолипецкий металлургический комбинат, «Роснефть». Все организации, включенные в таблицу, занимают верхние строчки разнообразных рейтингов, вносят существенный вклад в благосостояние страны как своей прямой экономической деятельностью, так и реализацией подходов к корпоративной ответственности. Так, затраты только трех нефтяных компаний («ЛУКОЙЛ», «Роснефть» и «Славнефть») на социальные программы составили в 2004 г. более 20,5 млрд руб. «НоваТЭК», «Норильский никель», «ВымпелКом» имеют стратегические программы развития, повышения профессионального уровня и квалификации работников, включая образовательные программы, системы мотивации к результативному труду, охраны здоровья персонала и улучшения условий труда. «Норильский никель» – один из характерных примеров развития интеллектуального капитала в России. Эта организация, стремясь к мировому лидерству в горнорудном бизнесе, развивает объекты интеллектуальной собственности. Большой интерес организация проявляет к сфере высоких технологий. В Заполярном филиале, например, используется около 2 тыс. изобретений, ежегодный экономический эффект от которых составляет примерно 2 млрд руб. «Норильский никель», консолидируя корпоративные научно-технические активы, повышает эффективность корпоративной науки для обеспечения технологического развития организации как мирового лидера горно-металлургической отрасли. Аккумулируя и развивая собственный научный потенциал, «Норильский никель» создает своеобразную Силиконовую долину в горно-металлургической области. «ВымпелКом» – второй по величине сотовый оператор России и СНГ, обслуживает более 50 млн абонентов. В его состав входят компании, работающие в России, Казахстане, Армении, Таджикистане, Украине, Узбекистане, Грузии. Крупнейшими акционерами «ВымпелКома» являются Telenor (26,6 % акций) и «Альфа-групп» (32,9 %). «ВымпелКом» покрывает связью 78 регионов России, действует в сфере телекоммуникаций и других высоких технологий и благодаря этому имеет традиционно высокий коэффициент Тобина. В последние годы «ВымпелКом» привлек значительные инвестиции со стороны стратегических акционеров Telenor и «Альфа-групп», развернул программу регионального развития, которая вышла на уровень прибыльности менее чем за два года, и стал вторым крупнейшем сотовым оператором в Центральной и Восточной Европе. Благодаря быстрому развитию региональных и зарубежных сетей «ВымпелКома», высокой узнаваемости бренда «Билайн GSM» реализуются возможности для роста. В таблице 2.4 приведены данные по некоторым российским организациям с коэффициентом Тобина меньше единицы. То, что коэффициент Тобина меньше единицы, свидетельствует о том, что организация имеет отрицательную величину интеллектуального капитала: уровень менеджмента, организационная структура, связи с потребителями таковы, что они не добавляют, а убавляют капитал организации. Таблица 2.4. Коэффициент Тобина в других российских организациях (данные на 29 марта 2007 г.)

В компаниях «Система JSFC», «Татнефть», «Северсталь» резервы роста коэффициента Тобина значительны. Более эффективное использование ими информационных технологий, развитие корпоративного менеджмента позволит обеспечить существенный рост коэффициента Тобина. Если сохраняется возможность продажи активов компании по ценам, зафиксированным в балансе, такая компания в условиях свободного рынка подлежит ликвидации и продаже. На практике этого не происходит по ряду причин. Иногда просто не находится покупателя, или власти препятствуют ликвидации компании и соответственно того или иного производства потому, что это влечет за собой резкое ухудшение социальной обстановки в связи с высвобождением множества работников. Значения коэффициента Тобина меньше единицы могут свидетельствовать также о том, что компания недооценена. В каждом конкретном случае причина такого положения вещей индивидуальна, однако данный факт сигнализирует об определенных проблемах того или иного бизнеса.

СБЕРБАНК РОССИИ ДОГНАЛ JP MORGAN ПО СТОИМОСТИ БРЕНДА Бренд Сбербанка России, по оценкам агентства V-RATIO, стоит 6,2 млрд долл. – столько же, сколько стоил бренд JP Morgan, когда в 2000 г. его покупал Chase Manhattan. По словам оценщиков, стоимость бренда – параметр, который легко рассчитать, исходя из экономических характеристик банка. Однако участники рынка считают, что значительную долю в стоимости бренда Сбербанка России составляет более чем столетняя история банка, бухгалтерской оценке поддающаяся с трудом. Консалтинговая компания V-RATIO опубликовала результаты исследования по стоимости брендов российских банков и компаний за 2006 г. Управляющий партнер V-RATIO О. Чернозуб пояснил «РБК-daily»: «Для оценки стоимости брендов мы использовали метод дисконтированных денежных потоков, по которому предметом исследования являлась стоимость экономических эффектов будущих периодов. То есть мы изучали, сколько сможет заработать этот бренд в будущем для своего собственника». Директор управления по работе с частным капиталом Credit Suisse А. Родзянко считает, что справедливая оценка бренда – задача трудная, если вообще выполнимая. «Сказать, что бренд оценили справедливо, можно было бы только в том случае, если бы существовали прецеденты покупки только имени банка, когда все активы оставались бы прежним владельцам, – отмечает Родзянко. – Однако в мировой банковской истории таких случаев не было или по крайней мере они мне не известны. Поэтому оценка бренда – это всегда в каком-то смысле теоретический эксперимент». Тем более, по его словам, трудно оценить бренд Сбербанка России, «ведь Сбербанк – банк уникальный в России, а Россия – особая страна». И все же некоторые исторические параллели провести можно. «В 2000 году происходило слияние Chase Manhattan Corp. и JP Morgan & Co., и Chase Manhattan заплатил за покупку JP Morgan 36 млрд долл., в то время как рыночная капитализация банка составляла 30,24 млрд. То есть фактически почти 6 млрд долл. Chase Manhattan заплатил за бренд JP Morgan, который остался в названии новой корпорации и JP Morgan Chase», – считает А. Родзянко. Участники рынка полагают, что последняя оценка бренда Сбербанка России вполне справедлива, однако оправдывается в основном нефинансовыми параметрами банка. «Для Сбербанка такая оценка бренда вполне адекватная и нисколько не заниженная. Ведь за Сбербанком стоит огромная история», – полагает исполнительный директор финансовой корпорации «Уралсиб» А. Вихров. «Это единственный в своем роде исторический банковский бренд в России, стоимость которого заработана многими и многими годами работы. Всем гражданам России, да и СССР, известно имя «Сберкасса», преемником которой стал Сбербанк», – добавляет начальник управления по торговле с акциями МДМ-Банка Д. Перлин.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно