|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 44

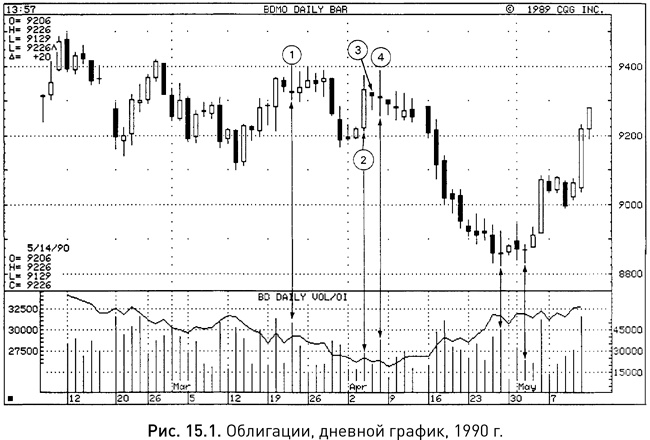

А теперь рассмотрим высокую белую свечу, появившуюся 4 апреля и помеченную цифрой 2. Не предвещала ли эта сессия наступление быков? Пожалуй, нет. Во-первых, подъем цен произошел при относительно низком объеме в 300 000 контрактов – это меньше, чем при формировании длинных черных свечей от 29 и 30 марта. Во-вторых, на следующий день для быков прозвучал дополнительный тревожный сигнал, а именно возникла свеча 3 с маленьким телом, которая вместе со свечой 2 образовала харами. Свеча 3, кстати, еще и напоминала повешенного, хотя в идеале тот должен возникнуть у верхней границы торгового коридора либо во время восходящего тренда. На следующий день произошла еще одна попытка достичь уровня февральских максимумов, омраченная образованием свечи-рикши, которая помечена на графике цифрой 4. Бесперспективность этого движения вверх подтверждалась более низким объемом торгов (379 000 контрактов), чем во время возникновения свечи 1 от 22 марта (504 000 контрактов). После безуспешного штурма старых максимумов на фоне низкой торговой активности еще сильнее возросла вероятность образования двойной вершины. Падение цен ниже минимума от 30 марта, которое за этим последовало, окончательно подтвердило эту гипотезу. Исходя из параметров возникшей двойной вершины можно было ожидать движения рынка к отметке 9000. Позже на этом же графике возникли сигналы разворота в основании: в частности, по итогам сессии от 27 апреля сформировалась дожи. В силу причин, рассмотренных в главе 8, свечи этого типа гораздо чаще сигнализируют о развороте при восходящих трендах, чем при нисходящих, однако и в периоды снижения они могут предвещать смену рыночных настроений, если подтверждаются другими индикаторами. В данном случае значимость сигнала разворота возросла с появлением еще одной дожи всего через три дня. А теперь обратите внимание на сопутствующие этому обстоятельства: во-первых, минимумы двух этих свечей оказались почти равными, т. е. образовалось основание «пинцет», а во-вторых, резко изменился объем торгов. Если 27 апреля, при появлении первой дожи, он составил 448 000 контрактов, то 2 мая, когда возникла вторая, упал почти наполовину – до 234 000. Проверка области поддержки при снижении торговой активности служила бычьим сигналом.

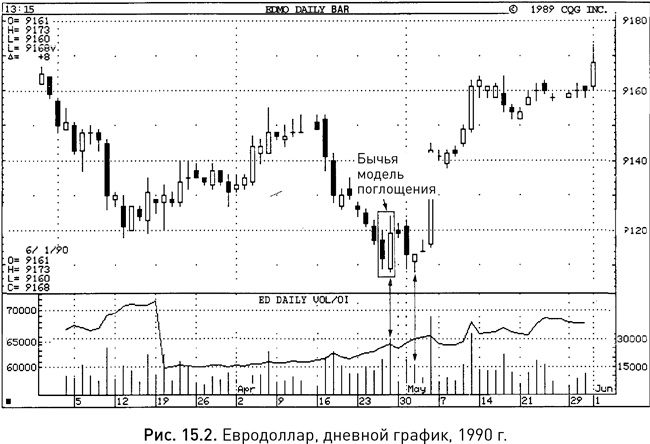

На рисунке 15.2 в конце апреля формирование белой свечи сопровождалось рекордным для последних месяцев объемом торгов. Это свеча вошла в состав бычьей модели поглощения, которая сигнализировала о твердости быков. Чуть позже попытка медведей достичь новых минимумов на фоне низкой торговой активности привела к образованию молотообразной свечи, что подтвердило наличие в этом районе прочного основания. Существует множество специальных технических инструментов, основанных на информации об объеме торгов. Рассмотрим два, относящихся к наиболее распространенным, – балансовый объем и тиковый объем. Балансовый объем

При расчете этого индикатора (on balance volume, OBV) не используется никаких других данных, кроме информации об объеме торгов. Если цена закрытия оказывается выше, чем накануне, то объем торгов за этот день прибавляется к кумулятивному (т. е. накопленному за предыдущие дни рассматриваемого периода) значению индикатора. Если цена закрытия оказывается ниже – объем торгов за этот день вычитается из него. Индикатор OBV можно использовать, например, для подтверждения силы быков или медведей: для этого он должен изменяться в направлении тренда. Если рынок растет при увеличении OBV, это говорит об усилении активности покупателей даже при более высоких ценах, что следует считать бычьим сигналом. Если цены и OBV падают, значит рост объема торгов связан, прежде всего, с активностью продавцов, и снижение должно продолжиться. OBV можно использовать и в условиях, когда наблюдается горизонтальный торговый коридор. Если значение этого индикатора будет увеличиваться, значит наблюдается период накопления (accumulation), который должен смениться ростом, особенно если рынок находится в зоне низких цен. Если же OBV падает, то это свидетельствует о периоде распределения (distribution) и служит медвежьим сигналом, особенно в зоне высоких цен.

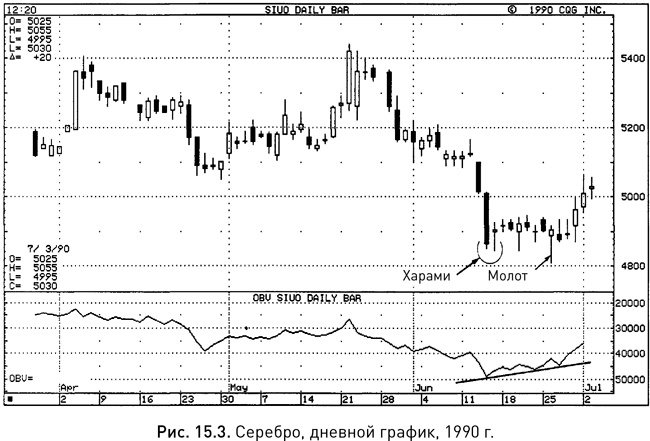

На рисунке 15.3 после резкого снижения, произошедшего 13 июня, появилась свеча с маленьким телом, и вместе с предыдущей черной свечой они образовали модель «харами». Выраженная нисходящая тенденция на две недели перешла в горизонтальную, в этот период значение OBV возрастало, отражая тем самым бычье накопление. В ходе торгов 25 июня были достигнуты новые минимумы, однако они не устояли, и на графике возник молот. Положительная дивергенция OBV, неудавшаяся попытка медведей удержать минимумы и образование молота сигнализировали о том, рынок достиг краткосрочного основания. Тиковый объем

На некоторых рынках данные об объеме торгов раскрываются с задержкой или вовсе остаются недоступными. Чтобы хотя бы отчасти компенсировать этот недостаток, иногда трейдеры прибегают к индикатору тикового объема (tick volume). Он отражает число сделок, заключенных за определенный период, без учета количества контрактов или лотов, задействованных в этих сделках. Например, значение тикового объема может составлять 50 сделок в час, однако из этой цифры не видно, насколько крупными были объемы покупок и продаж. Так, могло быть исполнено 50 заявок на 1 контракт каждая или такое же их число на 100 контрактов каждая. Хотя индикатор тикового объема и не передает информацию об объеме торгов как таковом, он тоже является полезным техническим инструментом, поскольку позволяет судить об активности быков и медведей хотя бы в первом приближении.

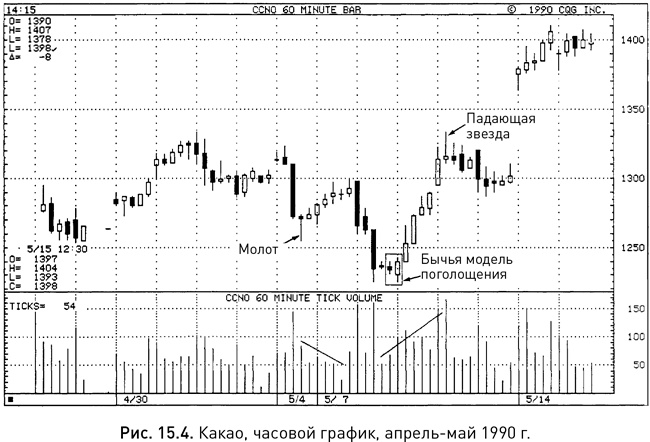

Это можно увидеть, в частности, по часовому графику, представленному на рисунке 15.4. После появления бычьей свечи «молот» в конце торговой сессии 4 мая цены пошли вверх на фоне падения тикового объема, что стало первым признаком неуверенности покупателей. Вторым тревожным сигналом служили короткие белые тела свечей. Позже, 8 мая, в первые три часа торгов наблюдалось стремительное падение, в ходе которого были достигнуты новые минимумы. Однако во второй половине этого дня движение цен уже указывало на крайне низкую вероятность продолжения утреннего спада: вслед за длинной черной свечой третьего часа торгов возникла дожи, из этих двух свечей сложился крест харами, а еще чуть позже появилась свеча с белым телом, поглотившим два предшествующих черных тела, т. е. сложилась бычья модель поглощения. Минимумы этой свечи, а также длинной черной свечи, возникшей ранее, еще и образовали основание «пинцет».

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно