|

||

|

|

||

|

|

Онлайн книга - Японские свечи: Графический анализ финансовых рынков | Автор книги - Стив Нисон

Cтраница 43

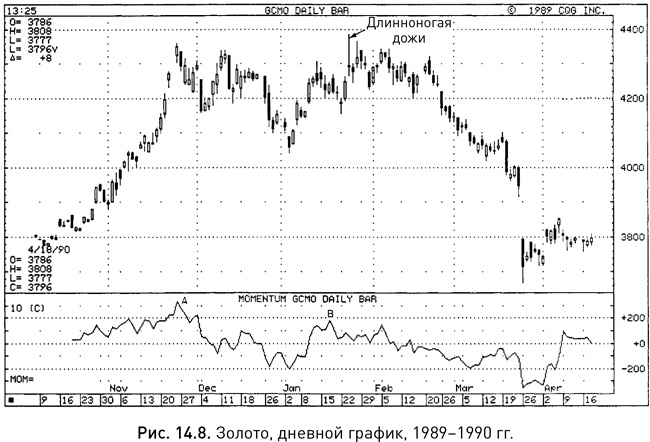

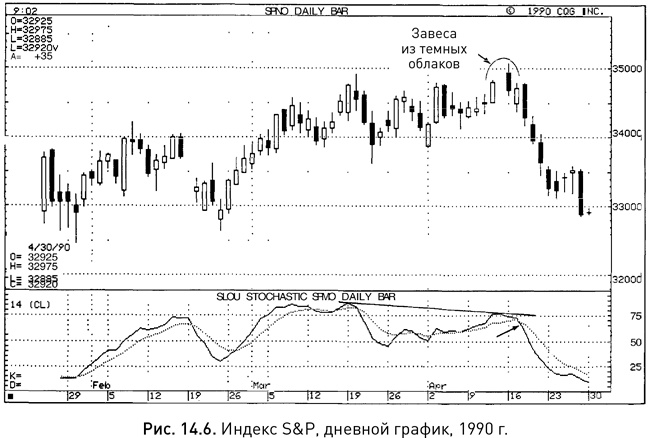

Как можно видеть на рисунке 14.6, свечи от 12 и 16 апреля образовали завесу из темных облаков. При формировании черной свечи от 16 апреля цены поднимались выше уровня мартовских максимумов, однако стохастик при этом не демонстрировал новых достижений. Завеса из темных облаков вместе с отрицательной дивергенцией сигнализировали о вероятном завершении ралли. А дополнительным подтверждением того, что цены пойдут вниз, стало отрицательное пересечение: быстрая кривая %К опустилась ниже медленной %D в точке, помеченной на графике стохастика стрелкой. Я редко пользуюсь свечным анализом на дневном графике британского фунта: как видно из рисунка 14.7, на нем слишком часто возникают дожи или свечи с маленькими телами, а также гэпы, вызванные ночной торговлей. Тем не менее иногда и здесь свечные сигналы все-таки бывают полезными, особенно если они подтверждаются другими индикаторами. Так, на неделе с 19 марта 1990 г. на этом графике сформировалась разновидность утренней звезды, у которой белое тело третьей свечи не перекрывало значительную часть черного тела первой свечи, как в идеальном варианте этой модели. Чтобы решить, стоит ли уделять внимание сигналу несовершенной модели, следует обращаться к другим техническим индикаторам. В данном случае в момент возникновения утренней звезды (точнее, ее вариации) цены достигли новых локальных минимумов, однако на графике стохастического осциллятора этого не наблюдалось. Налицо была бычья положительная дивергенция, которую вскоре подтвердило пересечение линией %К снизу вверх линии %D. Соответственно, тот факт, что модель «утренняя звезда» выглядела несовершенной, всего лишь отсрочил окончательный вывод о том, что рынок достиг основания. Моментум

Моментум (momentum), или индикатор скорости изменения цены (price velocity), рассчитывается как разность между сегодняшней ценой закрытия и ценой закрытия определенное число дней назад. Так, при расчете 10-дневного моментума сегодняшняя цена закрытия сопоставляется с ценой десятидневной давности, и если она оказывается выше, то значение данного осциллятора будет положительным, если ниже – то отрицательным. По мере того как восходящий тренд набирает силу, разница между этими ценами должна нарастать: это означает, что увеличиваются темпы рыночного роста. Если же цены обновляют максимумы, а моментум тем временем выравнивается, значит рост замедляется, что может оказаться ранним признаком окончания тренда. Когда моментум пересекает нулевую отметку сверху вниз – это медвежий сигнал, а когда снизу вверх – бычий. Моментум также используется для выявления состояний перекупленности или перепроданности. Если он принимает сравнительно высокие положительные значения, это может означать, что рынок перекуплен и готов к откату. Как правило, моментум достигает наивысшей точки прежде, чем рынок обновляет локальный максимум, поэтому очень высокое значение данного осциллятора бывает предвестником ценового пика.

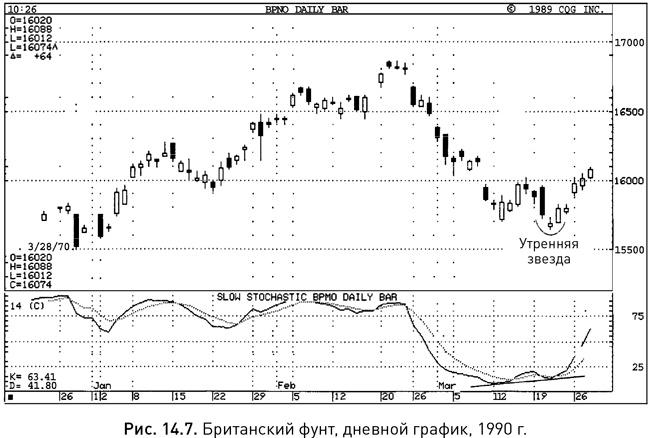

Обратимся к рисунку 14.8, на котором январская длинноногая дожи призывала быков соблюдать осторожность. Тревожным для них был и другой сигнал: в то время как цены при формировании дожи достигли новых высот, моментум находился значительно ниже своего предыдущего максимума, установленного в конце ноября в точке А. В начале февраля появился дополнительный признак возможного начала нисходящей тенденции – линия рассматриваемого нами осциллятора опустилась ниже нулевой отметки.

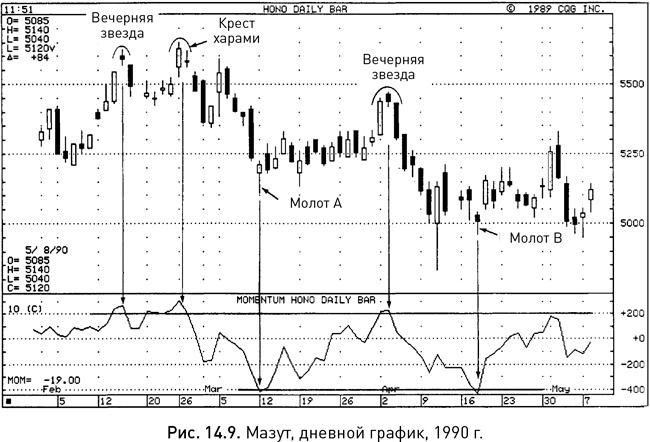

На рисунке 14.9 моментум используется для выявления уровней перекупленности или перепроданности (см. рис. 14.9). В данном случае о перекупленности свидетельствует его приближение к отметке +200 (это означает, что текущая цена закрытия на $0,02 превышает аналогичный показатель десятидневной давности), а о перепроданности – снижение в район отметки –400. Когда моментум находится на 200 пунктах, продолжение предыдущего ралли маловероятно: рынок должен либо войти в горизонтальный коридор, либо перейти к падению. При этом вероятность разворота на вершине возрастает, если медвежьему сигналу моментума сопутствует соответствующее подтверждение от свечей. В данном примере в периоды, когда моментум свидетельствовал о перекупленности рынка в феврале, на ценовом графике возникали вечерняя звезда и крест харами. В начале апреля он вновь достиг уровня перекупленности, что сопровождалось еще одной вечерней звездой. В свою очередь, медвежьи свечные сигналы – молоты A и B – появлялись, когда моментум достигал в марте и апреле уровней перепроданности. После этого новое падение цен было маловероятным: следовало ожидать либо их консолидации в боковом коридоре, либо подъема. Глава 15

Свечи и информация об объеме и открытом интересе

Одну стрелу переломить легко – но не десяток в связке. Считается, что чем больше объем торгов, тем выше сила наблюдаемого рыночного движения, поэтому рост объема предвещает продолжение текущего тренда, а снижение может свидетельствовать о его скором завершении. Объем используется также как индикатор, подтверждающий достижение вершин и оснований. Так, попытка прорвать уровень поддержки на фоне низкой торговой активности, то есть низкого объема торгов, отражает слабеющее давление продавцов, поэтому является бычьим сигналом, а проверка максимумов в таких же условиях – медвежьим, поскольку демонстрирует истощение сил покупателей. Хотя динамика объема торгов и помогает судить об интенсивности ценового движения, некоторые особенности этого показателя ограничивают его практическую ценность. Особенно это заметно на фьючерсном рынке, где объем торгов может сильно меняться под влиянием побочных факторов, таких как операции участников рынка с опционами на фьючерсы или торговля спредами. Тем не менее иногда этот индикатор бывает весьма полезным, и в данной главе мы поговорим о его использовании со свечным анализом. Объем торгов

Рисунок 15.1 иллюстрирует, как объем торгов и сигналы свечей могут подтверждать образование двойных вершин и оснований. При формировании свечи 1 от 22 марта цена фьючерса на облигации приближалась к максимальным отметкам конца февраля, а дневной объем торгов составил 504 000 контрактов (см. столбчатый график в нижней части рисунка). В течение следующих нескольких сессий покупатели пытались пробиться выше, но действовали чересчур нерешительно, о чем свидетельствовали маленькие тела соответствующих свечей и невысокие показатели объема. Спустя неделю быки сдались, и рынок всего за пару дней просел на два пункта.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно