|

||

|

|

||

|

|

Онлайн книга - Финансовый менеджмент и управленческий учет для руководителей и бизнесменов | Автор книги - Питер Этрилл , Эдди МакЛейни

Cтраница 67

Коэффициент покрытия процентов Alexis plc за год, завершившийся 31 марта 2007 г., составляет:

Это означает, что операционная прибыль компании существенно превышает сумму процентов к уплате. Alexis plc сможет уплатить проценты своим кредиторам, даже если ее прибыль значительно снизится. Чем ниже уровень покрытия процентов, тем выше риск кредиторов не получить причитающиеся проценты, тем выше риск акционеров, что эти кредиторы потребуют в судебном порядке выплаты причитающихся им процентов. Задание 6.19 Рассчитайте коэффициент покрытия процентов Alexis plc за год, завершившийся 31 марта 2008 г. Коэффициент для 2008 г. равен:

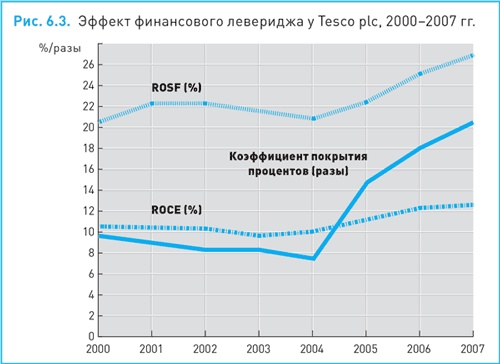

Во вставке «Реальная практика 6.5» показано, как Tesco plc, британская и все в большей мере международная сеть супермаркетов, использовала леверидж для повышения ROSF в начале 2006 г. Реальная практика 6.5 Tesco переключает скорость На рис. 6.3 представлено изменение ROSF, ROCE и коэффициента покрытия процентов у компании Tesco plc в период с 2000 по 2007 г. Tesco смогла повысить рентабельность собственного капитала (ROSF) несмотря на то, что показатель ROCE практически не улучшился (он даже немного просел в период между 1999 и 2003 г.). Результат был достигнут за счет повышения доли заемных средств в этот период (как показывает коэффициент покрытия процентов). С 2004 г. Tesco постепенно снижала долю заемных средств. В конце периода ROSF продолжает расти, но уже в результате повышения ROCE.

Источник: на основе информации из Tesco plc Annual Reports from 2003 to 2007. Итак, Alexis plc имела следующие коэффициенты структуры капитала.

Задание 6.20 Что можно сказать, сравнив коэффициенты структуры капитала Alexis plc за два года? Коэффициент заемного капитала значительно изменился. Это произошло главным образом в результате существенного роста роли долгосрочных кредиторов в финансировании компании. Коэффициент покрытия процентов резко упал (с 13,5 до 1,5) частично в результате роста заимствований, но в основном в результате резкого снижения рентабельности в 2008 г. Подобная ситуация представляется опасной, поскольку даже при небольшом падении рентабельности в будущем у компании не хватит операционной прибыли для покрытия процентных платежей. Коэффициент заемного капитала по состоянию на 31 марта 2008 г. не обязательно слишком высок для успешно функционирующей компании. Проблемой является низкая рентабельность. Без информации об уровне плановых коэффициентов компании невозможно дать точную оценку структуры капитала Alexis plc. Во вставке «Реальная практика 6.6» приведены некоторые данные о структуре капитала компаний, зарегистрированных на бирже. Реальная практика 6.6 Структура капитала компаний, зарегистрированных на бирже Крупные компании, акции которых обращаются на бирже, обычно имеют более высокий уровень заемных средств в капитале, чем небольшие компании. Банк Англии в отчете об источниках финансирования компаний, зарегистрированных на бирже, отметил, что у небольших компаний средний коэффициент заемного капитала составляет 27 %, а у 350 крупнейших компаний – 37 %. В последние годы уровень заимствований у крупных компаний непрерывно повышался (Tesco plc, см. вставку «Реальная практика 6.5», является исключением из общего правила), в то время как у небольших компаний он оставался довольно стабильным. Такой разрыв в уровнях заимствований противоречит здравому смыслу. Недавнее расследование, проведенное правительством, показало, что небольшие компании нередко испытывают трудности с привлечением инвесторов. Большинство крупных институциональных инвесторов, которые доминируют на фондовом рынке, не интересуются акциями небольших компаний просто потому, что размеры требующихся инвестиций слишком малы. В результате акции небольших компаний менее ликвидны. В подобной ситуации может показаться, что небольшим компаниям просто надо стать более надежными заемщиками и достичь более высокого уровня заимствований, чем у крупных компаний. Однако на практике это не так. Хотя небольшие компании повышают долю акционерного капитала, выплачивая низкие дивиденды и сохраняя у себя более значительную часть прибыли, они остаются менее рентабельными, чем крупные компании. Таким образом, увеличение размера нераспределенной прибыли не позволяет объяснить это явление удовлетворительным образом. Единственным очевидным фактором, объясняющим различие между небольшими и крупными компаниями, является уровень налоговых выгод, получаемых при зачете процентов по займам, и способность привлекать заемные средства. В целом крупные компании платят налог по более высокой ставке, чем небольшие компании. Это означает, что у крупных компаний налоговые выгоды от заимствований на £1 процентных платежей выше, чем у небольших компаний. Кроме того, крупные компании могут заимствовать под более низкие проценты просто из-за значительности объемов привлекаемых средств, иными словами, они пользуются эффектом масштаба. Ну и наконец, крупные компании реже сталкиваются с финансовыми трудностями, чем небольшие компании, и это дает им право на дополнительное снижение ставки по займам. Источник: на основе статьи «Small companies surprise on lending», Financial Times, 25 April 2003. Инвестиционные коэффициенты

Существует множество коэффициентов, с помощью которых инвесторы могут оценить доходность своих вложений. Чаще всего используются следующие коэффициенты: • коэффициент выплаты дивидендов; • дивидендная доходность;

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно