|

||

|

|

||

|

|

Онлайн книга - Решение проблемы инноваций в бизнесе. Как создать растущий бизнес и успешно поддерживать его рост | Автор книги - Клейтон Кристенсен , Майкл Е. Рейнор

Cтраница 81

Фиоре предупреждал наших студентов, что всякий раз, когда им придется слышать такие заверения, даже если они исходят от руководства самых крупных, влиятельных и богатых компаний, нужно быть очень осторожными. Когда создается новый бизнес, запускается часовой механизм. И тикает он с разной скоростью – в зависимости от благосостояния всей корпорации, а не от того, вписывается новый бизнес в планы корпорации или нет. Если финансовое положение корпорации в порядке, часы тикают размеренно. Но если появляются проблемы, их ход убыстряется. И к тому моменту, когда часы пробьют двенадцать, ваш бизнес уже должен быть настолько прибыльным, чтобы без него корпоративный баланс выглядел гораздо хуже. Новый бизнес должен вносить вклад в решение финансовых проблем корпорации, а иначе нож гильотины отсечет его: совет директоров и председатель единственный выход увидят в том, чтобы бросить все усилия на основной бизнес. И не трудитесь говорить им, что у вас были лучшие, самые честные намерения: это уже ничего не изменит [187].

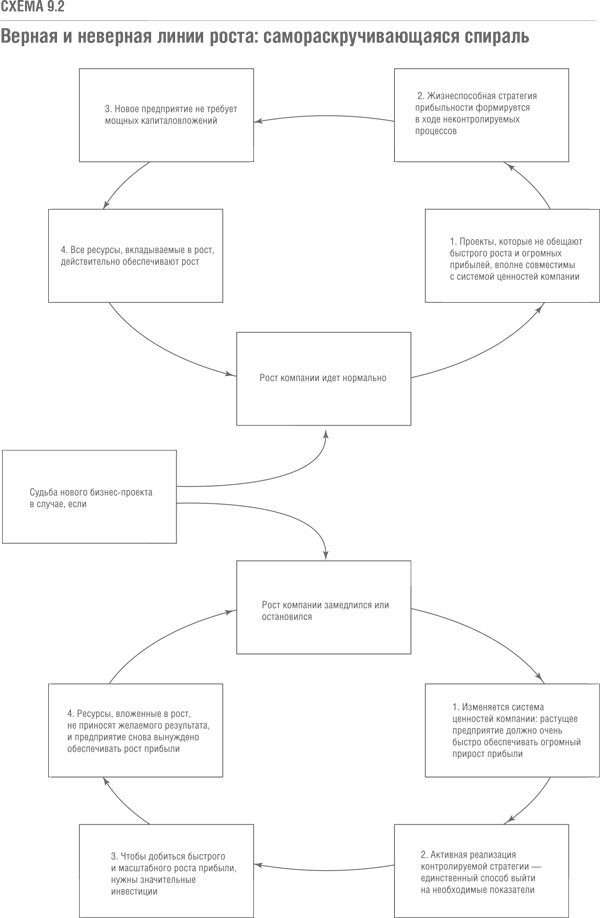

Вот почему, если новое предприятие финансируется из корпоративных средств, так важны быстрые прибыли. В этих условиях руководство нового бизнеса должно максимально использовать все возможности «подрывной» инновации, чтобы застраховать его от закрытия, если благополучие всей корпорации окажется под угрозой. На схеме 9.2 изображены преимущества последовательной политики в деле создания новых бизнесов. Мы хотели наглядно показать, как изложенные выше правила, если их правильно понять и применять в адекватных ситуациях, могут вывести корпорацию на спираль роста, виток за витком, чтобы компания не вошла в гибельный штопор, описанный нами в начале этого раздела, – штопор, создаваемый ошибочными представлениями о том, как создавать новые предприятия. «Хороший» рисковый капитал тоже может стать «плохим»

Люди, ответственные за растущие бизнесы в составе крупных корпораций, часто с тоской думают о свободе за пределами корпоративной «ограды»: им кажется, что инноваторы, с нуля создающие независимые компании, – это счастливчики, которым не знакомы проволочки корпоративной бюрократии и которые гораздо свободнее в своей деятельности, поскольку их проекты финансирует рисковый капитал. Вообще вера в то, что финансирование компаний на ранних стадиях эффективнее всего обеспечивает рисковый капитал, настолько распространена, что венчурные фонды многих корпораций отказываются финансировать сделку, если в ней не участвует независимая фирма рискового капитала. На самом деле неважно, финансируется проект за счет рискового или корпоративного капитала. Главное для «подрывного» проекта – это то, насколько капитал допускает медленный рост. Например, в рассмотренной выше ситуации с компанией Honda в самом начале ее деятельности на американском рынке самые успешные фонды рискового капитала могли вложить в нее совсем немного средств. Но нехватка денег подтолкнула мощные неконтролируемые процессы выработки стратегии. Когда венчурные капиталисты «перегружены» деньгами, их поведение порой ничем не отличается от корпоративных инвесторов в том смысле, что компания входит в третий виток гибельного штопора неудавшегося роста и затем последовательно проходит четвертый и пятый. В конце 1990-х годов венчурные инвесторы очень старались вложить побольше денег в стартующие компании, таким образом сразу раздувая их стоимость. Но почему же опытнейшие люди поступали так неразумно, вкладывая все свои деньги в компании, у которых не было ни продуктов, ни клиентов? Ответ состоит в том, что эти компании должны были вкладывать столько денег. В прошлом их первые небольшие инвестиции оказались настолько успешными, что инвесторы пополнили свои фонды огромными запасами капитала. Это привело их к мысли, что, если вкладывать более крупные суммы, инвестиции принесут столь же высокие прибыли. Но количество партнеров у этих венчурных фондов осталось прежним и не увеличилось пропорционально росту активов, которые им предстояло вложить. Вследствие такого положения дел оказалось, что стартующая фирма на начальном этапе своего существования уже не может рассчитывать на скромные инвестиции в размере от 2–5 млн. долл. – именно такие инвестиции в молодые компании положили начало успеху венчурных фондов. Но их ценности изменились. Теперь они были вынуждены требовать, чтобы предприятия, в которые они инвестировали рисковый капитал, быстро добивались высоких показателей прибыли, и в этом смысле рисковый капитал перестал отличаться от корпоративного [188]. И венчурные фонды, таким образом, тоже оказались на третьем витке описанного нами в начале главы штопора, а затем, как и их корпоративные коллеги, вошли в четвертый и пятый. Когда в 2002–2003 гг. резко упала стоимость акций многих компаний, эти венчурные фонды оказались не жертвами процесса, а во многих отношениях его причиной. Они продвинулись довольно далеко в верхние сектора рынка, где инвестиции исчисляются цифрами, уместными только на стадии широкомасштабного применения контролируемой стратегии, но ведь стартующие компании, в которые эти фонды продолжали вкладывать деньги, требовали другого капитала и других стратегий. [189] Очень многие фонды рискового капитала берегут деньги и усилия для того, чтобы спасать зрелый бизнес; то же самое происходит на пятом витке гибельного штопора. Результатом становится нехватка инвестиционных проектов, предназначенных именно для стартующих компаний. Из-за этого многие предприниматели не могут успешно реализовывать великолепные идеи «подрывных» технологий.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно