|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 91

Рассчитанная в данном разделе величина денежного потока включает удерживаемую часть доходов, которая не подлежит распределению, если компания планирует поддерживать требуемый коэффициент платежеспособности. Оценка После обширных комментариев по поводу прогнозирования отчетных данных нам практически нечего сказать о механизме оценки, приведенной в разделе 12. Стоимость собственного капитала рассчитана обычным образом; денежный поток и остаточный доход на собственный капитал дисконтируются по стандартной формуле. Следует отметить, что чистый денежный поток в данном случае включает денежный поток от основной деятельности минус нераспределенная прибыль, необходимая для поддержания коэффициента платежеспособности на требуемом уровне. На основании оценки компании Sundance было сделано заключение, что за одиннадцать лет прогнозного периода поступит менее 30 % всех денежных потоков, учитываемых при определении стоимости компании, и свыше 70 % поступит в терминальный год. В годы 1–2 прогнозного периода денежный поток был отрицательным и лишь в последующие годы стал положительным. Полученное значение стоимости остаточного дохода свидетельствует о том, что стоимость компании включает незначительную премию сверх балансовой стоимости ее чистых активов, которая более чем на 100 % относится к терминальной стоимости, при этом ожидается, что за 11-летний прогнозный период произойдет небольшое сокращение данной стоимости. Читателям будет интересно узнать (но вряд ли они удивятся), что попытка продать Sundance по приемлемой цене закончилась неудачей. 4.3.3. Страхование жизни

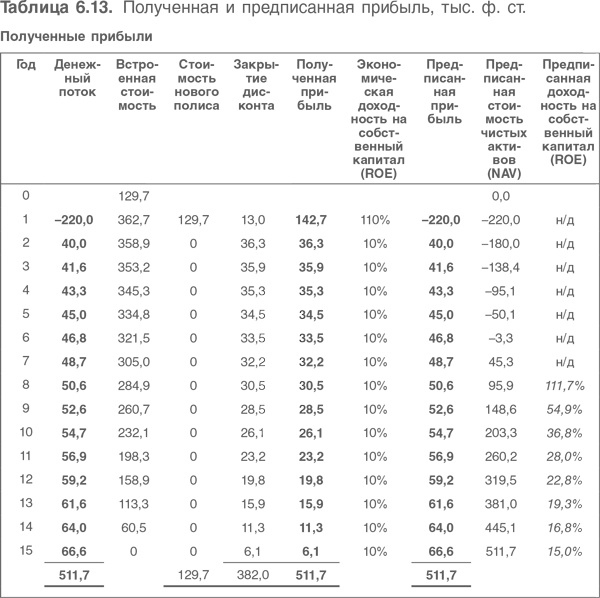

Основные различия между такими направлениями страховой деятельности, как страхование жизни и общее страхование, заключаются в том, что страхование жизни связано со значительно более продолжительными сроками, а также предполагает намного бóльшую точность актуарных расчетов. Кроме того, ассортимент предлагаемых страховых продуктов здесь более широкий и они часто содержат инвестиционный компонент. Одно из следствий – учет по модифицированной предписанной марже платежеспособности (MSS), отражающий, по сути, годовые денежные потоки, – вводит в глубокое заблуждение относительно прироста стоимости – причины мы неоднократно обсуждали, начиная с главы 3. Другое следствие: не все полученные доходы от инвестиций принадлежат страховой компании. Например, при получении прибыли возникает вопрос, как распределить доходы от инвестиций между владельцами полисов страхования жизни и акционерами. Прежде чем перейти к отчетности реальной компании, изучим традиционный полис страхования жизни в трех аспектах. Во-первых, рассмотрим денежные потоки, ожидаемые от данного полиса; во-вторых, как данный полис отражается в учете по методу полученной прибыли (АР), где указывается прирост стоимости; в-третьих, как он отражается в учете по модифицированной предписанной марже платежеспособности (MSS). Анализ приведен в табл. 6.13.

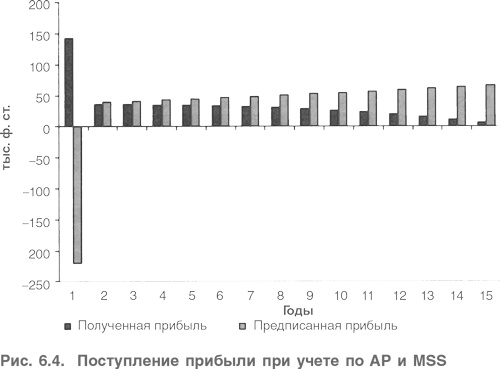

В первом столбце таблицы указаны годовые денежные потоки, которые, как ожидается, принесет страховой полис. Первая величина отрицательная, она показывает расходы на привлечение клиентов. Чистая текущая стоимость полиса на момент подписания договора составляет 129 700 ф. ст. При пересчете данной величины в конце каждого года получаем так называемую встроенную стоимость полиса. При учете по методу полученной прибыли (АР) она равна величине акционерного капитала. При рассмотрении изменения полученной прибыли во времени можно заметить, что в первый год она была равна сумме стоимости полиса и покрытия дисконтированной стоимости за первый год. Все последующие годы полученная прибыль представляла собой лишь покрытие дисконта. Таким образом, доходность встроенного собственного капитала равна ставке дисконтирования (как рассчитанная в главе 3 экономическая доходность задействованного капитала (ROCE) была определена равной внутренней норме доходности (IRR) для любого актива). В учете по MSS прибыль отражает годовой денежный поток, и вклад полиса в акционерный капитал группы, нераспределенная прибыль, изменяется не так, как аналогичные величины в учете по методу АР. Обратите внимание, что суммарный денежный поток от полиса 511 700 ф. ст. одинаков как при учете по MSS, так и при учете по АР. Существенно отличаются лишь сроки поступления денежных потоков. На рис. 6.4 графически изображены эти два потока прибыли.

Поток прибыли при учете по АР достиг максимального значения в год заключения страхового договора, в последующие годы постепенно снижался, отражая покрытие дисконта, применяемого к уменьшаемой встроенной стоимости на начало каждого года. При учете по MSS поток прибыли отражает расходы на привлечение клиентов как отрицательную величину, а затем постепенный рост денежных потоков от заключенного страхового договора. Различие между трендами изменения вкладов в балансовую стоимость акционерного капитала на конец каждого года еще существеннее (рис. 6.5).

В системе учета АР страховой договор оценивается по чистой текущей стоимости будущих денежных потоков на конец года. Очевидно, что данная величина уменьшается вплоть до нулевого значения. В системе учета MSS после первого года нераспределенная прибыль отрицательная, а затем, пройдя через нулевую отметку, она растет до тех пор, пока к моменту окончания срока действия договора страхования накопленный вклад в акционерный капитал не достигнет 511 700 ф. ст. Вернемся к табл. 6.13 и посмотрим, что происходит в году 5. Прибыль по MSS составляет 45 000 ф. ст. Снижение встроенной стоимости страхового договора за год составило 345 300 ф. ст. минус 334 800 ф. ст. (разница между значениями на начало и конец года). В результате за год стоимость снижается на 10 500 ф. ст. Прибыль по АР составила 45 000 ф. ст. минус 10 500 ф. ст. Очевидно, что учет по АР – то же самое, что в главе 3 мы называли учетом прибыли по рыночной стоимости, а в предыдущем разделе данной главы применительно к геологоразведочному подразделению компании Exxon – скорректированным доходом. В обоих случаях мы признавали накопление и обесценение экономической стоимости в скорректированных счетах. Эффект от различия методов учета для компаний, занятых страхованием жизни, настолько значительный, что многие ведут учет сразу в двух системах. Мы рекомендуем при оценке бизнеса по страхованию жизни сосредоточиться на учете по методу АР, а при анализе комбинированных страховых компаний (осуществляющих страхование жизни и общее страхование) оценивать их раздельно: по методу MSS для общего страхования и по методу АР для страхования жизни.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно