|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 83

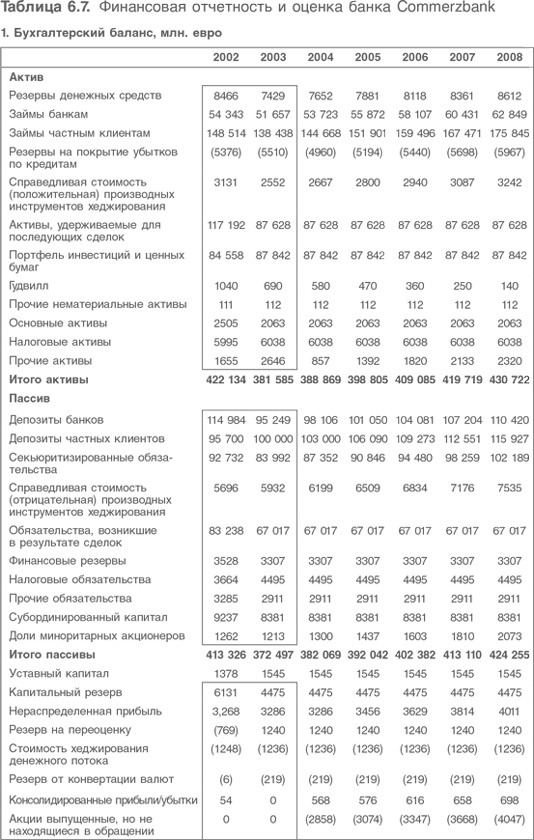

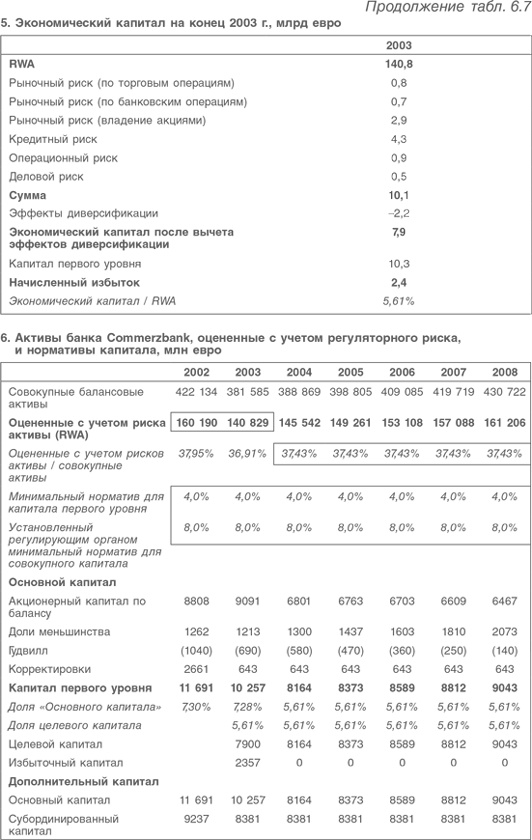

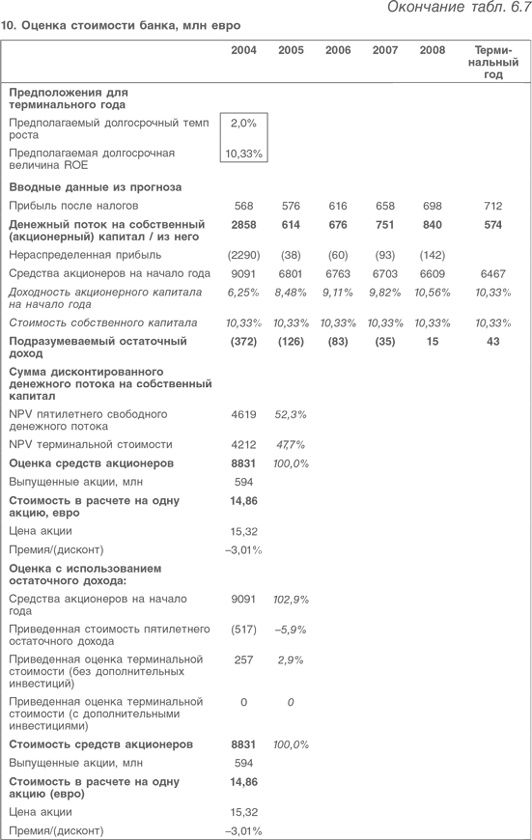

В табл. 6.7 приведена финансовая отчетность банка: бухгалтерский баланс, отчет о прибылях и убытках, факторы изменения показателей баланса и отчета о прибылях и убытках, анализ экономического капитала, анализ соотношения капитал/активы, моделирование собственного (акционерного) капитала, анализ экономических результатов деятельности банка, расчет ставки дисконтирования и результаты оценки. Как обычно, вводные показатели обведены рамкой, процентные показатели (факторы и результаты) выделены курсивом. 3.6.1. Исторический бухгалтерский баланс

Статьи исторического баланса вполне прозрачны, поэтому дальнейшие комментарии касаются отражения в отчетности производных финансовых инструментов. Заметим, что операции хеджирования отражаются по справедливой стоимости, а стоимость производных инструментов изменяется в соответствии с изменением стоимости лежащих в их основе активов и обязательств, которые переоцениваются по текущим рыночным ценам. (Соответствие это не вполне точное, поэтому в отчете о прибылях и убытках отражаются прибыли или убытки от производных инструментов, используемых для хеджирования). Производные финансовые инструменты учитываются при расчете собственного капитала, при этом потери от хеджирования денежных потоков отражаются до получения выручки от реализации инструментов хеджирования, которая могла бы компенсировать соответствующие убытки. Далее приводится анализ и прогнозирование резервов для покрытия убытков по кредитам. 3.6.2. Исторический отчет о прибылях и убытках

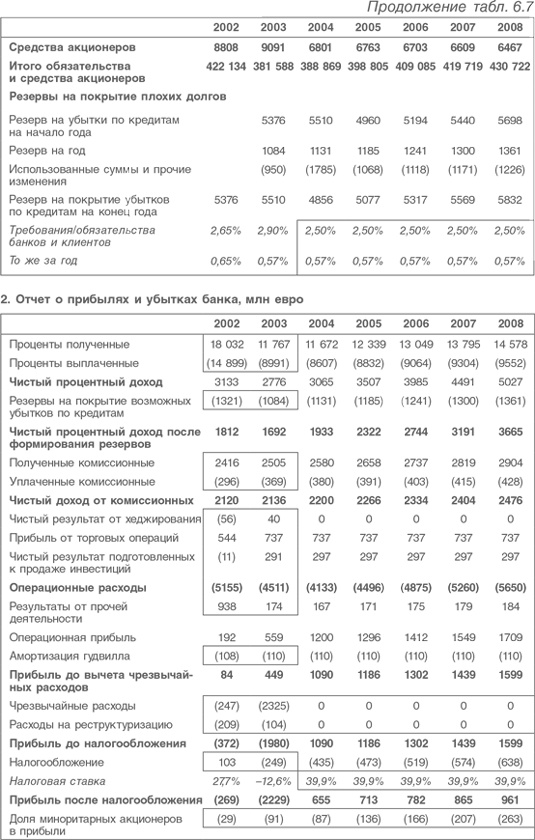

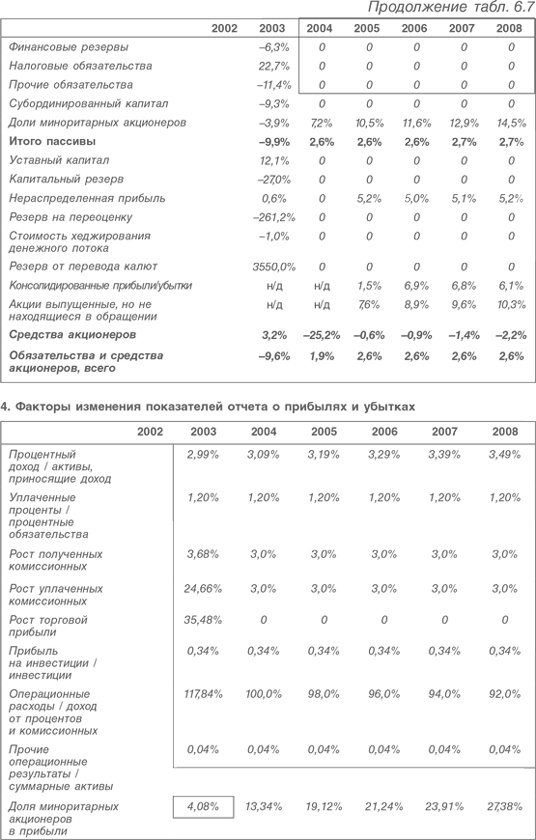

Отчет о прибылях и убытках показывает, что даже у банка, который относительно мало занимается управлением инвестициями и активами, чистый доход от комиссионных операций составляет значительную долю чистого процентного дохода и чистого комиссионного дохода (совокупный доход банка без учета хеджирования, торговой и инвестиционной деятельности). В 2003 г. чистый процентный доход без учета резервов на возможные убытки составил 2776 млн евро, а чистый комиссионный доход – 2136 млн евро, что составляет 43 % совокупного дохода, равного 4912 млн евро. Примечательно, что Commerzbank имеет весьма высокое соотношение затраты/доход, так как операционные издержки в размере 4511 млн евро составили 92 % дохода. Поскольку финансовая отчетность Commerzbank составлена в соответствии с МСФО, видны не только результаты учета хеджирования, но и влияние, которое оказывает учет доступных для продажи активов в справедливых ценах на портфель инвестиций и ценных бумаг. В 2002 и 2003 гг. произошли крупные чрезвычайные операции, в том числе реструктуризация. В 2003 г. было произведено списание инвестиционных активов по результатам проверки на обесценение, что объясняет, почему компания, несмотря на крупные убытки, должна была платить налоги. Списание активов не освобождает от налогообложения. 3.6.3. Прогнозные балансы

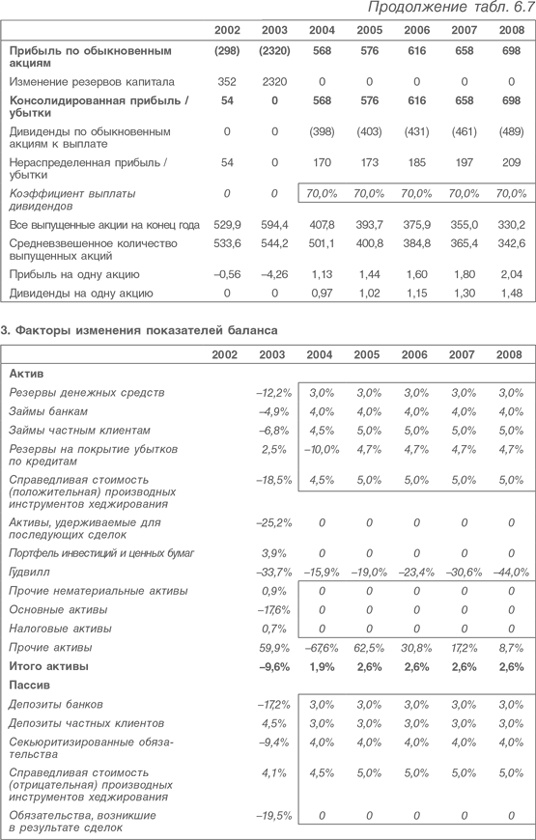

Обратимся к прогнозам. В разделе 3 показано изменение баланса, т. е. темпы роста его отдельных статей. Все они прогнозируются независимо друг от друга, за исключением резервов на покрытие убытков по кредитам (которые будут рассмотрены ниже), других активов, используемых в качестве балансирующей статьи баланса (поэтому к ним следует относиться особенно внимательно как к средству проверки правильности расчетов), а также компонентов собственного капитала, включая долю мелких акционеров. Главными факторами роста баланса выступают требования к банкам и клиентам и обязательства перед ними, поэтому разумно предположить, что объем инструментов хеджирования и секьюритизированных обязательств растет вместе с объемом деятельности банка. Большинство других статей – резервы, налоговые активы и обязательства – принимаются как неизменные, хотя в некоторых случаях их можно моделировать более тщательно. В разделе 2 видно, что банки создают резервы на случай невозврата кредитов. Ежегодно они пополняют резервы и используют часть резервов, списывая невыплаченные долги. Резервы в балансе прогнозируются как доля объема непогашенных кредитов на конец года, а ежегодный резерв в отчете о прибылях и убытках – как доля среднего объема непогашенных кредитов за год. Отсюда рассчитываются списания за период. Ясно, что прогнозировать можно только две из этих величин, третья подразумевается на основе первых двух. 3.6.4. Прогнозный отчет о прибылях и убытках

В отчете о прибылях и убытках изменяются ставка по кредитам, ставка по депозитам, темпы роста комиссионных доходов, а также отношение операционных расходов к чистому процентному и комиссионному доходу (коэффициент затраты/доходы). При моделировании долей мелких акционеров предполагается, что их доля в чистой прибыли должна соответствовать их доле в чистых активах, поэтому вся прибыль, приходящаяся на долю мелких акционеров, зачисляется на баланс (дивиденды миноритариям не выплачиваются).

3.6.5. Экономический капитал

Экономический капитал можно рассматривать как амортизатор для собственного (или квазисобственного) капитала на случай неудачи даже в самых трудных обстоятельствах. Он рассчитывается с помощью оценки активов с учетом риска (VAR) и определения максимально возможных потерь, при этом с очень высоким уровнем достоверности. Многие банки показывают эти расчеты по направлениям деятельности, что позволяет производить независимую оценку каждой операции с учетом скорректированной на риск доходности экономического капитала, причем избыточный капитал исключается как остаток. В представленной модели Commerzbank моделирование по видам деятельности не приводится, но, тем не менее, можно использовать банковские расчеты экономического капитала для определения размеров его избыточного капитала, как показано в разделе 5.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно