|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 70

В данной главе мы будем рассматривать естественные монополии, т. е. компании, владеющие линиями электропередач, трубопроводами и телефонными линиями. Их деятельность является монопольной и потому подлежит регулированию. Данные монополии могут принадлежать (а могут и не принадлежать) группам, которые также оперируют в конкурентных звеньях цепочки. В некоторых случаях антимонопольное законодательство этому препятствует, однако свободные сделки внутри вертикально структурированных групп разрешены. Различие регулирования в США и Европе состоит в том, что в США регулирующие органы обычно определяют разрешенную норму прибыли для компаний, а в Европе – устанавливают предельно допустимые цены. В первом случае в явной форме определяется прибыльность. Во втором случае этого не происходит, в том смысле, что если производственные расходы компании оказываются выше или ниже ожидаемого уровня, она получает большую или меньшую по сравнению с намеченной доходность на вложенный капитал. Оба подхода имеют свои преимущества и недостатки, но их рассмотрение не входит в задачи данной книги. Построение приведенной ниже модели начинается непосредственно с прибыли и движения денежных средств, опуская при этом моделирование доходов от продаж и производственных затрат. Однако следует помнить, что если формула цены введена с целью установить целевую норму прибыли на капитал, то регулирующий орган предполагает, что сочетание предельно допустимой цены, ожидаемых объемов продаж и производственных расходов позволит рассчитать денежные потоки от производственной деятельности и прибыли, согласующиеся с целевым уровнем доходности компании. Цена устанавливается путем определения целевого уровня прибыльности, к которому затем прибавляются предполагаемые издержки (возможно, для их достижения потребуется провести реструктуризацию компании), в результате чего получается соответствующий поток доходов, который, в свою очередь, определит предельно допустимую цену. 1.4. Применение в моделях

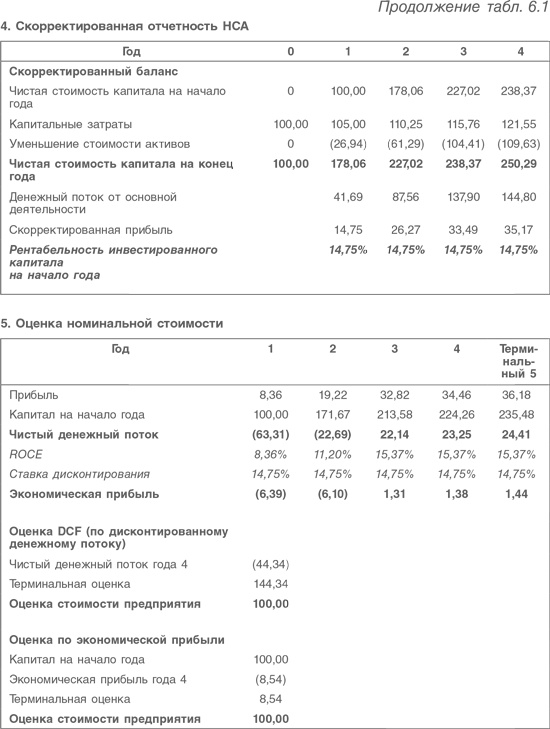

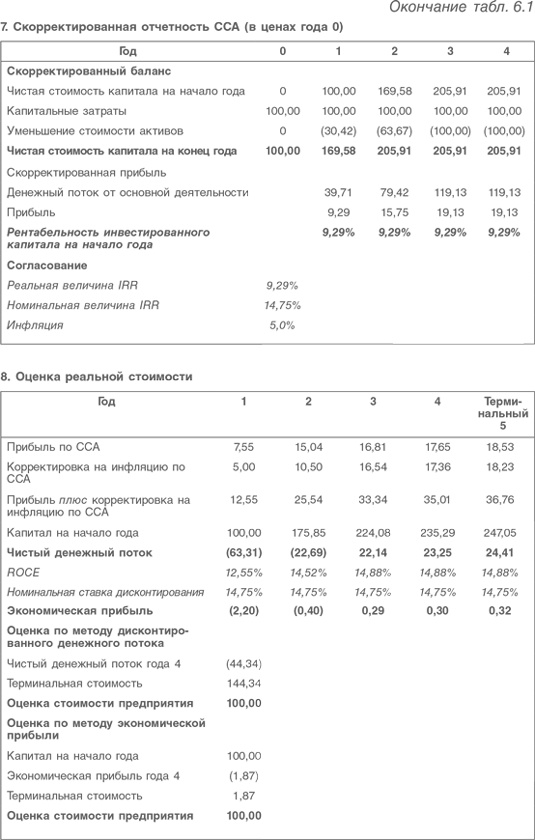

В главе 3 были рассмотрены различия между бухгалтерской прибылью на используемый (инвестированный) капитал (ROCE) и экономической внутренней нормой прибыли (коэффициентом окупаемости капиталовложений) (IRR). Там было сказано, что эти различия наиболее существенны в компаниях, имеющих активы с длительным сроком службы, приносящих на протяжении этого срока устойчиво растущие доходы. Также было отмечено, что для многих компаний более или менее приемлемо предположение о том, что при наличии портфеля активов разного возраста общая величина ROCE компании примерно соответствует величине IRR ее активов. К сожалению, сказанное в наименьшей степени относится к регулируемым компаниям. Кроме того, соотношение между бухгалтерской и экономической доходностью может достаточно сильно различаться в зависимости от того, используются в расчетах номинальные (HCA) или реальные (CCA) показатели. Наконец, поскольку рассматриваемые отрасли являются стабильными и регулируемыми, важно быть очень точными именно в тех аспектах, где раньше допускалась некоторая непоследовательность. Поэтому в данном разделе, посвященном регулируемым предприятиям, более глубоко рассматривается связь между методами учета НСА и ССА и их использование для оценки стоимости компании. 1.4.1. Активы и денежные потоки

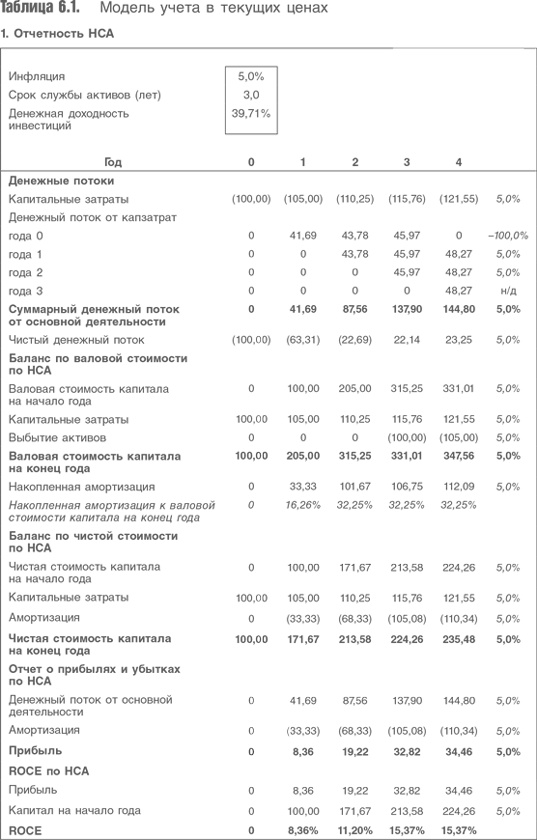

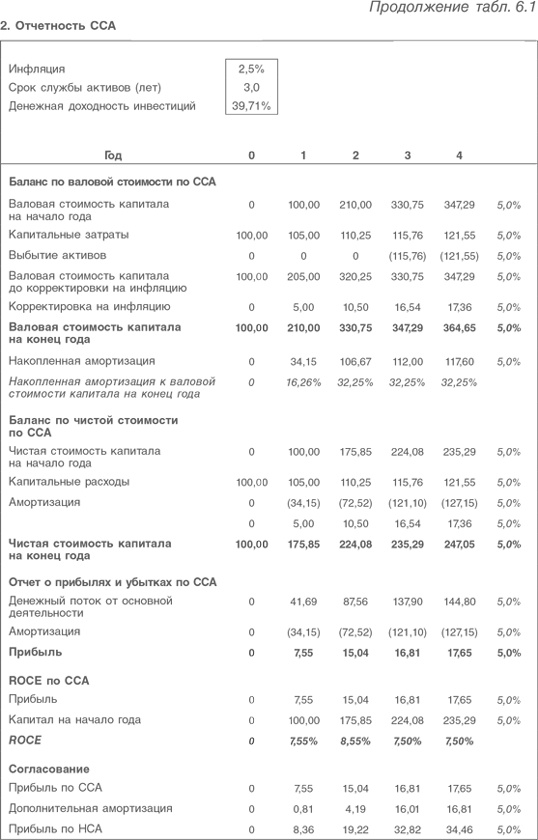

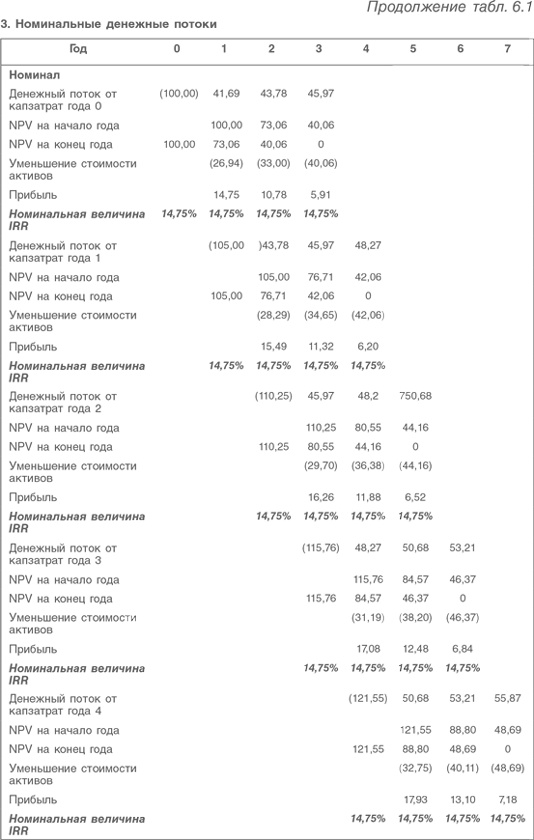

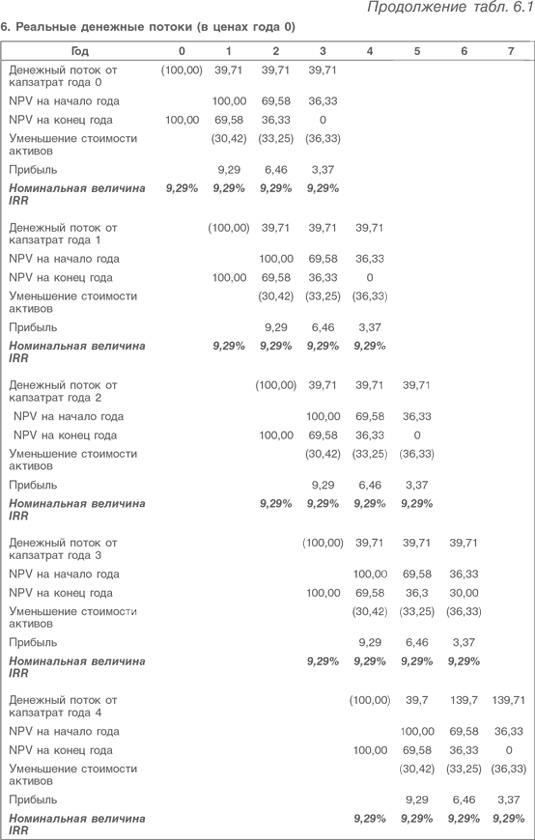

По аналогии с моделью компании Metro ниже приведена полная модель регулируемого предприятия. Как и в модели компании Metro, в табл. 6.1 вводные данные приведены в рамке, для обозначения процентных показателей используется курсив, ключевые строки и итоговые суммы выделены жирным шрифтом.

В первой таблице модели показано составление прогнозной отчетности по НСА для компании, которая планирует инвестировать 100 денежных единиц в конце года 0. Данная инвестиция будет впоследствии ежегодно расти на 5 %, что равно темпу инфляции. Таким образом, как только компания становится зрелой, она прекращает расти и лишь поддерживает свой бизнес на том же уровне. Чтобы легче было разобраться в таблице, срок службы активов ограничен тремя годами (в реальности он может быть в десять раз больше), поэтому к году 4 компания оказывается в стадии зрелости и темпы ее роста сравниваются с темпами инфляции. Регулирующий орган разрешает, чтобы годовые инвестиции генерировали денежный поток, составляющий сначала 39,71 % от исходных инвестиций (ниже будет дано объяснение этой необычной цифре) и ежегодно растущий по мере инфляции. Таким образом, исходные инвестиции года 0 генерируют в году 1 денежный поток, равный 39,71 × 1,05 = 41,69 и на 5 % больше в каждом следующем году. В конце года 3 произойдет выбытие активов, созданных данными инвестициями. Кульминацией расчета денежных потоков являются расчеты денежного потока от основной деятельности и чистого денежного потока (денежный поток от основной деятельности минус капитальные затраты). К году 4 компания становится зрелой, и с этого момента оба показателя ежегодно растут на 5 %. 1.4.2. Отчетность НСА

Теперь необходимо конвертировать полученные денежные потоки в показатели баланса и отчета о прибылях и убытках. В качестве исходного показателя используется первоначальная стоимость активов, которая растет ежегодно на сумму капитальных затрат, но в году 3 затраты этого года компенсируются выбытием инвестиций, сделанных в году 0. Итак, начиная с года 4 валовая стоимость активов растет на 5 % ежегодно, поскольку 1/3 балансовой таблицы вырастает на 15 % (инфляция за три года). Чистая стоимость активов в балансе растет на сумму капитальных затрат, но уменьшается из-за ежегодных амортизационных отчислений, которые рассчитываются как частное от деления начальной валовой стоимости активов на срок их службы (в данном случае – на три). Накопленная амортизация равна разности между валовой и чистой стоимостью активов на конец года. Она возрастает ежегодно на величину, равную разности между амортизацией и выбытием активов (когда актив выбывает, его стоимость вычитается из валовой стоимости активов и накопленной амортизации). При трехлетнем сроке службы активов после двух лет доля валовой стоимости активов, подвергшихся амортизации, остается стабильной. В конце каждого будущего периода на балансе всегда будет два частично амортизированных актива и один неамортизированный.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно