|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 64

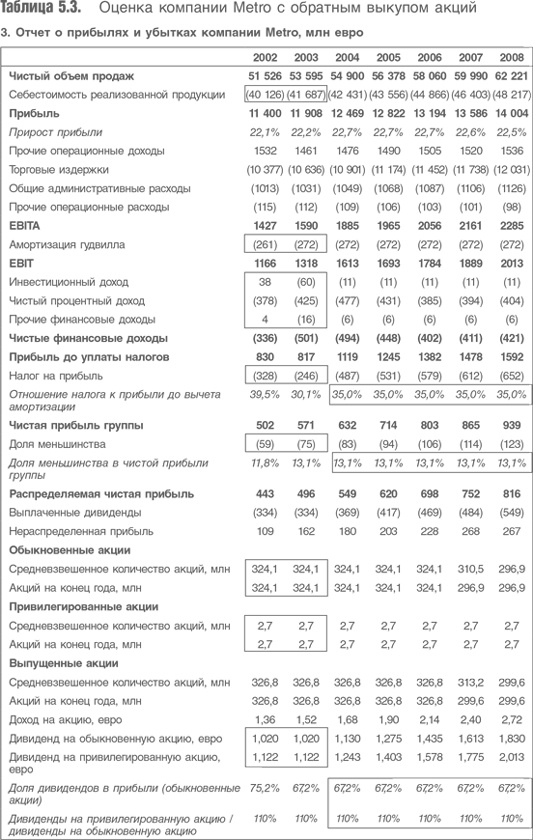

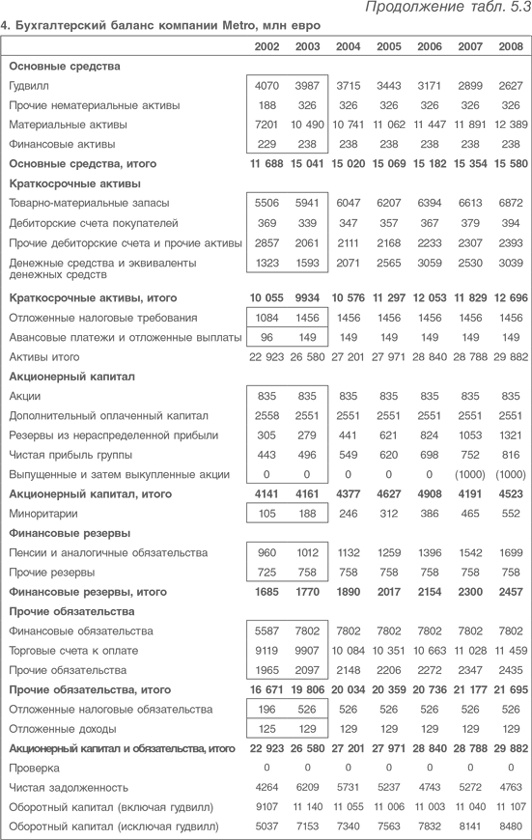

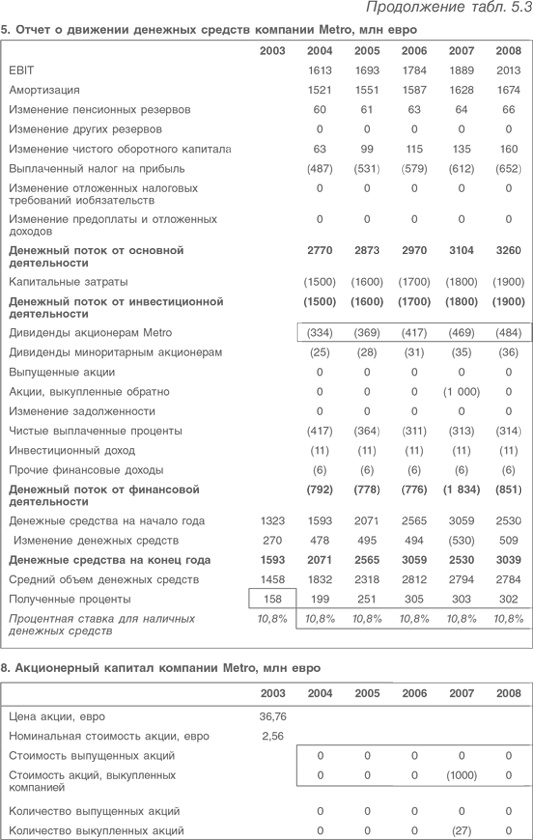

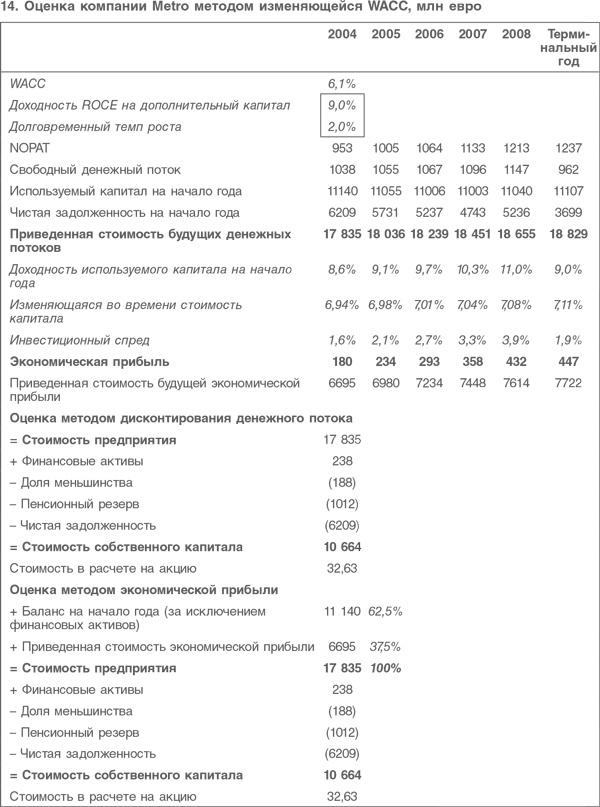

В таблице, посвященной оценке, есть два важных отличия в расчетах между тем, что мы делаем сейчас, и тем, что мы делали раньше. Как и при расчете ставки дисконтирования, часть данных из прежних расчетов здесь пропущена, чтобы сконцентрировать внимание на новых элементах. Терминальная стоимость дисконтируется по собственной ставке дисконтирования. Затем терминальная стоимость и денежный поток или экономическая прибыль года 5 дисконтируются на один год назад по ставке дисконтирования для года 5. В году 4 стартовая стоимость года 5 и денежный поток или экономическая прибыль года 4 дисконтируются по единой для года 4 ставке дисконтирования, и так до года 1. В результате элемент, относящийся к терминальной стоимости, дисконтируется по шести разным ставкам дисконтирования, до начала 2004 г.

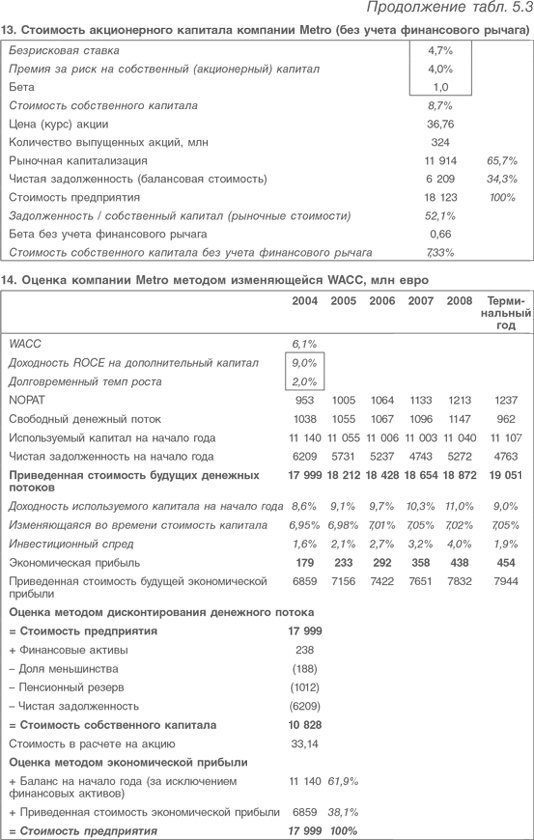

Необходимость использовать данную процедуру вызвана тем, что ставка дисконтирования ежегодно п ересчитывается. Как было показано в главе 2, существует только одно сочетание стоимости собственного (акционерного) капитала, отношения рыночной стоимости долга к собственному капиталу и ставки дисконтирования, которое делает их совместимыми друг с другом. Для каждого года рассчитывается собственная ставка дисконтирования, а изменение уровня прогнозируемой задолженности из-за выкупа акций изменяет ставку для этого года и последующих лет. В терминах модели, воспроизведенной выше, показатель чистой задолженности – прогноз, заложенный в модели компании, а стоимость предприятия – функция TVW, в свою очередь TVW – функция стоимости предприятия. Для расчета влияния финансового рычага используют формулу, которая предполагает, что налоговая защита дисконтируется по стоимости акционерного капитала без учета финансового рычага, поэтому BL = BA × (1 + D/E). (Обсуждение и определения см. в главе 2.) Изначальное значение стоимости долга компании не менялось, частично ради прозрачности, частично потому, что влияние выкупа акций на коэффициенты покрытия и финансового рычага компании Metro не слишком велико. На самом деле, как будет показано ниже, выкуп акций стабилизирует структуру баланса компании, которая без этого постепенно становилась бы менее эффективной. Если посмотреть на результаты, можно удивиться, что полученная оценка ниже, чем в простой модели, где используется единая ставка дисконтирования. Но если проанализировать WACC, то можно заметить, что при снижении рыночного уровня финансового рычага компании WACC растет, несмотря на выкуп акций. Для сравнения ниже приведена таблица расчета стоимости компании в предположении, что компания не выкупает акции (как в табл. 5.1). Здесь ставка дисконтирования растет быстрее, а полученная оценка снова оказывается ниже. На основании этого расчета можно сделать насколько выводов о структуре баланса и эффективности капитала, о построении модели и стоимости компании.

1. Влияние выкупа акций в разумных объемах (невозможно выкупить весь свой акционерный капитал!) на оценку компании обычно невелико. Ошибки при прогнозировании операционной деятельности компании обычно оказывают более существенное влияние, чем ошибки при прогнозировании структуры баланса. 2. Баланс, который «выпадает» из прогнозов в моделях, если не предполагается активный финансовый менеджмент, имеет тенденцию к накоплению излишков наличности. В таком случае предположение о постоянной ставке дисконтирования неверно: она будет расти, если не предпринять меры для изменения ситуации с накоплением наличности. 3. Обычно существуют пределы возможностей компании повысить свой финансовый рычаг. Большинство выкупов акций представляют собой действия по освобождению от избытков наличности, с целью избежать искажения баланса, а не ради фундаментальной трансформации финансовой структуры компании. Надо отметить, что две последние оценки стоимости акций компании дают стоимость, которая ближе к наблюдавшейся во время подготовки книги (36,76 евро), чем расчет, выполненный с использованием постоянной ставки дисконтирования. 4.2. Циклические компании

Проблема оценки циклических компаний не в том, что для них требуется построение особых моделей, а в том, что сложно подобрать исходные данные для моделей таких компаний. Требуется не более изощренный подход к моделированию, а более полное понимание исторических данных компании, поскольку на протяжении цикла прибыльность компаний обычно меняется в широких пределах, и надо быть уверенным, что прогнозы за время до достижения терминального года приводят к величинам, соответствующим «середине цикла». Обычно циклическим компаниям свойствен высокий коэффициент бета, т. е. стоимость их капитала будет высокой. В таком случае нет нужды встраивать риск цикличности в прогнозные величины, поскольку он уже учтен в ставке дисконтирования. Вот почему пятилетние периоды прогнозирования распространены в зрелых компаниях. Даже если они зрелые, но имеют циклический характер, то этого достаточно, чтобы с высокой степенью правдоподобия предполагать, что компания успела вернуться к нормальному году из текущего состояния подъема или упадка. Далее возникают вопросы, как на самом деле выглядит нормальный год, а это требует интерпретации исторических данных. Выбор протяженности периода времени для такого исторического анализа важен, но сделать это не просто. Десятилетие необходимо для полного понимания всего цикла, и можно сказать, что чем более продолжительный период взят для анализа, тем лучше. Но за период более десяти лет компания может изменить направления своей деятельности или, по крайней мере, поменять акценты, может измениться структура прибыли и потребность в капитале, могут вырасти или снизиться инфляция, процентные ставки, доходность. Поэтому нужно обращать внимание не только на средние величины, но и на наклон линий трендов.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно