|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 6

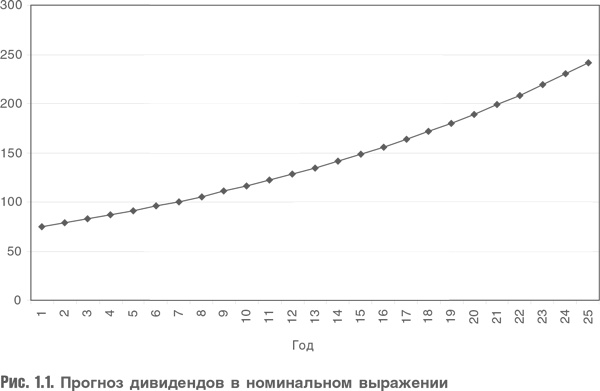

Как можно рассчитать текущую стоимость потока, который будет расти бесконечно (рис. 1.1)?

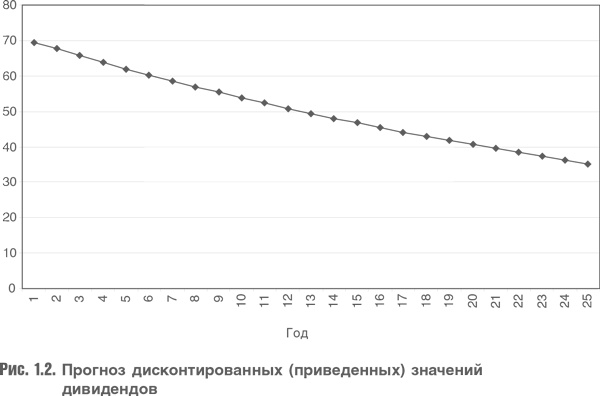

Проблема заключается в том, что каждый прогнозируемый показатель больше предшествующего. Но решение есть. Если ставка дисконтирования больше темпа роста, то дисконтированный поток дивидендов к текущим (приведенным) значениям будет уменьшаться (рис. 1.2).

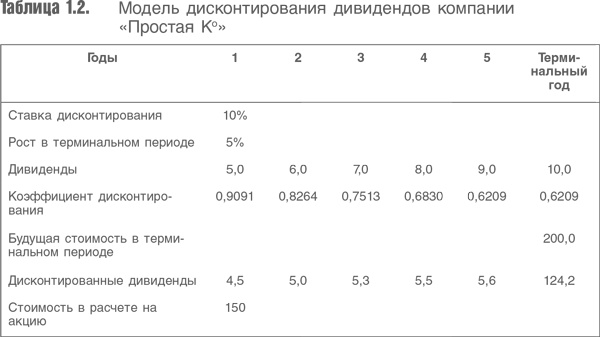

Приведенные значения уменьшаются, поэтому они меньше влияют на результат. Существует простая формула определения величины, к которой стремится сумма текущих значений, когда поток дивидендов не ограничен во времени. Она известна как модель роста Гордона и записывается следующим образом: V = D × (1 + g)/(k – g), где V – текущая стоимость, D – величина дивидендов последнего года, g – темп роста и k – ставка дисконтирования. Очевидно, данная модель дает разумный результат, если ставка дисконтирования превышает темп роста (k>g). (Доказательство модели Гордона дано в приложении.) Поскольку модель Гордона является общей формулой для оценки бесконечных потоков с постоянным темпом роста, она применима в равной степени для оценки как потока дивидендов, так и генерируемого денежного потока. Это все, что нам требуется для оценки компании. Мы прогнозируем наши финансовые показатели на несколько лет вперед, принимаем как предпосылку постоянный темп роста, затем конвертируем поток дивидендов после последнего прогнозируемого года в так называемую терминальную (конечную) стоимость. Если мы сложим текущую стоимость дивидендных выплат в прогнозируемом периоде и дисконтированную величину конечной стоимости (поскольку эта стоимость относится к концу прогнозного периода и мы должны привести ее к текущему моменту), то получим сегодняшнюю оценку акционерного капитала компании. В табл. 1.2 приведена оценка компании «Простая К°», которая выплачивает дивиденды, возрастающие за следующие пять лет с 5 до 9 (очевидно, этот рост не соответствует постоянной ставке, выраженной в сложных процентах), а затем растущие на 5 % в год с базового уровня 10 в шестом году. Поскольку год 6 используется в качестве базы для оценки всех дивидендов, выплачиваемых в этом и всех последующих годах, его часто называют «терминальным» годом. Если мы применяем модель Гордона (модель роста), то при ставке дисконтирования 10 будущая оценка конечной стоимости составит 200. Это означает, что стоимость акционерного капитала компании «Простая К°» через пять лет будет составлять 200. Однако нас интересует текущая оценка. Поэтому нам потребуется пять множителей дисконтирования дивидендов отдельных лет и конечной стоимости. Стандартная формула дисконтирования стоимости выглядит так: PV = FV / (1+k)n, где PV – приведенная стоимость, FV – будущая стоимость, k – ставка дисконтирования, n – количество лет. Заметьте, что конечная стоимость дисконтируется на пять, а не на шесть лет, хотя она основана на величине дивиденда года 6. Это объясняется тем, что в модели Гордона в качестве первого члена используется величина, которая ожидается спустя год. Таким образом, денежный поток, который начинается на году 6, учитывается как величина, относящаяся к году 5, затем мы должны привести ее к текущей стоимости путем дисконтирования на пять лет.

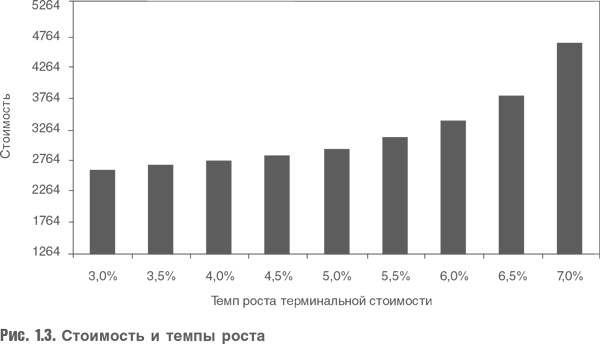

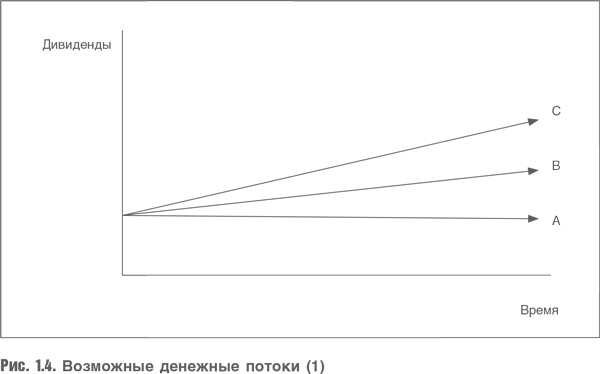

К сожалению, в подавляющем большинстве моделей оценки, применяемых в банках, инвестиционных и производственных компаниях, этим и ограничиваются. Конечно, эти модели корректируются, поскольку компании могут финансироваться путем заимствований или увеличения акционерного капитала (к этому вопросу мы еще вернемся), включать в свою отчетность нематериальные активы, запасы и другие элементы (часто неудачно – этот вопрос мы рассмотрим позже). Но в принципе, большинство работают именно так, и в этой простоте кроется опасность. Вернемся к компании «Постоянный рост К°» и изменим темп роста, учитываемый при расчете терминальной стоимости (рис. 1.3). Минимальное изменение темпа роста резко меняет оценку стоимости, часть стоимости в размере 1264 составит сумма дивидендов за 25 лет прогнозного периода, поэтому столбцы отражают изменение стоимости за счет темпов роста в постпрогнозном периоде. Но разве это возможно? Чтобы ответить на этот вопрос, рассмотрим компоненты модели Гордона: дивиденды, темп роста и ставка дисконтирования. На самом деле мы меняем темп роста, оставляя другие компоненты неизменными. Насколько это оправданно? Может ли темп роста компании изменяться, но при этом компания распределяет один и тот же объем дивидендов? Конечно, нет. Если мы хотим расти быстрее, то должны реинвестировать большую часть прибыли в расширение бизнеса. Другая крайность: выплатить всю прибыль в виде дивидендов, при этом темп роста будет нулевым. В нашем первом расчете мы предполагали, что варианты выглядят примерно так, как на рис. 1.4. В наших вычислениях мы предполагали, что темп роста компании изменяется, а объем реинвестированной прибыли остается неизменным, что выглядит довольно странно.

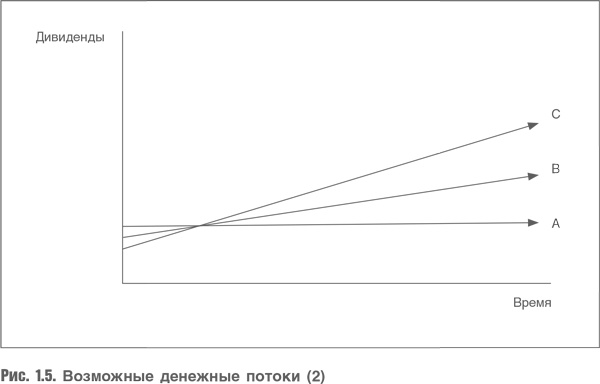

Но реальность такова: если компания хочет расти быстрее, она должна реинвестировать бóльшую часть своей прибыли. И если она выплачивает бόльшую часть прибыли в виде дивидендов, то это неизбежно приведет к более низким темпам роста. Поэтому реальная картина выглядит так, как показано на рис. 1.5.

Возникает выбор. Либо распределяем бóльшую долю прибыли в виде дивидендов, но при этом темп роста будет более низким, либо получаем меньше от компании сегодня с целью больше реинвестировать, при этом ожидая более высоких темпов роста доходов в будущем. От чего зависит выбор? От доходности, которую мы получим на дополнительный инвестированный капитал. Данную взаимосвязь выражает формула (доказательство см. в Приложении):

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно