|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 47

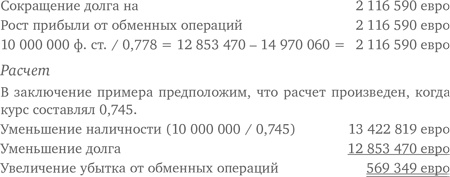

Последующее измерение этих статей производится с учетом различий между денежными и неденежными активами. Денежные активы – это те, с которыми связаны права получения или обязательства поставить определенное количество денег в иностранной валюте. Очевидные примеры таких статей – кредиторская и дебиторская задолженность, а также кредиты. Неденежные активы такими характеристиками не наделены и включают запасы и основные средства. МСФО (IAS) 21 довольно логично устанавливает, что денежные активы должны переводиться с использованием курса на день закрытия баланса, тогда как неденежные активы не переводятся. Предположим, на конец года курс фунта стерлингов к евро составил 0,778. Записи будут следующие:

Необходимо отметить, что МСФО (IAS) 21 не содержит конкретных указаний, где точно должны быть признаны эти прибыли и убытки. Однако разумно предположить, что прибыли и убытки от обменных операций должны включаться в отчеты по операционной прибыли, а прибыли и убытки от финансовых операций должны учитываться как финансовые издержки или доход. Последний случай может возникнуть при переводе долга, номинированного в иностранной валюте, в функциональную валюту. 9.2.2. Проблема вторая: консолидированная финансовая отчетность

Если материнская компания имеет некоторое число независимых дочерних фирм, то наиболее вероятно, что их финансовая отчетность будет составляться в функциональной валюте этих фирм. Функциональная валюта – основная валюта, с которой оперирует фирма. Например, независимый филиал британской корпорации в Германии, как правило, учитывает свои затраты и доходы в евро и соответственно готовит отчеты в евро. Поэтому нужны правила перевода этих сумм в представительную валюту, т. е. в используемую в финансовой отчетности материнской корпорации. Это не так сложно, как можно подумать. Нужен только валютный курс. МСФО (IAS) 21 рекомендует переводить большинство балансов по конечному курсу (на момент составления баланса), а отчет о прибылях и убытках – по фактическому курсу. В последнем случае из прагматических соображений часто используется средний курс. Учитывая задачи этой главы, следует отметить, что прибыли и убытки от таких переводов признаются в качестве отдельного компонента собственного капитала корпорации. Это означает, что эти прибыли/убытки не отражаются в отчете о прибылях и убытках. Основание для этого: положительные курсовые разницы не зависят от менеджмента корпорации, имеют незначительное отношение к эффективности работы или совсем его не имеют. При любых условиях положительные курсовые разницы имеют едва заметное влияние на текущие или будущие денежные потоки. Во многих случаях движение валютных средств при их переводе из филиалов составляет самые крупные прибыли и убытки, не отражаемые в отчете о прибылях и убытках и непосредственно признаваемые в собственном капитале. Поэтому вопросы оценки капитала отходят на второй план, и это может привести к «двойной» бухгалтерии. 9.3. С точки зрения US GAAP

Между разными системами GAAP нет существенных различий в этой области. 9.4. Пример

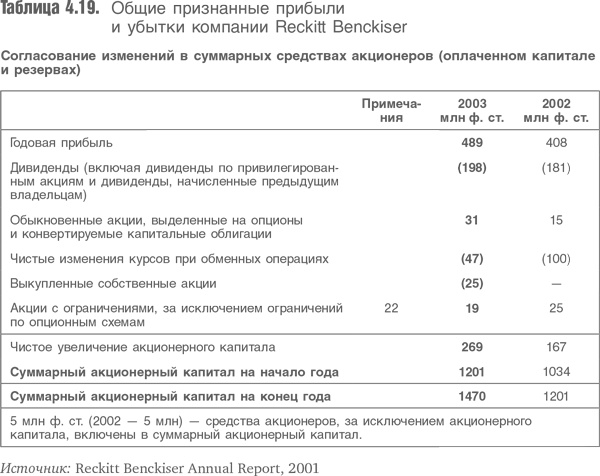

В табл. 4.19 приведен отчет компании Reckitt Benckiser с полностью признанными прибылями и убытками. Признанные курсовые изменения должны исходить либо от переводов валюты из филиалов, либо от хеджирования активов, номинированных в иностранной валюте, поскольку они были учтены в собственном капитале, а не в доходах. Здесь могут быть также иные курсовые изменения, учитываемые в доходах, но в этой таблице они не раскрываются.

9.5. Построение моделей оценки

Транзакционные эффекты

Обменные операции обычно выражаются в увеличении или уменьшении маржи. Если компания производит продукцию для внутреннего рынка в основном из отечественных материалов, то ослабление национальной валюты приводит к высоким доходам, при условии что потребительские цены в местной валюте сохраняются. Последствия будут противоположными при укреплении курса национальной валюты. Со временем этот эффект может исчезнуть. Для большинства экономик падение обменного курса, скорее всего, ассоциируется с инфляцией, которая приводит к росту внутренних цен. Но временной лаг может быть достаточно большим. Примером может служить взрывной рост доходов российских компаний после падения курса рубля в 1998 г.: их экспортные доходы выросли немедленно, но выигрыш уменьшался из года в год (в этом случае долларовая цена тоже последовательно растет, но это иная проблема). Таким образом, все это может влиять на прогнозы, основанные на недавних изменениях валютного курса, если компания имеет значительные объемы экспорта (или с другой стороны – импорта). Сложности возникают, если компания хеджирует сделки, обязательства по которым относятся к продолжительным периодам (в этом случае, возможно, компания не сможет классифицировать свои производные инструменты как хеджевые, что еще более усложняет проблему). Влияние этого обстоятельства на оценку меньше, чем на конкретные годовые прогнозы прибыли. Компании не могут хеджировать свои сделки на неопределенное будущее, и когда предоставляемая хеджированием возможность защиты будет исчерпана, останется только полное влияние валюты. Поскольку даже двух– и трехлетние величины прибыли и денежного потока очень слабо влияют на оценку компании, главной заботой для разработчика модели оказывается точность отдельных прогнозов на каждый год. Если нет хеджирования денежных потоков, крупные прибыли и убытки от использования производных инструментов проявятся еще до завершения хeджируемых сделок. Эффекты валютных переводов

Если валюты изменяются не так, как изменяется отчетная валюта группы компаний, возникают эффекты валютных переводов. Внешнему аналитику при обсуждении вопросов бухучета трудно выявить в подробностях, как это влияет на баланс, поскольку, как правило, невозможно получить достоверную информацию об активах и обязательствах, связанных с обратным переводом балансов по разным курсам. Удобнее было бы приблизительное распределение, проведенное через весь баланс с корректировкой собственного капитала на основе другого консолидированного дохода. Обычно компании занимают деньги в валюте соответствующих филиалов, поэтому часто (если не всегда) можно предположить, что все статьи баланса могут быть распределены более или менее пропорционально. Очевидно, что это нужно проверять. Важно – даже если это может не иметь повторяющегося характера, – что разовое падение рабочей валюты иностранного филиала действительно отражает реальное падение оценки бизнеса для его акционеров. Будущие денежные потоки и прибыли материнской компании теряют часть стоимости. Денежный поток, подвергающийся дисконтированию, уменьшается, прибыль не изменяется при меньшем объеме баланса, оценка снижается.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно