|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 41

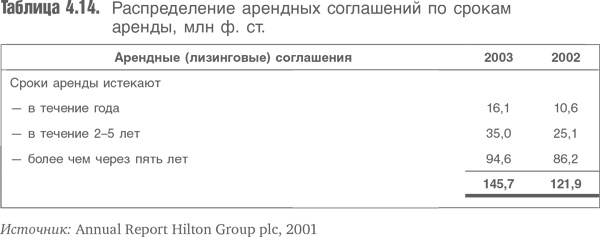

• Годовые выплаты по финансовой и операционной аренде по-разному отражаются в отчете о движении денежных средств. Для финансовой аренды платежи разделяются на проценты (по правилам МСФО отражаются как операционные денежные потоки) и выплату основного долга, которые должны отражаться как денежный поток от финансовой деятельности. Операционные арендные соглашения отражаются в операционном денежном потоке как потоки доходов и расходов. • Размер операционной аренды (лизинга) можно определить из соответствующей таблицы «Будущие обязательства» (в приложении к бухгалтерскому балансу). Их можно попытаться применить как основу для капитализации арендных платежей (если они существенны). Однако реальная продолжительность каждой аренды не раскрывается, и, таким образом, здесь требуется обоснованная оценка. Забалансовое финансирование Хотя лизинг (аренда) является наиболее распространенной формой забалансовых финансовых операций (OBSF) – имеется в виду увеличение наличных средств и использование ресурсов без включения в балансы – существует множество иных форм таких операций, с которыми МСФО призваны бороться. Правила признания и прекращения признания, внесенные в МСФО, являются, в сущности, естественными принципами, и потому в отсутствие специальной документации и аудиторского заключения невозможно сказать, как должны учитываться конкретные схемы. Рассмотрим две формы нелизинговых OBSF. Контракты на покупку или выплату неустойки Часто компании заключают долгосрочные контракты, чтобы гарантировать поступление сырьевых материалов или поставки других предметов материально-технического снабжения. Например, компания коммунального обслуживания может заключить долгосрочный контракт на поставку газа. Поскольку это долговременное обязательство, оно может быть оформлено как долг. Покупка должна совершаться независимо от необходимости в данном товаре. Более того, подобные контракты могут содержать оговорки о фиксированных ценах. Это будет означать, что контракт более или менее привлекательный в зависимости от оговоренной цены на арендуемый товар на все время действия контракта об обязательной покупке этого товара. Вряд ли, даже в условиях МСФО, контракты take or pay могут учитываться в бухгалтерском балансе как обязательства. Исключение может быть сделано лишь в случае, если по своим характеристикам контракт будет аналогичен производным инструментам – контракт может получить рыночную оценку. МСФО (IAS) 39 делает исключение для контрактов, в которых товар физически доставлен и использован компанией (так называемое исключение о собственном использовании), таким образом сужая круг контрактов, которые регулируются указаниями МСФО. Инвестор или аналитик могут считать (как поступают многие кредитные агентства) эти контракты обязательствами и, учитывая, что они в настоящее время признаются неликвидными, будут искать возможность признать их как вид задолженности. Перевод неликвидных активов в ценные бумаги Существует множество типов ценных бумаг. Например, компания может секьюритизировать свою дебиторскую задолженность (выпустить ценные бумаги). Это, по существу, разрешает продавать долги финансовым учреждениям. Обычно они реструктуризируются как нерегрессный долг, который должен возмещаться в виде взносов потребителей. Нерегрессный элемент означает, что, если потребители потерпят банкротство, пострадает не сама компания, а финансовое учреждение. Проблема для анализа: надо ли учитывать в балансе актив (дебиторскую задолженность) и признавать долг? Мы считаем, что нерегрессные средства следует учитывать в балансе как задолженность. 6.5. Выводы для финансового анализа

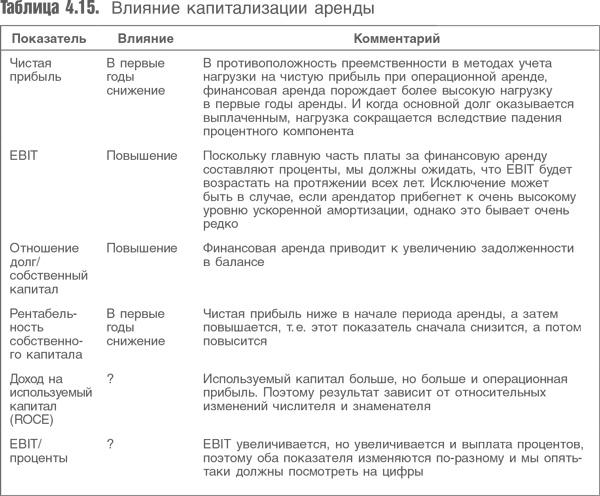

Необходимо понимать принципы финансирования хозяйственной единицы, чтобы разобраться в ее результатах. Основной для понимания может стать изучение использования аренды и характера договоров. Если сравнить две авиакомпании, одна из которых использует финансовую аренду, а другая – в основном операционную, то в соответствии с МСФО арендные контракты не зависят от методов учета и отчетности. Требования к финансовой отчетности приведены далее в разделе, посвященном моделированию. Необходимо проанализировать использование показателей доходности компании при том или ином типе аренды. Для простоты предположим, что операционная аренда, которую необходимо продлить, по нашему мнению, должна рассматриваться в качестве финансовой. В табл. 4.15 показано влияние капитализации аренды на некоторые ключевые показатели деятельности компании.

6.6. Построение моделей оценки

Все виды аренды – это формы долга, независимо от методов бухгалтерской обработки данных. Поэтому, если аренда отнесена к разряду капитальной, она не вызывает серьезных трудностей при учете и отчетности, не требует корректировок основных показателей. Она гарантирует, что признанное арендное обязательство включено в сумму, вычитаемую из стоимости предприятия, чтобы получить оценку собственного капитала. Если применяется операционная аренда (лизинг), то необходимы серьезные корректировки, как если бы актив был просто приобретен или взят в аренду на условиях финансовой аренды. • Исключить величину арендного дохода из EBIT. • Капитализировать обязательство (долг) и актив по текущей (приведенной) стоимости арендных платежей. Возможны два подхода: – применить мультипликатор согласованного ежегодного платежа. На рынке распространены мультипликаторы, составляющие семь или восемь годовых платежей. Компания Standard&Poor’s использует 8-кратный мультипликатор; – оценить продолжительность аренды и дисконтировать заимствования по приемлемой дополнительной процентной ставке. Современная практика крайне усложняет этот прием, поскольку срок аренды, как правило, не разглашается. • Прибавить к сумме долга процент (либо по доле мультипликатора, либо по дополнительной долговой процентной ставке, в зависимости от того, какой из указанных подходов используется). • Прибавить амортизацию к стоимости капитализированного ресурса. Для простоты примите, что она представляет собой прямую линию, стремящуюся к нулевой остаточной стоимости. • Вычесть сумму долга из стоимости предприятия, получив остаточную стоимость собственного капитала. В целом, если мы оцениваем компанию, которая активно использует лизинг, то для оценки не имеет значения, принимаем мы ее высокие арендные платежи как вычет из EBIT или все оставляем как есть и составляем финансовую модель, как если бы компания занималась финансовой арендой или куплей-продажей активов. Чистая текущая (приведенная) стоимость арендных платежей при этом должна быть очень близка к размеру суммы долга по финансовой аренде. Указанные два подхода, возможно, и не идентичны из-за различий в налогообложении, но это трудно оценить, не обладая детальной информацией.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно