|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 34

3.2.5. Отложенные налоговые требования

Отложенные налоговые требования возникают, когда налогооблагаемая прибыль больше бухгалтерской (учетной) и обязательства оказываются завышенными. Другой источник отложенных налоговых требований – операционные убытки, которые признаны в отчете о прибылях и убытках, но не учитываются при расчете налогов, когда обычно фиксируется нулевой результат. Можно подойти к этому вопросу иначе: если компания несет убытки, скажем, 10 млн ф. ст., она может оказаться способной возместить их за счет будущих налоговых обязательств. Поэтому реальная экономическая стоимость убытка составит 10 млн × (1 – t), т. е. меньше признанного действительного убытка. Этот «щит» является активом, поскольку он может в будущем сократить налоговые обязательства. Разумеется, данный анализ предполагает, что будущие прибыли окажутся достаточными, чтобы возместить убытки. В соответствии с требованиями МСФО, признаются только те отложенные налоговые требования, которые могут быть возмещены за счет будущих прибылей. Поэтому актив, который ассоциируется с убытками, имеет стоимость только в том случае, если впоследствии будет заработана достаточная прибыль. Таким образом, риск, относящийся к отложенным налоговым требованиям, столь же велик, как и риск получения будущей прибыли. Как показано в главе 2, это, по существу, оправдывает дисконтирование налоговых льгот по ставке дохода на акционерный капитал без учета эффекта финансового рычага, а не по значительно более низкой ставке заемного капитала. При этом риск не получить прибыль более высокий, чем доходность долговых инструментов. 3.3. С точки зрения US GAAP

Различия состоят в особенностях применения. В широком смысле все стандарты схожи и IASB/FASB содержат лишь некоторые различия краткосрочного характера. Основные различия • US GAAP содержат исключения из принципа, что все временные разницы должны признаваться (учитываться в расчетах). Данные исключения относятся к кредитному лизингу, нераспределенной прибыли дочерних компаний, а также отдельным статьям затрат (на разработку) в нефтегазовой отрасли. • US GAAP требуют использовать для отложенного налогообложения утвержденную налоговую ставку, в то время как МСФО (IAS) 12 разрешают применять «ставку, действующую на отчетную дату». Если ожидается, что налоговая ставка может измениться, то новую ставку можно применить в рамках МСФО, а не в рамках US GAAP. • В МСФО отложенные налоговые требования и обязательства относятся к долгосрочным активам/обязательствам. По US GAAP налоги учитываются в той группе активов/обязательств, к которым они относятся. • Отложенное налогообложение опционов на акции в рамках МСФО рассчитывается на основе предполагаемой налоговой льготы. В рамках US GAAP оно рассчитывается на основе бухгалтерского расхода и затем корректируется в момент объявления льготы. Ожидается, что данный принцип будет изменен, если соответствующий стандарт FASB будет принят в редакции, соответствующей МСФО (IFRS) 0. • Различные ставки используются для отложенных налогов при транзакциях между компаниями. МСФО (IAS) 12 требует использовать налоговую ставку покупателя, а US GAAP – ставку продавца. 3.4. Выводы для анализа финансовой отчетности

Отложенное налогообложение делает финансовую отчетность более полезной. Имеется множество полезных данных по налогообложению, которыми должны пользоваться оценщики, стремящиеся собрать как можно больше информации о природе налоговой нагрузки на компанию. • Бухгалтерская записка о текущем налогообложении объясняет, какие элементы налоговой нагрузки обусловлены текущим, а какие – отложенным налогообложением. • Текущая налоговая нагрузка отражает все налоги по международным сделкам (пример: невосстанавливаемые налоговые кредиты на перевод внешних/международных доходов), а также завышение или занижение резерва на погрешность расчета налоговой нагрузки за прошлые периоды. • Выверка отложенных налогов объясняет, почему отчетная бухгалтерская доналоговая прибыль, умноженная на официальную налоговую ставку, не соответствует налоговым расходам в отчете о прибылях и убытках. Можно привести примеры типичных различий: невычитаемые расходы (например, в большинстве налоговых законодательств представительские расходы), необлагаемые доходы, разные налоговые ставки по странам. • Вычисление эффективной налоговой ставки – важный этап анализа налоговой информации. Мы знаем, что благодаря учету отложенного налогообложения некоторые искажения налоговой нагрузки уже устранены. Поэтому обычный способ ее расчета – разделить бухгалтерскую прибыль до вычета налогов на величину налоговых расходов (как текущих, так и отложенных). В сущности, это смешанная ставка, так как для транснациональных компаний она будет отражать требования законодательства всех стран, где действуют предприятия этих компаний. В качестве альтернативы, расчет налоговых показателей в разных странах производится по подразделениям – это сложнее, но позволяет увидеть интересные особенности. • Если пользователь исключил отдельные нетипичные статьи, например чрезвычайные расходы, то и соответствующее налогообложение должно быть также исключено. К сожалению, часто данная информация не раскрывается, и в этом случае пользователю ничего не остается, как применить эффективную ставку к чрезвычайной статье. При наличии информации о местоположении (стране), где осуществлены чрезвычайные расходы, возможно применение более точной корректировки. 3.5. Пример

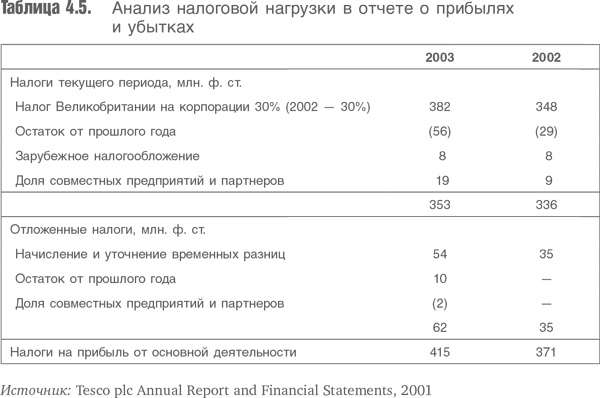

Для рассмотрения примера необходимы следующие сведения: • разбивка налогового расхода из отчета о прибылях и убытках (табл. 4.5); • согласование налогового расхода с бухгалтерской прибылью, умноженной на официальную ставку (табл. 4.6); • пояснительная записка по отложенным налогам (табл. 4.7). • Суммы прошлого года. Поскольку расчеты по налогам для данной компании не были готовы к отчетной дате, использованы прогнозные данные. Окончательные цифры основываются на оценках, скорректированных для учета налоговых расходов следующего отчетного периода. • Зарубежными налогами облагается деятельность Tesco в других странах. Поскольку здесь значение положительное, следовательно, данные налоги взимаются по ставке выше 30 %. • Налогообложение партнеров раскрывает долю налоговой нагрузки, которая относится к инвестициям, учтенным в акционерном капитале. • Отложенное налогообложение является результатом применения налоговой ставки к временным разницам, как это показано выше.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно