|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 24

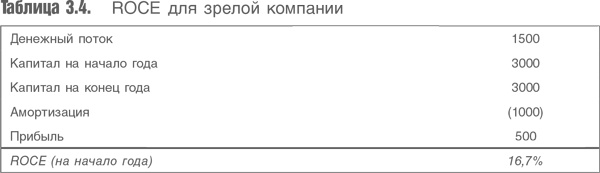

Первое: разница между внутренней нормой рентабельности (IRR) и бухгалтерской доходностью капитала будет больше для компаний, которые имеют активы с большим сроком полезной жизни и чьи ожидаемые денежные потоки увеличиваются с возрастом порождающего их актива. Этот эффект особенно заметен для предприятий коммунального обслуживания, нефтяных и страховых компаний. Поэтому не удивительно, что менеджмент, банкиры и инвесторы в этих отраслях не придают особого значения нескорректированным «историческим» данным бухгалтерской отчетности. Второе: ситуация значительно упрощается, если компания имеет портфель аналогичных активов, приобретенных в разное время. Возвращаясь (в последний раз) к нашему примеру, предположим, что компания имеет не один актив, а пять активов разного возраста. В табл. 3.4 показана упрощенная отчетность за год.

Полученный результат лучше, чем результаты для нового или старого актива, но все же есть существенное различие между 16,7 % и правильным ответом 15,2 %. Близость этих величин друг к другу зависит от профиля денежных потоков, генерируемых активами на протяжении их жизни и периодичностью капитальных затрат компании. В действительности капитальные затраты компаний часто имеют волнообразный характер. В результате компании, которые недавно прошли период низкой инвестиционной активности, могут иметь высокую бухгалтерскую доходность на используемый капитал, а компании, которые только что прошли период высоких капитальных затрат, могут показаться низкодоходными. Прежде чем делать заключения, что бухгалтерская отчетность недостаточно надежна для проводимого анализа и что необходимо вернуться к расчетам денежных потоков, игнорируя отчеты о прибыли и баланс, вернемся к вопросу из главы 1: на чем основаны прогнозы денежных потоков? В общем случае, на бухгалтерских прогнозах оцениваемых компаний. Поэтому все упирается в цифры бухгалтерской отчетности. Но как сделать их более достоверными для целей расчета стоимости? Рассмотренная ниже модель денежной доходности инвестиций CFROI, которую применяла компания Holt [5] (в настоящее время права на эту модель принадлежат банку Credit Suisse First Boston) – наиболее известная попытка в явном виде решить описанную выше проблему. 2. Расчет CFROI

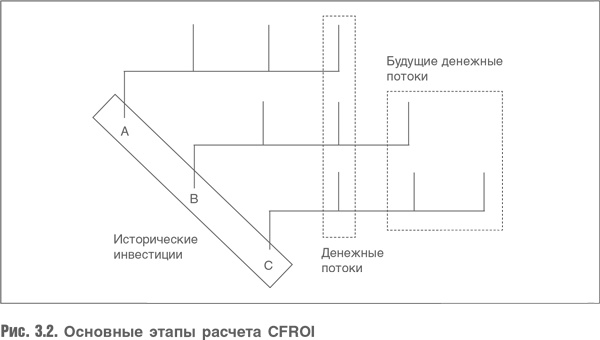

Один из подходов к этой проблеме – сделать так, чтобы бухгалтерская отчетность отражала рыночные оценки стоимости. В этом случае простое деление прибыли на капитал дает IRR компании. К сожалению, отчетность составляется иначе и (по крайней мере с точки зрения внешнего наблюдателя) часто невозможно воссоздать баланс, ежегодно переоценивая все его статьи. Поскольку переоценка активов не представляется возможной, приходится вернуться к моделированию денежных потоков напрямую, как это было сделано в табл. 3.1, но тогда возникает другая проблема. Невозможно получить разбивку денежных потоков компании на каждый актив. Чаще всего доступная информация относится ко всей деятельности. С учетом этого ограничения в подходе CFROI делается упрощающее предположение: на основе данных об операционном денежном потоке компании, об ее исторических капитальных затратах и продолжительности сроков службы ее активов можно построить модель, подобную представленной на рис. 3.2, но применимую к корпорации как единому целому.

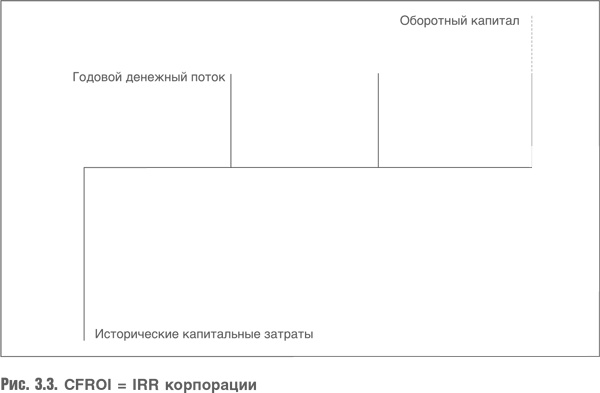

В этом примере компания располагает активами со сроком службы три года. Инвестиции А находятся на третьем году жизни, инвестиции В и С – на втором и первом годах жизни соответственно. Общий денежный поток в текущем году – это все, что можно установить на основе бухгалтерских отчетов относительно денежных потоков, порождаемых этими активами. Логика модели такова: сложив исторические инвестиции (за три года) и затем отнеся эту сумму к каждому из трех денежных потоков компании, можно определить внутреннюю норму доходности для компании в целом. Этот расчет показан на рис. 3.3.

CFROI компании – это ее IRR, рассчитанная для данной модели. Заметьте, что денежный поток для последнего года включает слагаемое, отражающее высвобождение оборотного капитала, как если бы речь шла о ликвидации компании. На рис. 3.3 сроки службы двух активов, соответствующих инвестициям В и С, еще не завершились. Хотя по отдельности генерируемые ими денежные потоки недоступны, тем не менее можно рассчитать их средний остаточный срок службы (разделив чистую балансовую стоимость на годовую сумму начисленной амортизации). В приведенном примере эта цифра будет приблизительно равна одному году, поэтому стоимость существующих активов рассчитана как годовой денежный поток, дисконтированный на один год. Разумеется, если компания располагает активами со средним остаточным сроком службы пять лет, то стоимость существующих активов будет рассчитываться как дисконтированный денежный поток за пять лет с учетом высвобождения оборотного капитала в конце этого срока. Возникает вопрос: как быть с будущими инвестициями? Их наличие привело к необходимости рассчитывать CFROI. Предположим, что в данный момент рентабельность инвестиций компании превышает стоимость ее капитала. В такой ситуации обычно делается предположение, что со временем, благодаря конкуренции, рентабельность инвестиций вернется на уровень WACC компании. Тогда стоимость, обеспеченная будущим потоком инвестиций, может быть смоделирована с учетом следующего предположения: несмотря на ежегодный рост капитальных затрат, превышение рентабельности сделанных в определенном году инвестиций над WACC будет сокращаться. В результате через определенный период времени (каким бы длинным он ни был) появление дополнительной стоимости прекратится, и дальнейшие расчеты для определения стоимости компании уже не потребуются. Этот принцип, известный как «постепенное затухание», будет использован в главах 5 и 6 при рассмотрении практических вопросов оценки. При применении представленного подхода в том виде, как его использует модель HOLT, возникают дополнительные сложности. Первая связана с инфляцией. Рассмотренная выше компания владеет активами, срок службы которых только три года. Многие капиталоемкие компании имеют активы со сроком службы 15 лет и больше. В этом случае сложение исторических капиталовложений и их отнесение к текущему денежному потоку приведет к неверным результатам, поскольку инфляция приведет к занижению уровня капитала, требуемого для создания текущего денежного потока. Чтобы избежать этого, все величины в расчете должны быть учтены в реальном выражении, в результате чего исторические капиталовложения должны увеличиться после коррекции на их приведенную покупательную способность. Тогда полученная CFROI будет реальной (а не номинальной) и должна будет соотноситься с реальной стоимостью капитала.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно