|

||

|

|

||

|

|

Онлайн книга - Оценка компаний. Анализ и прогнозирование с использованием отчетности по МСФО | Автор книги - Ник Антилл , Кеннет Ли

Cтраница 15

Таким образом, существует способ, позволяющий учесть влияние финансового рычага на стоимость акционерного капитала, если рассматривать инвестиции в безрисковые активы и в отсутствие налогообложения. Сначала исключается влияние финансового рычага (левериджа), т. е. рассчитывается бета при отсутствии долга, затем учитывается финансовый рычаг для получения коэффициента бета при текущей структуре финансирования. 5. Учет налоговой защиты

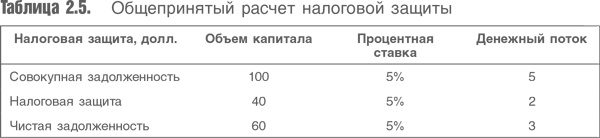

Простейший подход к налоговой защите: рассматривать ее как дополнение к оценке стоимости фирмы без учета финансового рычага. Другими словами, стоимость компании оценивается с учетом стоимости ее капитала без учета эффекта финансового рычага, после чего к полученной стоимости добавляется стоимость денежных средств, сэкономленных на налогах (чем выше финансовый рычаг компании, тем меньше ее налоговые выплаты). Это различие возникает потому, что налогом облагается прибыль после выплаты процентов, таким образом, проценты, в отличие от дивидендов, уменьшают налоговую базу компании. В сущности, операционная прибыль компании делится между держателями облигаций, государством и акционерами (именно в таком порядке). Если баланс между акционерным и заимствованным капиталом изменится в пользу последнего, то их сумма в доходах увеличится за счет доли государства. Общепринятый подход при применении модели WACC/DСF: учитывать налоговую защиту путем корректировки ставки дисконтирования. Утверждается, что ставка снижается при увеличении финансового рычага (из-за налоговой защиты) до тех пор, пока финансовый рычаг компании не оказывается настолько большим, что над компанией нависает риск банкротства, и с этого момента ставка дисконтирования начинает очень быстро расти. В данной книге подход несколько иной: сначала оценивается налоговая защита как независимый и самостоятельный актив, а затем результат оценки прибавляется к стоимости активов, подсчитанной без учета финансового рычага. Этот подход называется методом скорректированной текущей стоимости (APV). Он позволяет увидеть связь между стоимостью и ростом, что не удается сделать при расчете по методу WACC. Исходная формула для APV выглядит следующим образом: VF = VD + VE = VA + VTS – DR, где VF – оценка стоимости фирмы, VD – стоимость долга (заемного капитала), VE – стоимость акционерного капитала, VA – стоимость активов без учета финансового рычага, VTS – стоимость налоговой защиты и DR – оценка риска дефолта. Традиционно в расчете на основе WACC/DCF используется поправка к средневзвешенной стоимости капитала для учета положительного эффекта налоговой защиты. Ниже активы без учета финансового рычага и налоговой защиты будут оцениваться раздельно, после чего необходимо убедиться, что оценку по методу APV можно согласовать с оценкой по методу WACC. Как будет видно из дальнейших рассуждений, различия между рекомендуемым здесь подходом и общепринятыми формулами сводятся к учету налоговой защиты. В обоих случаях различия обусловлены одними и теми же соображениями. В нашем подходе налоговая защита дисконтируется по стоимости акционерного капитала без учета финансового рычага, а в стандартном подходе налоговая защита дисконтируется с использованием валовой стоимости долга. Очевидно, что ставка дисконтирования, которая должна применяться к денежным потокам в отсутствие финансового рычага, – это стоимость акционерного капитала, рассчитанная без учета финансового рычага. Более сложный вопрос, какую ставку дисконтирования следует применять к налоговой защите. Миллер и Модильяни предположили, что может использоваться валовая стоимость заемного капитала компании. Так, если компания платит 5 % годовых и имеет предельную ставку налогообложения 40 %, то чистая стоимость ее долга в расчете WACC определяется следующим образом: 5 % × (1 – 40 %) = 3 %. Чтобы понять, как это получается, рассмотрим табл. 2.5. На каждые заимствованные 100 долл. приходится процентная выплата 5 % в год, которая снижает сумму налога в налоговой декларации на 2 долл. в год. Деление всех этих сумм на 5 % (или умножение на 20) приводит к общей оценке стоимости долга 100 долл., включая стоимость налоговой защиты 40 долл. и чистую финансовую задолженность компании стоимостью 60 долл. Этот анализ настолько прост, что редко подвергается сомнению, хотя он имеет серьезные недочеты.

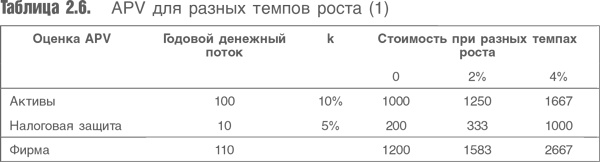

Первая проблема носит практический характер. Как видно из табл. 2.3, при учете роста в расчете стоимости потоков появляются искажения, ведущие к завышению оценки потоков, которые дисконтируются по низкой ставке. Поэтому при дисконтировании растущей налоговой защиты по стоимости долга, которая ниже стоимости акционерного капитала, даже относительно низкие темпы роста могут привести к очень высоким оценкам стоимости налоговой защиты. В предельном случае если предположить, что темп роста компании равен стоимости заимствований, то стоимость налоговой защиты будет стремиться к бесконечности. В табл. 2.6 показаны стоимость активов, рассчитанная без учета финансового рычага, размер налоговой защиты для компании с постоянным темпом роста (для трех разных значений) и распределение стоимости между двумя компонентами.

Вторая проблема носит теоретический характер. Действительно налоговые льготы характеризуются таким же риском (или, точнее, отсутствием риска), как текущая задолженность компании? Чтобы получить налоговые льготы, компания должна сначала заработать прибыль. Налоговые льготы – функция разницы между двумя уровнями доналоговой прибыли: при отсутствии заимствований и после уплаты процентов при данном уровне финансового рычага. Здесь речь не идет о риске, присущем процентным выплатам самим по себе. Речь идет об учете риска, свойственного предельной прибыли, полученной в этих двух примерах. Проиллюстрируем это на примере. В 1996 г. компания Kuwait Petroleum Corporation выставила на продажу свои нефтегазовые активы в Северном море (которыми владела через компанию Santa Fe Petroleum). Эти активы были в итоге куплены норвежской нефтеразведочной и добывающей компанией Saga Petroleum по цене, которая предполагала использование более низкой ставки дисконтирования для расчета стоимости этих активов. Отчасти это объяснялось тем, что Saga использовала заемные средства для оплаты сделки, и тем, что она имела предельную ставку налогообложения деятельности в Северном море 78 %. Если компания может выплачивать проценты по ставке 22 цента на доллар, то заемные средства могут показаться довольно дешевыми. В последующие два года, 1997 и 1998, разразился Азиатский экономический кризис. Нефтяные цены рухнули. К концу 1998 г. Saga получала прибыль, недостаточную для извлечения выгоды от налоговой защиты по своим процентным выплатам. В годовом отчете она вынуждена была списать приобретенные активы, что привело к значительным изменениям в балансе. Компания попыталась разместить на рынке новые акции, но акционеры отклонили это предложение. На протяжении 1999 г., пока нефтяные цены восстанавливались, Saga потеряла свою независимость. Все это время Saga, безусловно, обладала всеми необходимыми ресурсами для выплаты процентов по своим долгам. Может, надо было оценивать налоговую защиту путем дисконтирования по ставке, равной стоимости долга? Ни в коем случае. Но именно это происходит, когда чистая стоимость долга определяется как валовая стоимость долга, умноженная на единицу минус предельная ставка налогообложения (это предпосылка почти всех моделей оценки).

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно