|

||

|

|

||

|

|

Онлайн книга - Руководство богатого папы по инвестированию | Автор книги - Роберт Кийосаки , Шэрон Лектер

Cтраница 91

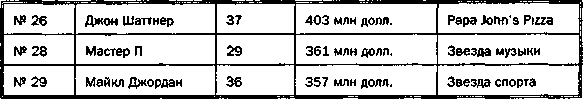

Как вы можете заметить, 10 самых богатых людей моложе 40 лет — владельцы компьютерных или Интернет-компаний. Но в этом списке встречаются и представители других видов деятельности:

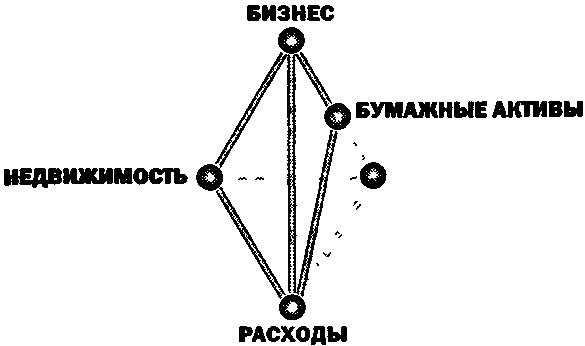

Я нахожу интересным тот факт, что богатые люди не из Интернета относятся к таким видам деятельности, как приготовление пиццы, рэп-музыка и спорт. Все остальные — из области компьютеров или Интернета. Билл Гейтс и Уоррен Баффет не вошли в список, потому что на тот момент им уже перевалило за 40. В 1999 году Биллу Гейтсу было 43 года, и он владел 85 миллиардами долларов. Уоррену Баффету было 69 лет, и он владел 31 миллиардом долларов, по данным журнала "Forbes". Они добились этого старым добрым способом Так как же большинство этих людей вступили в ряды сверхбогатых в таком раннем возрасте? Они сделали это старым добрым способом — тем же самым, с помощью которого в свое время стали сверхбогатыми Рокфеллер, Карнеги и Форд и с помощью которого это будут делать завтрашние сверхбогатые люди мира. Они строили компании и продавали их акции широкой общественности. Они упорно работали ради того, чтобы стать продающими, а не покупающими акционерами. Можно сказать, что, став продающими акционерами, они печатали себе деньги — совершенно законно. Они создавали ценные бизнесы, а потом продавали долю собственности в них другим — покупающим акционерам. В книге "Богатый папа, бедный папа" я писал, как в возрасте 9 лет я начал делать собственные деньги, плавя свинцовые тюбики от зубной пасты и отливая фальшивые монетки в гипсовых формочках. Тогда мой бедный папа объяснил мне, что означает слово «фальшивомонетчик». Так мой первый бизнес открылся и закрылся в один и тот же день. Мой богатый папа, с другой стороны, сказал мне, что я был не так уж далек от главной формулы богатства: печатать или изобретать свои собственные деньги — законным путем. Иначе говоря, зачем трудиться ради денег, если можно печатать свои собственные? В книге "Богатый папа, бедный папа" пятый урок называется "Богатые сами изобретают свои деньги". Богатый папа учил меня изобретать свои собственные деньги посредством недвижимости или малых компаний. Этот технический навык относится к области инвесторов изнутри и высших инвесторов. Каким образом 10 % людей владеют 90 % акций Одна из причин, почему самые богатые 10 % населения владеют 90 % всех акций, о чем писал журнал "The Wall Street Journal", заключается в том, что эти богатейшие 10 % включают высших инвесторов — людей, которые и создали эти самые акции. Другая причина состоит в том, что только эти 10 % имеют право (в соответствии с правилами КЦББ) инвестировать в компании на ранней стадии, до того, как их акции становятся доступными широкой общественности через IPO. В эту элитную группу входят основатели компаний (акционеры-учредители), друзья основателей и избранные инвесторы. Именно эти люди становятся все богаче и богаче, в то время как остальная часть населения трудится в поте лица, чтобы свести концы с концами, инвестируя те несчастные несколько долларов, которые смогли отложить, в качестве покупающих акционеров, если эти доллары вообще у них есть. Последняя вершина К 1994 году я мог сказать, что успешно выполнил большую часть плана, который мы с моим богатым папой составили в 1974 году. Я достаточно уверенно мог контролировать большинство компонентов треугольника Б—И, научился разбираться в законах, чтобы разговаривать с юристом и (или) бухгалтером. Я также знал разницу между формами организации бизнеса (S- и С-корпорациями, КОО, ТОО, полными товариществами) и когда какую из них следует использовать. Я довольно уверенно мог покупать и управляться с инвестициями в недвижимость. К 1994 году наши расходы были под контролем и, где только возможно, они осуществлялись как расходы бизнеса до уплаты налогов. Наш обычный подоходный налог был небольшим просто потому, что у нас не было работы в обычном смысле слова. Большая часть наших доходов имела форму пассивного и немного — портфельного дохода в основном от инвестиционных фондов. Еще какая-то часть дохода, поступала от инвестиций в бизнес других людей. Но в один прекрасный день, когда я изучал свой тетраэдр, мне вдруг стало совершенно очевидно, что одна из его вершин была явно слабой — она относилась к бумажным активам. Мой тетраэдр выглядел так:

В 1994 году я был доволен моими успехами. Мы с Ким были финансово свободными и могли себе позволить не работать всю оставшуюся жизнь, оградив себя от финансовых невзгод Однако было очевидно, что одна из вершин моего тетраэдра была слабее других. Моя финансовая империя выглядела несбалансированной. Я устроил себе отдых в горах с 1994 по 1995 годы, в течение которого много размышлял об усилении этой последней вершины — бумажных активов. Я должен был решить, действительно ли я хочу проделать всю работу, необходимую для ее усиления. В финансовом плане у меня было все в порядке, и, по моим представлениям, я не особенно не нуждался в бумажных активах, чтобы быть финансово обеспеченным. Я чувствовал себя хорошо с тем, что уже имел, и мог становиться все богаче и богаче и без бумажных активов. После года раздумий и колебаний я решил, что вершина бумажных активов в моем тетраэдре нуждается в усилении. Если бы я не сделал этого, то изменил бы самому себе. Эта мысль не давала мне покоя. Я также должен был решить, хочу ли я инвестировать извне, как это делает большинство людей, когда речь идет о покупке акций компаний. Другими словами, я должен был решить, хочу ли я быть покупающим акционером и инвестировать извне, или же я хочу научиться инвестировать изнутри. В обоих случаях мне предстояло многому научиться, приобрести новый опыт, почти что начинать все с начала. Попасть внутрь сделки с недвижимостью или малого бизнеса сравнительно легко. Именно поэтому я рекомендую тем, кто имеет серьезные намерения набраться опыта в овладении десятью рычагами управления инвестора, начать с небольших сделок в инвестиции этого типа. Но попасть внутрь компании до того, как она выйдет на открытый фондовый рынок, участвуя в распределении акций до IPO, — это совсем другое дело. Обычно право быть приглашенным инвестировать в компанию до ее открытого акционирования предоставляется лишь малой группе людей, так называемой элите, а я к ней не принадлежал, поскольку был еще недостаточно богат и не настолько сильно привык к своим деньгам. Кроме того, я происходил не из «правильной» семьи и не из «правильного» университета. У меня красная кровь, а не голубая; у меня не белая кожа; и в Гарварде нет никаких сведений о том, что я когда-либо подавал заявление в это престижное учебное заведение. Я должен был научиться тому, как войти в элиту, которую приглашают инвестировать в лучшие компании до того, как они выйдут на открытый фондовый рынок.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно