|

||

|

|

||

|

|

Онлайн книга - Инвестор за выходные. Руководство по созданию пассивного дохода | Автор книги - Семён Кибало

Cтраница 47

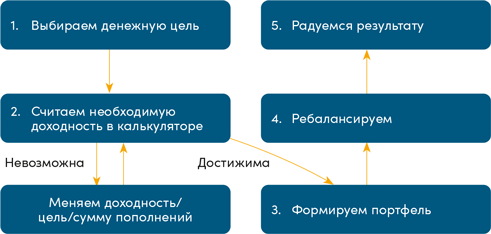

А это алгоритм составления вашего индивидуального инвестпортфеля.

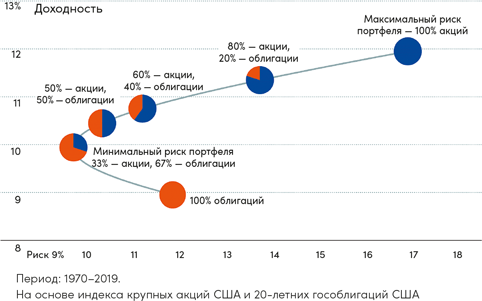

О ребалансировке я расскажу чуть позже. Конечно, таких сочетаний может быть куда больше. Какого-то стандарта нет. Одно из самых известных исследований по распределению активов еще в 1954 г. провел американский экономист Гарри Марковиц. Он впервые предложил измерять уровень риска для всего портфеля, а не только отдельных активов. После мучительных расчетов он доказал, что набор ценных бумаг в портфеле может быть описан кривой зависимости доходности и риска. Вот пример. Логика подсказывает, что 100 % облигаций в портфеле – это минимальные риск и доходность, а 100 % акций – максимальные доходность и риск. И если смешивать, то риск и доходность будут меняться в зависимости от того, чего больше, акций или облигаций. Вроде бы прямая зависимость. Оказалось, что нет! Если добавить к облигациям немного акций, риск уменьшится [48]! При этом доходность вырастет. Магия? Нет, это один из выводов «современной портфельной теории Марковица».

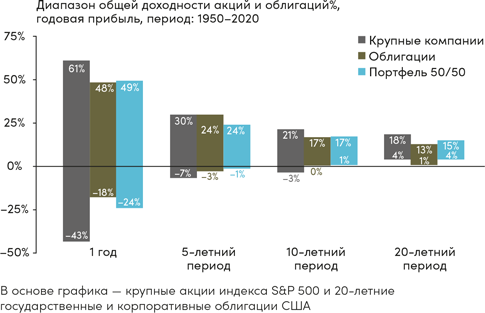

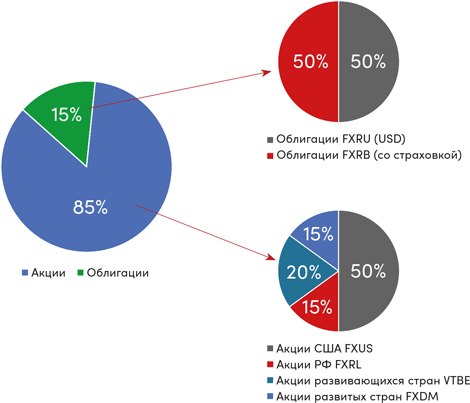

Что можно сделать прямо сейчас? 1. Определить свой риск-профиль, пройдя тест по QR-коду выше. 2. Открыть брокерский счет (как – подробно описано в главе «Кто такой брокер»). 3. Наполнить свой портфель активами в подходящей вашему риск-профилю пропорции. Только помните, что вам не нужно разбираться в отдельных облигациях и акциях. Используйте фонды! ● Меньше риск: облигации российских компаний в валюте (еврооблигации). ● Больше доходность: акции американских, китайских, российских компаний. Когда я говорю «меньше риск», то имею в виду глубину возможной «просадки». Портфель с облигациями и золотом не даст вашему инвестпортфелю сильно обесцениться во время кризиса. Приведу еще одну диаграмму [49]. На ней вы можете увидеть среднюю доходность трех портфелей на разных временных горизонтах: только с акциями, только с облигациями и содержащего акции и облигации 50/50.

Самые популярные «ленивые» портфели

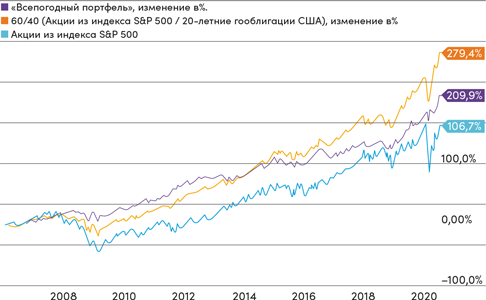

В прошлой главе я привел примеры портфелей с самыми распространенными пропорциями в зависимости от риск-профиля: консервативный, умеренный, агрессивный. Сейчас я бы хотел поделиться составами портфелей, которыми пользовались известные инвесторы. В заголовке каждого я укажу пропорцию между акциями, облигациями и золотом. Если золота в портфеле нет, то будет всего две цифры. Также во всех пунктах я приведу конкретные тикеры (буквенные коды) фондов, которыми авторы наполняли свой портфель. К сожалению, все эти фонды доступны только на американских биржах, а значит, купить их паи могут только квалифицированные инвесторы. Однако для наглядности я насколько возможно адаптировал эти портфели под фонды от FinEx, доступные любому инвестору на Московской бирже. 1. «Всепогодный портфель», 30/55/15 (Рэй Далио) Рэймонд Далио – американский финансист и миллиардер, основатель инвестиционной компании Bridgewater Associates, активы которой составляют больше $160 млрд. Автор популярной книги «Принципы» [50]. Как вы могли понять из названия, портфель Рэя является универсальным на все времена. В периоды экономического роста он растет вместе с рынком из-за наличия акций, а в периоды экономического спада не так «проседает» благодаря облигациям. Биржевые товары защищают портфель от инфляции. Такой портфель подойдет для тех, кто не гонится за высокой доходностью, предпочитая не испытывать стресс в кризисные времена. Рэй покупает в свой портфель паи фонда акций всего рынка США, фонд содержит акции более 3500 компаний (VTI). ● 30 % – VTI, весь рынок акций США (более 3500 компаний). ● 40 % – TLT, долгосрочные гособлигации США (на срок более 20 лет). ● 15 % – IEI, среднесрочные гособлигации США (на 3– 7 лет). ● 7,5 % – GLD, золото. ● 7,5 % – GSG, товары сферы энергетики (нефть, газ). С февраля 2006 г. «всепогодный портфель» имел среднегодовую доходность 8 %, что выше доходности S&P 500 за аналогичный период, но ниже доходности портфеля 60/40 (акции/облигации США).

В кризис 2020 г. «всепогодный портфель» показал меньшую «просадку», чем индекс S&P 500 и портфель 60/40.

На российских биржах не представлены фонды на энергоресурсы, нет фонда на широкий рынок акций США, также нет разделения фондов облигаций по срокам. Поэтому в адаптированной версии можно заменить нефть на золото, а гособлигации США – на еврооблигации российских компаний. Вот что получится: ● 30 % – FXUS, фонд американских акций. ● 55 % – FXRU, еврооблигации российских компаний. ● 15 % – FXGD, фонд на золото. Этот портфель отчасти похож на «вечные портфели» от Тинькофф Банка, в которых 50 % отводится облигациям, 25 % – золоту и только 25 % – акциям. «Вечные портфели» – достаточно консервативный вариант инвестирования для тех, кто в гонке за высокой прибылью предпочитает душевное спокойствие во время кризиса. Хотя компания всеми силами рекламирует эти «вечные портфели» как волшебную таблетку. Это, конечно, не так. Составлять инвестпортфель нужно сугубо индивидуально в соответствии с вашим риск-профилем. О нем я рассказывал в разделе «Суп из акций, облигаций и золота».

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно