|

||

|

|

||

|

|

Онлайн книга - Воспоминание о будущем | Автор книги - Михаил Хазин

Cтраница 87

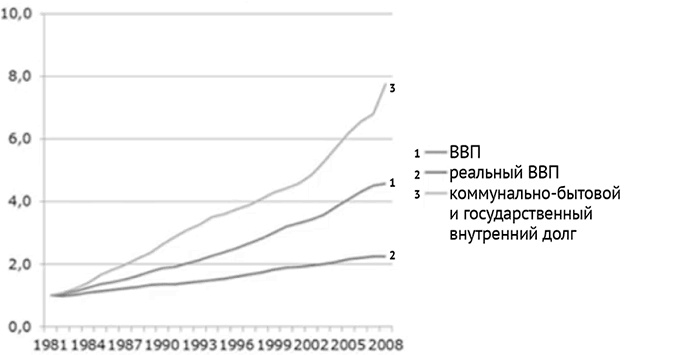

Рис. 41. ВВП и долг, индекс Если исходить из приведенной модели, то становится понятно, почему экономика США никак не может выйти на более или менее устойчивый рост: фактически она сегодня находится не в рецессии, соответствующей стабильному циклическому процессу, а в депрессии, вызванной наложением нескольких рецессий, соответствующих циклам с разным уровнем масштаба кредита. Или же спадом, соответствующим стационарному росту кредита, но с запредельно высоким объемом кредитования. И для того, чтобы вернуться к росту, необходимо очистить экономику как от избыточного объема кредита, так и от фиктивного (т. е. созданного не за счет естественного спроса, а за счет роста долга) ВВП, созданного в результате кредитного стимулирования. Отметим, что эта модель объясняет еще один важный эффект, а именно, почему денежные власти США не могут просто сменить вектор своей политики. Поскольку одна и та же конструкция (повышение общего объема кредита по отношению к ВВП) повторялась много раз, вернуться в исходное состояние просто невозможно: если открыть одну матрешку, в ней оказывается другая, точно такая же. Есть и еще один матрешечный эффект. Дело в том, что денежные власти и эксперты не видят начало очередного ПЭК-кризиса в связи с тем, что он начинается как очередной циклический кризис. Потом, когда начинается суперрецессия (недаром нынешний кризис получил в прессе название «Великая рецессия»), денежные власти что-то начинают понимать. И принимают меры. Меры эти двоякие. Во-первых, нужно показать, что рецессия закончилась, поскольку мэйнстримовская экономическая теория запрещает слишком длинные рецессии. И соответственно, меняются методики оценки ВВП, в результате чего одна длинная депрессия превращается в несколько, разделенных пусть небольшим, но все-таки ростом. Во-вторых, начинается стимулирование экономики за счет эмиссии. Это, кстати, дает дополнительную возможность для фальсификации статистики, поскольку эмиссия легализуется в экономике через рост долга, а его всегда можно представить активами. В результате ВВП все-таки удалось на короткое время перевести в рост (и о чудо! сразу же длинная депрессия стала двумя относительно короткими рецессиями!), а вот с доходами граждан фокус не получился, поскольку они сильно более консервативны и к тому моменту, когда эффект эмиссии начал на них сказываться, уже увеличилась инфляция (которая всегда идет с лагом относительно начала эмиссии). Что хорошо видно на уже приведенных картинках.

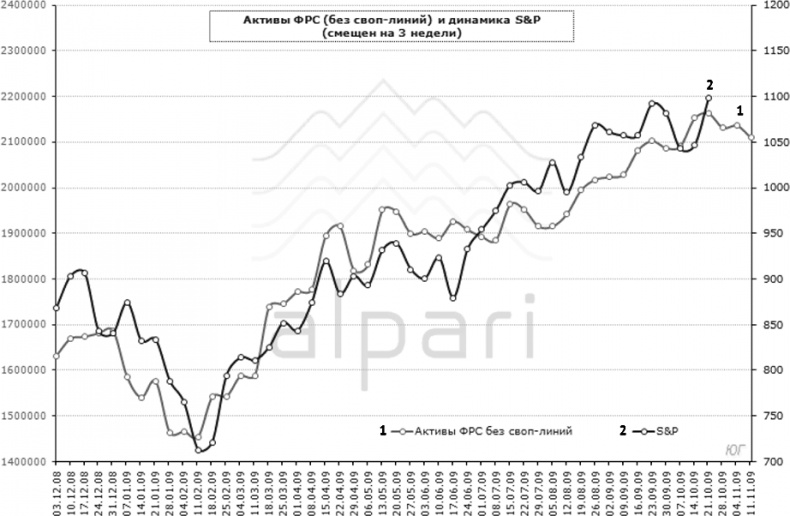

Рис. 42. Активы ФРС На всякий случай приведу еще одну картинку, которая показывает на одном графике динамику активов ФРС (т. е. фактически объемы эмиссии) и сдвинутый на три недели (тот самый лаг, но не в приложении к инфляции, там он выше, а к фондовому рынку) график широкого фондового индекса S&P500. На нем невооруженным глазом видна корреляция, которая показывает, что эмиссия непосредственно стимулирует финансовые рынки. Со всеми вытекающими последствиями. Но вернемся к матрешке. То, что денежные власти начинают эмиссию, говорит о том, что они уже понимают, что дело идет не о банальной рецессии. И вспоминают 30-е годы прошлого века (по общепринятому сегодня мнению, тогда нужно было проводить эмиссию, хотя это не было сделано), 70-е годы (когда эмиссия помогла, хотя без «рейганомики», т. е. изменения модели кредитования домохозяйств она была малоэффективна) и первые (до 2014) годы после начала кризиса 2008 г. Беда состоит в том, что тут-то и появляется третья матрешка. А именно, свой вклад начинает вносить то обстоятельство, что сейчас идет не просто ПЭК-кризис, а последний ПЭК-кризис (в нынешней истории капитализма)! Поскольку рынки на сегодня глобальные, то нет никаких объективных возможностей совершить новый рывок с дальнейшим углублением разделения труда. Более того, «рейганомика» привела к тому, что даже тот потенциал, который существовал, был существенно превышен, совокупный частный спрос намного превышает возможности воспроизводственного комплекса мировой экономики. В конце книги я напишу о том, какие могут быть перспективы выхода из нынешнего кризиса («последнего кризиса капитализма»), теоретически мы можем попытаться повторить историю человечества последних 100 лет. Но суть экономических проблем капитализма от этого никуда не денется. И уж точно нам в любом случае придется пройти через жесточайший кризис, и он навсегда закроет для большинства людей возможности жить на том уровне, к которому они привыкли за последние десятилетия. Добавим, кстати, что точка бифуркации, о которой шла речь в конце предыдущей главы, в рамках приведенной модели определяется тем моментом, когда в момент слома тенденции с роста на спад принимается политическое решение о выходе масштаба кредитования (т. е. эмиссии) на следующий уровень. И здесь, как и в истории с принятием стратегии по политике распада СССР, решение принимается на элитном уровне, чисто политически, экономические факторы тут играют абсолютно второстепенную роль. Глава 22

Кризисы падения эффективности капитала. Кризис четвертый Предыдущие три главы показали и те проблемы, которые возникают во время ПЭК-кризиса, и то, как можно эти проблемы промоделировать, и то, что проблемы эти были видны уже за 10 лет до, собственно, начала самого кризиса (в 2008 г.). И вот здесь возникает один достаточно интересный вопрос: а можно ли считать, что в 2008 г. начался именно четвертый ПЭК-кризис, может быть, это просто продолжение кризиса 70-х годов, который был приостановлен за счет политики «рейганомики»? Разумеется, ответить на него можно по-разному, в зависимости от того, какая методологическая схема будет выбрана. Но мое личное мнение состоит в том, что третий кризис все-таки закончился в 1988-1991 гг., когда Американская технологическая зона существенно расширила свои рынки за счет разрушения Советской технологической зоны. Описанная выше коллизия между подходами Буша-старшего и Клинтона показывает, что теоретически Американская технологическая зона, если бы она закрыла долги, созданные в процессе «рейганомики» за счет новых активов, могла бы войти в стадию нормального развития. Этого не было сделано, но причины этого носили не экономический, а проектный, элитный характер. Долги никто не ликвидировал, но теоретически такая возможность была, что и позволяет мне сегодня говорить о том, что нынешний кризис все-таки новый, четвертый, а не продолжение третьего. Как понятно из вышесказанного, кризис начался в тот самый момент (осень 2008 г.), когда стало невозможно за счет снижения ставки рефинансировать накопившийся долг с поддержкой растущего потребления. И в этот момент ситуацию опять спасла ФРС – и вновь через эмиссию. ФРС США напечатала до середины 2014 г. 2,5 трлн долларов (что примерно в три раза превысило денежную базу на момент начала кризиса, которая в сентябре 2008 г. составляла 0,8 трлн долларов). Но возникают два взаимосвязанных вопроса: почему эта эмиссия не вызвала инфляцию и почему, если она так эффективно работала по поддержанию экономики, ее все-таки в 2014 г. прекратили? |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно