|

||

|

|

||

|

|

Онлайн книга - Уоррен Баффетт. Танцуя к богатству! | Автор книги - Кэрол Дж. Лумис

Cтраница 69

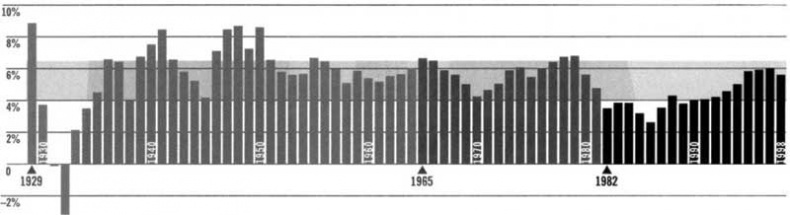

Прибыль корпорации после уплаты налогов, проценты от ВВП

График, как вы увидите, начинается с 1929 года. Я очень люблю 1929 год, так как тогда началась моя история. Мой отец занимался продажей акций на тот момент и после того, как произошел обвал рынка осенью, боялся звонить кому-нибудь – всем тем людям, которые прогорели. Так что днем он просто оставался дома. И тогда еще не было телевидения. Так что… Меня зачали примерно 30 ноября 1929 года (и родился я через девять месяцев, 30 августа 1930 года), и всегда буду тепло относиться к тому времени обвала рынка. Как вы видите, корпоративные доходы, как процент от ВВП, взлетели в 1929 году – и потом сильно просели. Левая сторона графика на самом деле полна отклонений от стандарта: не только депрессия, но также и изменения доходов в годы войны – сдерживаемые налогом на сверхприбыль, – и еще одно понижение после войны. Но в 1951 году процент стал довольно постоянным и находился в промежутке от 4 % до 6,5 %. К 1981 году дело опять шло к обвалу, и в 1982 году доходы упали до 3,5 %. Так что на тот момент перед инвесторами стояло два огромных минуса: доходы были ниже среднего, а процентные ставки – высоченными. И, как это обычно бывает, инвесторы ожидали от будущего того же, что видели сейчас. Это их постоянная привычка: смотреть в зеркало заднего вида вместо того, чтобы смотреть через лобовое стекло. Картина, которую они наблюдали, глядя назад, заставляла сильно разочароваться в своей стране. Они ожидали высоких процентных ставок, они ожидали низких доходов и, таким образом, оценивали Доу на уровне 17-летней давности, даже несмотря на то, что ВВП увеличился почти в четыре раза. А теперь посмотрим, что произошло за семнадцать лет начиная с 1982 года? Чего не произошло – это достойного роста ВВП: за этот второй 17-летний период ВВП увеличился менее чем в три раза. Но процентные ставки начали снижаться, и после того как эффект Волкера сгладился, доходы начали расти – не постоянно, но тем не менее с реальной силой. Вы увидите тенденцию дохода в графике, который показывает, что к концу 1990-х доходы после уплаты налогов как процент ВВП приближались к 6 %, что находится в верхней части определения «нормальной обстановки». К концу 1998 года долгосрочные правительственные процентные ставки снизились до 5 %. Эти коренные изменения в двух основных показателях, которые имеют самое большое значение для инвесторов, объясняют большую часть, хотя и не все, увеличения цены акций более чем в десять раз – индекс Доу – Джонса увеличился с 875 до 9181 пункта – за этот 17-летний период. Тут также, конечно, имела влияние и психология рынка. Как только спекулятивный рынок набирает обороты и возникает точка, когда все получили прибыль вне зависимости от того, по какой системе он или она торговали, толпа начинает вступать в игру не из-за процентных ставок или доходности, а просто из-за того, что кажется ошибкой не покупать акции. В целом из-за этого к тем фундаментальным факторам, которые управляют рынком, добавляется фактор «я не могу пропустить эту вечеринку». Как собаки Павлова, эти инвесторы учатся, что, когда звенит звоночек – в данном случае когда открывается в 9.30 Нью-Йоркская биржа, – их кормят. Это происходит каждый день, и они убеждаются, что Бог существует и хочет, чтобы они разбогатели. Сегодня, сосредоточившись на прошлом пути, по которому они уже прошли, инвесторы ожидают безоблачное будущее. Опрос, проведенный Paine Webber и Gallup Organization и опубликованный в июле, показывает, что самые неопытные инвесторы – те, кто занимался инвестированием менее пяти лет – ожидают ежегодного дохода в следующие десять лет в 22,6 %. Даже те, кто инвестирует более двадцати лет, ожидают 12,9 %. Теперь я бы хотел поспорить с этим – мы не сможем даже приблизиться к этим 12,9 %, – и привести аргументы, рассмотрев ключевые определяющие ценность факторы. Сегодня, если инвестор хочет достичь приличных доходов на рынке за десять, семнадцать или двадцать лет, одна или более из трех вещей должны случиться. Я пока оставлю разговоры о последней из них, но вот две первых: 1. Процентная ставка должна уменьшиться. Если правительственная процентная ставка, которая сейчас находится на уровне примерно 6 %, упадет до уровня в 3 %, только этот фактор может повлиять на увеличение цены обычных акций в два раза. Кстати, если вы думаете, что процентные ставки действительно снизятся – или упадут до 1 %, как это произошло в Японии, – вам стоит посмотреть туда, где вы действительно можете сорвать куш: опцион на облигации. 2. Корпоративная доходность по сравнению с ВВП должна увеличиться. Знаете, мне как-то сказали, что в Нью-Йорке больше юристов, чем людей. Я думаю, тот же человек скажет, что прибыль станет больше, чем ВВП. Если вы ожидаете, что растущее слагаемое может стать больше итоговой суммы, то определенно столкнетесь с некоторыми математическими проблемами. По моему мнению, нужно быть невероятно оптимистичным человеком, чтобы верить, что корпоративный доход как процент от ВВП может в любой постоянный период держаться выше 6 %. Фактор, который будет удерживать соотношение на этой отметке, – это конкуренция, которая цветет и пахнет. Кроме того, есть некоторые законы общественного порядка: если корпоративные инвесторы в общей массе собираются забирать постоянно растущую порцию американского экономического пирога, другой группе придется довольствоваться меньшей порцией. Это, вполне понятно, поднимет политические проблемы – и, по моему мнению, большие изменения в разделении этого пирога вряд ли произойдут. Итак, к чему же эти логичные выводы нас приводят? Давайте предположим, что ВВП растет в среднем на 5 % в год, – 3 % – реальный рост, что, в общем-то, очень неплохо, плюс 2 % инфляции. Если ВВП вырастет на 5 % и никакой помощи от процентной ставки вы не получите, в целом ценность собственного капитала не сильно вырастет. Да, можно будет немного добавить прибыли от дивидендов. Но учитывая, какие сейчас продаются акции, важность дивидендов в общей доходности гораздо меньше, чем она была раньше. Инвесторы также не могут ожидать дополнительных заработков потому, что компании в последнее время увеличивают заработок на акцию тем, что скупают собственные акции. Проблема в том, что компании также скоро начнут выпускать новые акции одновременно через первоначальные предложения и вечно здравствующие биржевые опционы. «Баффетт резко меняет свои планы и впервые говорит, что, вероятно, начнет жертвовать свое состояние до смерти». Возвращаясь к своему постулату о росте ВВП на 5 %, напоминаю, что это ограничивающий фактор в доходе, который вы получите: нельзя ожидать постоянного ежегодного прироста капитала 12 %, еще меньше можно ожидать прироста 22 %, в оценке американского бизнеса, если его прибыльность будет расти только на 5 %. Неизбежный факт: ценность актива, какой бы он ни был, не может в долгосрочной перспективе расти быстрее, чем растет доходность от него. Теперь, может быть, вы захотите оспорить второй аспект. Справедливо. Предоставьте мне свои предположения. Если вы думаете, что американская публика будет зарабатывать 12 % в год на акциях, придется предположить, например: «Это произойдет потому, что я ожидаю роста ВВП на 10 % в год, добавления процента к дивидендам и постоянного уровня процентной ставки». Или вам нужно будет переставить эти ключевые факторы в другой последовательности. По взмаху волшебной палочки это не произойдет. |

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно