|

||

|

|

||

|

|

Онлайн книга - Девушка с деньгами | Автор книги - Анастасия Веселко

Cтраница 20

Не слышала я историй, как кто-то купил квартиру, начал сдавать ее и стал миллионером. Или как кто-то затеял бизнес, а через месяц продал его за бешеные тысячи. Мы знаем, что так не бывает. Чтобы купить квартиру, нужно сначала найти миллионы, и только потом она будет приносить регулярный доход. На добыче золота состояния делали во времена золотой лихорадки, а в бизнес потребуется вложить годы труда и нервов. Но в инвестиции многие идут с надеждой удачно вложиться в новый Google или Amazon, сорвать куш и никогда больше не работать. Так думают 90 % участников рынка – и все они оказываются в минусе. Еще раз: 9 человек из 10 теряют деньги на фондовом рынке. Чтобы не оказаться в их числе, читаем эту главу внимательно. РЕАЛЬНОСТЬ Последовательные регулярные вложения, управление рисками и дисциплина сделают свое дело – вы получите свой капитал. Некоторые из вас сейчас подумали: «Ну вот, раз миллионы недостижимы, зачем тогда за это браться?» Я представляю некую среднестатистическую бабушку. Если бы она позаботилась заранее и сколотила состояние миллионов в пять рублей (для этого надо вкладывать по 3500 рублей ежемесячно в течение 30 лет под 8 % годовых), сейчас она получала бы примерно 400 тысяч пассивного дохода в год. Да, это не вилла в Италии. Но это возможность ходить к хорошим врачам, лечить нервы в неплохом санатории и кататься к внукам на такси. Все же лучше, чем ничего. 5 миллионов тоже не мало, но за всю-то жизнь можно это реализовать. Что можно успеть за 30 лет: ● 3000 рублей ежемесячно под 8 % = 4 471 078 рублей. ● 5000 рублей ежемеcячно под 8 % = 7 451 797 рублей. ● 10 000 рублей ежемеcячно под 8 % = 14 903 594 рублей. Так что даже с небольшими суммами стоит начинать инвестировать – лишними эти деньги не будут точно! А чтобы достичь успеха и не потерять вложения, разберем главные принципы и ошибки инвестирования. Как надо

«Получила первые дивиденды и купоны по облигациям. Это копейки, но это так здорово! Год назад я даже представить себе не могла. Самое главное, что я поняла, – это реально работает!» Инвестировать вдолгую

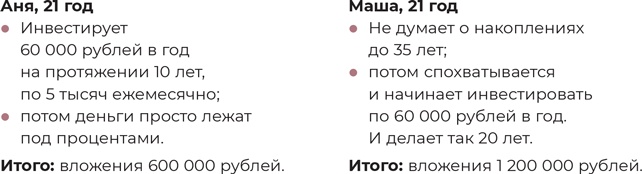

Время – ваш лучший друг. Деньги способны размножаться. Вы «сеете» (инвестируете) первое поколение денег, а потом они приносят все новые и новые урожаи. Интуитивно понятно, что на размножение потребуется время. И время важнее суммы. Сравним две истории.

Как думаете, кто лучше устроится на пенсии? К 55 годам на счету у Ани будет 4,6 миллиона, а у Маши – 2,6 миллиона. Почувствуйте разницу! Аня заработала на 80 % больше, хотя вложила в два раза меньше. Как же так вышло? Время увеличивает эффективность вложений. Если полученные проценты дохода вы не тратите, а снова инвестируете, то начинают работать сложные проценты.

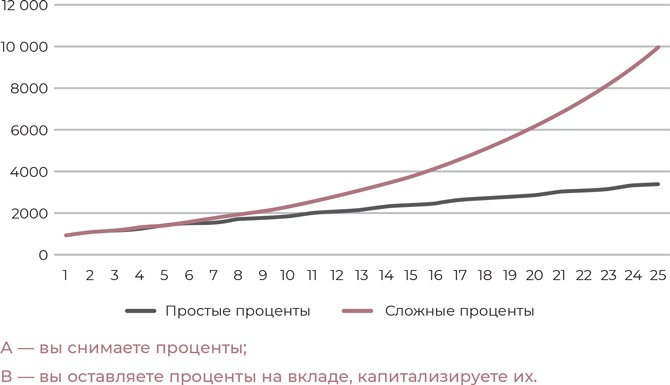

Сложные проценты – как это работает ● Вы вложили 100 рублей под 10 % годовых. ● Через год у вас уже 110 рублей (100 ваших и 10 набежали процентами). ● Если проценты не тратить, а тоже вложить, то на второй год у вас будет 121 рубль (100 ваших, 21 процентами). Вот так это будет выглядеть в перспективе 20 лет. Как видите, со временем эффект сложного процента становится все более заметным.

Деньги Ани успели как следует поработать. А 14 лет, упущенные Машей, вылились в заметные потери. Так работает сложный процент. Поэтому, если вы молоды, начинайте инвестировать, пусть время сделает свою часть работы. Если не молоды, тем более начинайте, тянуть уже некогда. Помните золотое правило «Риск равен доходности»

Можно запомнить только его, и вы всегда сможете отличить надежное вложение от рискованного, а разумный риск – от финансовой пирамиды. Чем выше потенциальная доходность, тем выше потенциальный риск. Высокий процент – это премия за риск. Как говорится, «кто не рискует, тот не пьет шампанского». И наоборот: деньги, вложенные надежно, будут давать невысокую доходность. Вспомним банковские вклады – они достаточно надежны, но процент небольшой. Не бывает, увы, чтобы надежное вложение приносило высокие проценты. И если вам такое обещают, значит, нагло врут. Финансовые пирамиды действуют именно так: гарантируют космические прибыли – 600 % годовых, собирают первые миллионы с доверчивых и жадных инвесторов, а потом исчезают в офшорных далях. Подумайте, если бы 600 % были правдой, стал бы кто-то заниматься бизнесом, строить дома, выращивать брокколи, производить iPhone и автомобили? Как только вы видите доходность заметно выше ключевой ставки Центробанка, вам автоматически должно быть ясно, что риски здесь тоже высоки, есть шанс потерять деньги.

ПРАВИЛО 72 Есть такой математический лайфхак, чтобы быстро прикинуть в уме, когда удвоится ваш капитал при определенной процентной ставке. Вдруг вас это заинтересует. Разделите 72 на годовую процентную ставку. Например: ● если вкладывать деньги на депозит под 6 % – это целых 12 лет ждать удвоения (72: 6 = 12); ● если инвестировать в облигации под 8 % – уже лучше, капитал удвоится через 9 лет (72: 8 = 9); ● если покупать акции с прогнозом 12 % годовых – уже через 6 лет (72: 12 = 6)! Этот расчет работает в том случае, если проценты вы реинвестируете, а не тратите. Для максимально амбициозных есть еще «правило 114» – аналогичным образом рассчитывается срок утроения капитала. Диверсифицируйте вложения

Универсальный жизненный принцип «Не клади все яйца в одну корзину» работает и в инвестициях. Не надо держать все сбережения в одном банке и в одной валюте! Если половину сбережений вы храните в валюте, то при падении курса рубля потери будут не такими значительными. Не стоит инвестировать в акции одной компании или одного сектора. Скажем, купили вы акции нефтяных компаний – уравновесьте их акциями компаний из IT-сектора. Есть даже такой термин «наивная диверсификация» – когда инвестор думает, что его портфель достаточно диверсифицирован, потому что у него целых 10 компаний в портфеле. Вот только все компании из одного сектора. При кризисе в индустрии инвестор рискует потерять по всем фронтам.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно