|

||

|

|

||

|

|

Онлайн книга - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно | Автор книги - Александр Силаев

Cтраница 50

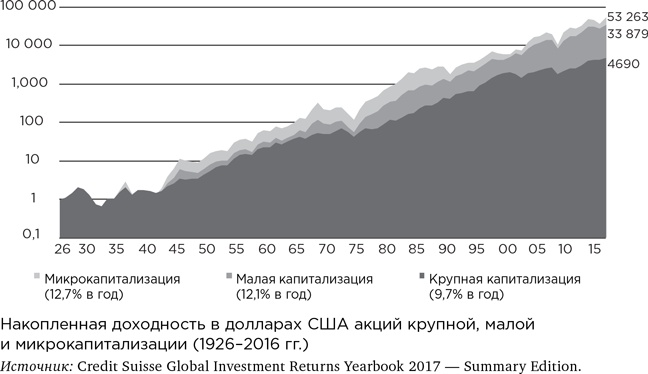

Именно этим объясняется факт, почему наивный портфель, где всех акций поровну, имеет чуть лучшие шансы, чем индекс, где акции те же, но взвешенные по капитализации. В случае наивного портфеля больше удельный вес компаний средней и малой капитализации. Самому большому тяжелее расти. Логичнее ставить на рост саженца, нежели старого дерева, хотя оно и больше: дерево уже выросло. Хотя бы поэтому, ставя на индексное инвестирование, не стоит делать фетиша из того, чтобы скопировать индекс «максимально точно». Скопируйте его максимально неточно и получите за свою ошибку премию в 1–2 % годовых. Но будем осторожны. Принцип «чем меньше, тем лучше» опасно линейно экстраполировать. Например, лучше избегать акций третьего эшелона. Не будем забывать, что «акции малой капитализации» с графика выше — это все-таки ликвиды, входящие в национальный индекс либо на подступах к нему. Эти компании стоят миллиарды, сделки по ним совершаются каждый день. Совсем малая капитализация компании — большой риск. Почему? Давайте рассмотрим абсурдную, но метафорически полезную историю. Допустим, в вашем городе есть ресторанчик. Допустим (так не бывает, но мы сказали «допустим»), это по форме ОАО и его акции вы можете купить. Вы знаете, что ресторанчик — весьма прибыльный. Прибыль там, например, 3 млн рублей в год. Владелец предлагает вам купить у него 10 % ресторана за миллион. Вы быстро считаете и думаете, что сейчас поместите деньги под 30 % доходности. По рукам. Через год вам хочется потрогать свою прибыль. Вы слышали, что бывают дивиденды. Но владелец говорит: «Нет, дивидендов не будет. Мы инвестируем все в развитие. Давай на следующий год». Черт с ним, думаете вы и приходите через год, но история повторяется. Вы топаете ногой и кричите: «Где мои дивиденды?!» Да ладно, успокаивают вас, нет уже никакой прибыли. При этом в денежных потоках ничего не изменилось, клиент идет, выручка растет, издержки те же. Но выясняется, что решено повысить фонд оплаты труда: владелец нанял свою жену советником по глобальному потеплению и геополитике, ее зарплата — половина всей прибыли. Вторая половина ушла по контракту дизайнерской фирме, расставившей столики по фэншую. Фирма принадлежит другу детства основного акционера. Вы все понимаете. Но, возможно, акции можно продать! Ресторан же никуда не делся. И выручка растет. И клиент знает и любит место. Но никто почему-то не хочет купить ваш пакет акций за два миллиона, чтобы вы вышли с прибылью. И за миллион не хочет. Не нужен и все. Предположим, что в вашем городке есть даже биржа (все гипотетическое, напоминаю), где пара нищих котирует фьючерс на стеклотару. Вы видите, что раз в месяц там продают или покупают одну-две акции ресторанчика. Год назад акция шла по цене бутылки коньяка, сейчас упала и вышла, как сказали бы специалисты по теханализу, на уровень поддержки, равный цене дешевой бутылки водки. Если вы начнете продавать по рынку, вы обрушите цену! Пробьете линию поддержки и быстро выйдете на уровень пива. На этом этапе приходит понимание, что такое неликвид. Единственное, что вам предложат за ваш пакет, — обмен по бартеру: корову и б/у мопед. Владелец коровы, вероятно, все еще верит в дивидендную политику предприятия, но не переоценивает ее перспективы. Тут к вам приходит владелец дизайнерской фирмы, той, которая ставит столики по фэншую. Вы его, конечно, ненавидите. А он хочет вам помочь. Так и быть, говорит, возьму ваш пакет за 500 000. У вас выбор: либо сидеть до смерти с бумажкой, либо взять коровой с мопедом, либо полмиллиона. Что делать, выбираем меньшее зло. Остаемся с убытком 50 % и опытом инвестиций в акции пятого эшелона. На деле акций пятого эшелона не существует, но во втором часто случаются похожие истории. Каким образом могут вернуться деньги, вложенные в акцию? Двумя путями: либо через дивиденд, либо через продажу по более высокой цене. Третьего не дано. Теперь представьте — неликвид. Не ресторанчик, конечно, но заводик в далекой провинции. Прибыль есть. Но зачем основному акционеру отдавать ее кому-то через дивиденд? Всегда же проще вывести ее через друга детства и расстановку столиков по фэншую. Ну не столиков — станков. И не по фэншую, быть может. Но принцип понятен. Что мешает проделать то же самое с дивидендами голубых фишек? Теоретически — ничего. Практически — много чего. Если дивидендная история уже есть, она дорогого стоит. Капитализация таких компаний рыночная. Она стоит столько, сколько за нее дают, владелец всегда играет на повышение котировок, это правила игры. Конечно, можно зажать 5 % на дивидендах за прошлый год и смотреть, как котировки обвалятся на 25 %. Мажоритарий не святой и не влюблен в миноритариев. Но он умеет считать, и если цифра потерь ожидаемо больше, чем цифра навара, все будет хорошо. Далее, в нормальных компаниях — нормальный аудит. В том смысле, что нанять жену советником по геополитике не получится. И вообще, вывести несколько миллиардов долларов сложнее, чем несколько миллионов рублей. И если мажоритарию нужно вывести денег (например, чтобы купить себе новый замок во Франции), возможно, это проще сделать через общую кассу на общих основаниях со всеми — через дивиденды. Когда мы сказали «компания стоит столько, сколько за нее дают», то подошли ко второму пункту возврата на инвестиции. Акции могут просто подорожать. Но почему они дорожают? Потому что на всякого олигарха А, владеющего компанией, всегда найдется олигарх Б, который готов ее купить по сходной цене. Вопрос, какая именно цена покажется ему сходной, но потенциальный маркетмейкер на любую сумму в таких бумагах есть всегда. Наличие потенциального глобального маркетмейкера делает осмысленным наличие актуальных локальных маркетмейкеров — фондов, поддерживающих ликвидность в биржевом стакане. Если дела у компании идут хорошо, они будут драйвить цену и вы можете смело на них положиться. Но надо понимать правила. Ликвидность создается положительной обратной связью: фонды покупают акцию потому, что ее можно продать. Если непонятно, кому продать потом, — непонятно, кто ее купит сейчас. Если непонятно, кому продать бумаг на миллиард, в биржевом стакане не будет заявок даже на миллион. Пусть у заводика дела идут отлично, но если нет перспектив быстрой и успешной перепродажи его бумаг, крупные игроки не войдут в игру. Нет крупных игроков — нет драйва цены. Игра на перепродажу буксует. Мы не говорим, что перепродать не получится. Возможно, получится, и в разы дороже, чем купили. Но элемент случайности здесь будет куда больше. На хорошую акцию еще нужно найти хорошего покупателя. А если компания крупная, будет достаточно всего лишь хорошей акции. Одно условие лучше, нежели два, не так ли? Если сказанного мало, добавим. Чем меньше компания, тем меньше устойчивость. Растет волатильность (это пережить можно), растет вероятность краха (а вот это можно не пережить). Есть такое выражение: «Слишком большой, чтобы упасть». Точнее, сказать, большое может упасть, но ему подстелют соломку.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно