|

||

|

|

||

|

|

Онлайн книга - Десять главных правил для начинающего инвестора | Автор книги - Бертон Малкиел

Cтраница 31

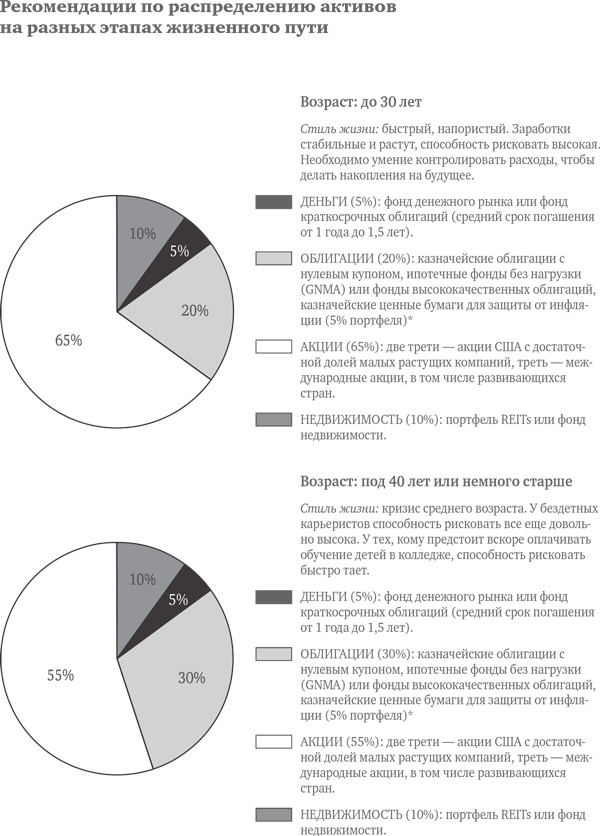

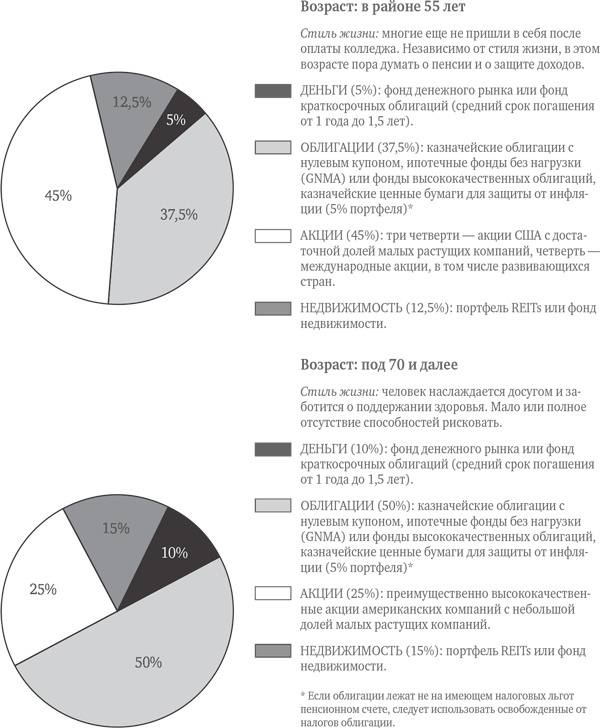

Распределение активов в зависимости от возраста

Ниже я даю рекомендации по распределению активов на разных этапах жизненного пути. Эти рекомендации появились в последнем издании более полной книги «Блуждания по Уолл-стрит». В Талмуде рабби Исаак говорит, что человеку всегда следует делить свое богатство на три части: треть вкладывать в землю, треть – в товар (бизнес) и треть держать под рукой (в ликвидной форме). Вряд ли можно счесть такое распределение активов неразумным, но у нас есть возможность улучшить этот древний совет, потому что мы располагаем более совершенными инструментами и более тонким пониманием обстоятельств, от которых зависит распределение активов у разных людей. Общие принципы управления активами были сформулированы в правиле V.

Инвесторам, не достигшим 30 лет, рекомендован очень агрессивный инвестиционный портфель. В этом возрасте у вас предостаточно времени для путешествия по вершинам и низинам инвестиционного цикла, а впереди долгий трудовой путь с его доходами. С возрастом инвесторы начинают сокращать рискованные вложения и наращивать долю облигаций и акций, приносящих щедрые дивиденды, таких как REITs. К 55 годам инвесторам следует задуматься о выходе на пенсию и о трансформации портфеля таким образом, чтобы он приносил доход. Возрастает доля облигаций, а в портфеле акций увеличивается доля ипотечных бумаг. В пенсионные годы три четверти портфеля должно приходиться на инструменты денежного рынка, облигации и недвижимость, т. е. на то, что приносит регулярный доход. Тем не менее, даже когда возраст далеко за шестьдесят, 25 % портфеля должны составлять обыкновенные акции, а 15 % – акции инвестиционных трастов недвижимости (REITs), чтобы рост дохода компенсировал инфляцию. Не забывайте, я исхожу из того, что большую часть ценных бумаг вы приобретаете через пенсионные планы, дающие налоговые льготы. Все ваши облигации должны приобретаться через такие планы. Все облигации, покупаемые за пределами пенсионных планов, должны быть предпочтительно безналоговыми. Вы вполне можете корректировать рекомендованные мною пропорции в соответствии с собственным темпераментом. Даже если вы молоды, имеете постоянную работу и, следовательно, высокую способность рисковать, акции могут оказаться для вас не очень подходящим инструментом, если вы не любите риск. Если вы плохо переносите неизбежные подъемы и падения фондового рынка, последуйте совету Дж. П. Моргана – продавайте до тех пор, пока не будете спокойно спать. Правило X

Не будьте своим злейшим врагом: не превращайтесь в тупого подражателя Совы вроде меня часто смотрят по ночам всякие телевизионные шоу. Одним из самых забавных мне кажется шоу Дейвида Леттермана «Дурацкие штучки», в котором владельцы домашних животных заставляют своих питомцев смешить окружающих. К несчастью, инвесторы нередко действуют так же, как животные и их хозяева из этого шоу, – и в этом нет ничего забавного. Они ведут себя чрезмерно самоуверенно, следуют за толпой, тешатся иллюзией контроля и отказываются признавать ошибки. Животные по сравнению с такими инвесторами просто гении. Психологи сравнительно недавно начали изучение тех аспектов человеческого поведения, которые влияют на принятие финансовых решений. Мой коллега по Принстонскому университету Дэниел Канеман, получил в 2002 г. Нобелевскую премию за работу, которая стала прологом в новую область поведенческих финансов. Вкратце смысл его работы таков: в сфере инвестирования мы зачастую являемся своими злейшими врагами. Как говорит один комический персонаж: «Мы нашли врага, и этим врагом оказались мы сами». Понимание того, насколько мы зависим от собственной психологии, может помочь нам избежать нелепых иллюзий, способных разрушить нашу финансовую безопасность. Это последнее правило выделяет основные поведенческие стереотипы, которые необходимо знать, если вы хотите избежать распространенных инвестиционных ошибок. У игроков в покер есть такая поговорка: если вы сели за стол и не можете определить простака, встаньте и уйдите, потому что вы и есть тот самый простак. Понимание психологии инвестора поможет вам избежать участи козла отпущения. Чрезмерная самоуверенность

Когда психологи задают большой группе студентов вопрос, считают ли они себя более опытными автомобилистами, чем другие в их группе, 90 % обычно отвечают, что они лучше других водят машину. То же самое происходит с частными инвесторами, которые в подавляющем большинстве уверены, что способны выбрать наилучшие акции или взаимные фонды. Эти люди слишком часто путают умение и везение. Это все тот же самый эффект озера Уобигон, где все дети умнее среднего. Инвесторы, особенно профессиональные, убеждены, что они лучше информированы и более искусны, чем все остальные. Профессиональные инвесторы поведают вам, что способны выбрать акции, которые переиграют рынок, и чаще всего они сами этому верят. Но все инвесторы не могут быть лучшего среднего. Высокие управленческие и транзакционные расходы, сопутствующие чрезмерно активной торговле, поглощают все возможности превзойти средний уровень. На самом деле вследствие этих расходов результаты, получаемые большинством инвесторов, существенно ниже средних. Чарльз Эллис, много лет занимавшийся анализом фондовых рынков, автор блестящей книги «Как выиграть в игре неудачников», отмечает, что в любительском теннисе большинство очков приносит не собственное мастерство, а ошибки соперника. То же самое и в инвестициях. Эллис доказывает, что большинство инвесторов проигрывают из-за неправильной стратегии, а не потому, что принимают рекомендуемый мною подход пассивного инвестирования в индексы. Именно в силу поведения инвесторов фондовый рынок обращается в игру неудачников. Как легко было верить в свою инвестиционную гениальность в начале 2000 г., когда технологические акции непрерывно поднимались. Как легко было тогда убедить себя, что надежная стратегия успеха – это поиск взаимного фонда с наилучшими результатами в прошлом периоде. А для тех немногих, которые в период рыночного бума бросили работу, чтобы заняться спекуляциями, каким наслаждением было купить акции в 10 утра, а в полдень обнаружить, что они поднялись на 10 %. Все эти стратегии привели к краху. Спекулянты, часто меняющие акции, неизменно зарабатывают меньше, чем целенаправленные инвесторы, которые покупают и держат. Терранс Один, один из ведущих исследователей в области поведенческих финансов, рекомендует женатым мужчинам, решившим заняться торговлей на фондовом рынке, советоваться с женой. Дело в том, что, по данным психологов, женщины меньше мужчин склонны к чрезмерной самоуверенности.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно