|

||

|

|

||

|

|

Онлайн книга - Краткая история денег, или Все, что нужно знать о биткоине | Автор книги - Аммус Сейфедин

Cтраница 28

Результат 46-летнего эксперимента со свободно плавающими национальными валютами подтверждает этот вывод. В развитых странах постоянно снижается процент накоплений, тогда как индивидуальные, муниципальные и государственные долги достигли немыслимых в прошлом размеров.

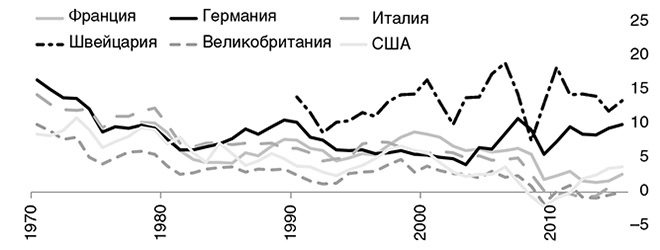

Рис. 12. Уровень накоплений в ведущих экономиках мира в %, 1970–2016 гг. [67] Только Швейцария, которая сохраняла золотой стандарт до 1934 года и поддерживала свою валюту значительным золотым запасом вплоть до начала 1990-х, по-прежнему показывает высокий процент накоплений, оставаясь последним бастионом западной цивилизации с низким временным предпочтением и двузначным процентом накоплений, тогда как остальные страны Запада опустились до однозначных показателей, а то и ушли в минус. Средний процент накоплений в семи крупнейших экономиках мира [68] составлял 12,66 процента в 1970 году, но к 2015-му снизился до 3,39 процента, то есть упал почти на три четверти. В то время как процент накопления в западном мире стремительно падает, закредитованность стабильно растет. Средняя семья в любой стране Запада закредитована более чем на 100 процентов своего годового дохода, тогда как полное долговое бремя граждан и государства во много раз превышает ВВП, со всеми вытекающими последствиями. Подобные цифры считаются нормальными в рамках кейнсианской школы, которая убеждает, что кредитование развивает экономику, а накопление ведет к рецессии. Одно из самых бредовых и опасных порождений кейнсианской мысли — это утверждение о том, что «государственный долг не страшен, поскольку мы должны эти деньги самим себе». Только самый жадный и недалекий ученик Кейнса может не понимать, что эти «мы» — не однородная людская масса, а несколько разных поколений, а точнее, нынешнее поколение, которое бездумно потребляет за счет будущих поколений. Что еще хуже, за этой фразой обыкновенно следует эмоциональный шантаж в духе «мы обделим себя, если не станем брать кредиты и инвестировать эти деньги в будущее». Многие экономисты делают вид, будто мысль о том, что при высоком уровне расходов долг может нарастать до бесконечности, а от накоплений можно отказаться, — величайшее открытие современности, которым мы обязаны гению Кейнса. Дескать он открыл, что расходы — двигатель экономики. На самом деле в такой политике нет ничего нового, ее применяли еще в Римской империи времен упадка. Просто теперь мы используем государственные бумажные деньги. Да, банкноты позволяют управлять несколько более гладко и менее заметно, но конечный результат тот же. Безумный потребительский бум ХХ века невозможно понять без учета уничтожения твердых денег и эпидемического характера кейнсианского мышления со свойственным ему высоким временным предпочтением. В рамках кейнсианской школы накопление объявляется злом, а потребление — ключом к экономическому процветанию. Отсутствие стимулов к накоплению уравновешивается переизбытком стимулов к растрате. При постоянном искусственном занижении процентных ставок и легкодоступности банковских кредитов заимствование вышло из сферы капиталовложения и проникло в сферу потребления. Кредитные карты и потребительские займы позволяют гражданам брать деньги на насущные нужды, даже не притворяясь, что они инвестируют в будущее. Современная экономическая безграмотность, порожденная кейнсианской школой, весьма ироническим образом привела к тому, что капитализм — экономическую систему, основанную на преумножении капитала путем накопления, — сегодня часто обвиняют в разжигании потребительской оргии, то есть полной противоположности накоплению. Капитализм возможен, только когда потребитель соглашается понизить временное предпочтение, отказать себе в немедленном удовлетворении и инвестировать в будущее. Назвать массовое потребление, подпитываемое кредитами, нормальной частью капиталистической экономики — все равно что назвать удушье нормальной частью процесса дыхания. Вышесказанное также помогает объяснить одно из главных кейнсианских заблуждений, согласно которому отказ от сиюминутного потребления в пользу накоплений сократит рабочие места и приведет к производственному застою. Кейнс расценивал уровень расходов в любой отдельно взятый момент как ключевой показатель экономического благосостояния, потому что никогда углубленно не изучал экономику, не был знаком с теорией капитала и не понимал, что рабочие места бывают не только на производстве конечных товаров, но и на производстве капитальных товаров, которые приведут к созданию конечного товара лишь со временем. Кейнс вырос в обеспеченной семье, и его жизнь никогда не зависела от заработной платы, поэтому он плохо представлял важность накопления и его принципиальную роль в экономическом развитии. Наблюдая рецессию, при которой падали потребительские расходы и росло стремление откладывать «на черный день», он попросту путал причину и следствие, полагая, что сокращение расходов и рост накоплений приводят к рецессии. Если бы ему хватило упорства и терпения изучить теорию капитала, то он сознавал бы, что сниженное потребление — естественная реакция на экономический цикл, который, в свою очередь, вызван увеличением денежной массы, как будет показано в главе 6. Кроме того, Кейнс понял бы, что первоочередные причины экономического роста — это отложенное потребление, накопление и капиталовложение, удлиняющие производственный цикл и повышающие производительность технологий, а значит, и уровень жизни. Кроме того, Кейнс осознал бы, что родился в богатой семье и процветающем государстве только потому, что его предки столетиями накапливали капитал, отказывая себе в немедленном удовлетворении прихотей и инвестируя в будущее. Но, как и римский император эпохи упадка, он не мог понять, какого труда и жертв требует долгосрочное процветание, и видел в активном потреблении причину достатка, а не следствие. Задолженность — антипод накопления. Если накопление создает возможность приращения капитала и цивилизационного развития, то долг может обратить его вспять путем уменьшения наследства будущих поколений и производительности труда, а также понижения уровня жизни. Будь то коммунальная либо страховая задолженность, либо государственный долг, который требует постоянного повышения налогов и монетизации для рефинансирования, итог один: нынешнее поколение — возможно, первое со времен распада Римской империи или, по крайней мере, с первой промышленной революции — вступает в жизнь с меньшим капиталом, чем у родителей. Вместо того чтобы наблюдать за приростом богатства, это поколение должно трудиться, чтобы погашать растущие проценты по кредитам, а затем работать еще усерднее, чтобы оплатить социальные программы, плоды которых может и не увидеть при жизни. В таких условиях люди едва успевают хоть что-то отложить на старость. Отказ от твердых денег в пользу стремительно дешевеющей валюты уничтожил капитал, накопленный несколькими поколениями, за несколько десятилетий потребительской лихорадки. Теперь мы покупаем самые необходимые вещи в долг. Тогда как сто лет назад молодой американец или европеец платил за жилье, образование или свадебные торжества из заработанных или накопленных денег, сегодня даже сама мысль об этом кажется многим нелепой. Даже обеспеченные люди живут не по средствам и используют капитал, чтобы получить еще больше кредитов и финансировать еще более крупные покупки. Такая система может просуществовать какое-то время, но это не говорит о ее стабильности. В действительности мы транжирим резервный капитал общества — проедаем посевное зерно.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно