|

||

|

|

||

|

|

Онлайн книга - Краткая история денег, или Все, что нужно знать о биткоине | Автор книги - Аммус Сейфедин

Cтраница 15

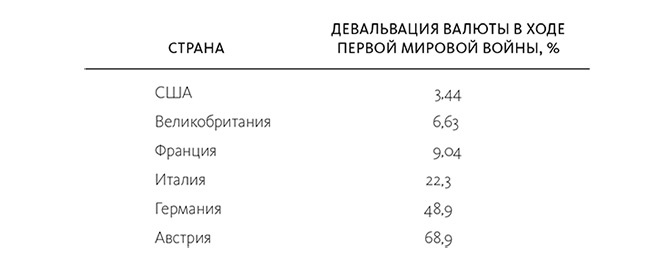

Географические перемены, вызванные войной, вряд ли оправдывали масштабы кровопролития, поскольку большинство стран присоединило или потеряло сравнительно небольшие территории. Австро-Венгерская империя распалась на несколько стран, однако ими по-прежнему правили уроженцы, а не наместники победителей. Пожалуй, главным итогом войны стало упразднение нескольких европейских монархий и замена их республиканской формой правления. Трудно сказать, была ли эта перемена к лучшему; во всяком случае, она блекнет по сравнению с чудовищными потерями, понесенными населением этих стран. Таблица 2. Девальвация национальных валют относительно швейцарского франка в ходе Первой мировой войны [33]

Пока золото было сосредоточено в центробанках, а международные операции с ним были приостановлены либо строго ограничены, правительствам Европы удавалось сохранять иллюзию, будто стоимость их валюты держится на довоенном уровне, хотя цены и растут. По окончании войны международная монетарная система, основанная на золотом стандарте, перестала функционировать. Все страны отказались от золота и теперь стояли перед серьезной дилеммой — возвращаться ли к золотому стандарту, и если да, то как переоценить свои валюты по отношению к золоту? Справедливая рыночная оценка наличного запаса валюты по отношению к золотому запасу показала бы всю степень девальвации, чего правительствам, конечно же, не хотелось. А при возвращении к прежнему курсу обмена граждане захотят получить на руки золото вместо бесчисленных бумажек; кроме того, начнется его отток в те страны, где за него давали справедливую цену. В силу этой дилеммы деньги перешли из сферы рынка в сферу политико-экономических решений. Прежде участники рынка выбирали наиболее ходовой товар в качестве средства обмена, теперь же стоимость валюты, объем денежной массы и процентные ставки централизованно назначались государством. Австрийский экономист Фридрих фон Хайек назвал эту систему «монетарным национализмом»: Под монетарным национализмом я подразумеваю доктрину, согласно которой доля отдельного государства в мировой денежной массе не должна определяться теми же принципами и механизмами, что отвечают за распределение денежной массы внутри самого государства. Поистине интернациональная монетарная система предполагала бы наличие в различных государствах однородной валюты, хождение которой между регионами определялось бы совокупными действиями всех граждан [34] . Золоту не суждено было вернуть себе статус единственной валюты мира, поскольку монополия центробанков и ограничения на владение им вынудили граждан пользоваться государственными деньгами. Появление биткоина — платежного средства, порожденного интернет-средой, не скованного государственными границами и неподконтрольного ни одному правительству, — создает предпосылки для возникновения новой глобальной монетарной системы, о чем мы поговорим в главе 9. МЕЖВОЕННЫЙ ПЕРИОД Тогда как в эпоху международного золотого стандарта денежные потоки свободно циркулировали между странами в обмен на товары, а кросс-курс различных валют представлял собой простое соотношение весового количества золота, в условиях монетарного национализма денежная масса каждой страны и курс ее валюты определялись международными соглашениями и договоренностями. В Германии началась гиперинфляция, после того как согласно Версальскому договору страна попыталась выплатить огромную репарацию, запустив инфляционный механизм. Британия намеревалась сохранить золотой стандарт, но столкнулась с большими трудностями ввиду оттока золота во Францию и США из-за искусственно завышенного курса фунта стерлингов и, соответственно, заниженной стоимости драгоценного металла. Первая крупная договоренность эры монетарного национализма была достигнута в ходе Генуэзской конференции 1922 года. По условиям Генуэзского договора британский фунт и американский доллар назначались резервной валютой государств-участников наравне с золотом. Великобритания надеялась разрешить проблемы, связанные с завышенным курсом фунта, побудив другие страны массово закупать ее валюту. Ведущие мировые державы продемонстрировали намерение отказаться от золотого стандарта в пользу инфляционизма как решения экономических проблем. Безумие этого подхода заключалось в готовности государств запустить печатный станок ради сохранения курса валюты по отношению к золоту на довоенном уровне. Спасение виделось в цифрах: если все разом девальвируют свою валюту, то капиталу негде будет скрыться. На деле, конечно же, схема не сработала и отток золота из Британии в США и Францию продолжился. Утечка золота из Британии — малоизвестный исторический факт с далеко идущими последствиями. Ему посвящена научно-популярная книга Лиаквата Ахамеда «Повелители финансов» [35] , где весьма точно изложена последовательность событий и описаны главные персонажи этой драмы. Однако Ахамед придерживается традиционного кейнсианского взгляда на события и возлагает ответственность за произошедшее на золотой стандарт. Несмотря на кропотливую исследовательскую работу, от Ахамеда ускользнул принципиально важный момент: проблема крылась не в золотом стандарте, а в попытке послевоенных правительств к нему вернуться на довоенных условиях. Если бы они открыто признали всю степень девальвации по итогам войны и привязали свои валюты к золоту по новому курсу, то, вероятно, случился бы рецессионный кризис, после которого экономика восстановилась бы на здоровых монетарных началах. Более справедливую трактовку этого эпизода и его катастрофических последствий можно найти в книге Мюррея Ротбарда «Великая депрессия в Америке» [36] . По мере того как британское золото перекочевывало в места, где ценилось выше, глава Банка Англии сэр Монтегю Норман пытался давить на французских, немецких и американских коллег, призывая их увеличить денежную массу своих стран и девальвировать бумажную валюту в надежде, что это остановит отток золота с берегов Альбиона. Французские и немецкие банкиры устояли под его напором, а Бенджамин Стронг, председатель Федерального резервного банка Нью-Йорка, откликнулся на призыв и на протяжении 1920-х годов проводил инфляционную монетарную политику. Хотя это в какой-то степени и сократило отток британского золота, куда важнее был другой результат — возникновение пузыря на американском рынке недвижимости и ценных бумаг. Инфляционная политика федеральных банков США завершилась к концу 1928 года, но к этому моменту американская экономика уже стояла на грани неизбежного коллапса, который следует за временным отказом от инфляционизма. В 1929 году рухнул рынок ценных бумаг, а реакция американских властей на биржевой крах привела к самой затяжной экономической депрессии в новейшей истории человечества.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно