|

||

|

|

||

|

|

Онлайн книга - Краткосрочный трейдинг. Руководство для начинающих | Автор книги - Тони Тернер

Cтраница 78

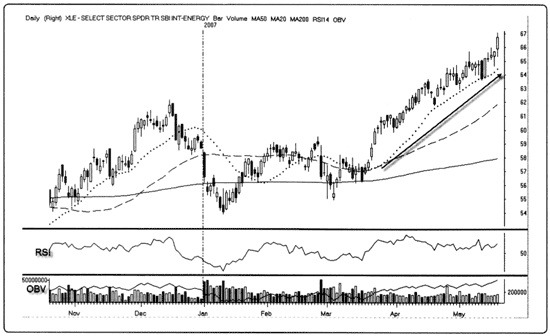

Рис. 13.1. Дневной график PowerShares QQQ. С конца 2006 г. и до последней недели февраля 2007 г. котировки PowerShares QQQ, отслеживающего индекс NASDAQ 100 (тикер QQQQ), двигались горизонтально. Такая картина обескураживала многих трейдеров. А затем 26 февраля началось резкое снижение – с $45,50 (цена открытия) до $42,60 (минимальная цена 5 марта). Это стало ощутимым падением (почти на 10 %) для высоколиквидных ценных бумаг столь технологичного инструмента. После того как котировки Q дважды достигали минимальных значений в марте («двойное дно»), они вернулись к прежнему уровню сопротивления приблизительно на отметке $44, а затем поднялись и достигли годового максимума в $47. 30 марта котировки ETF поднялись выше 20-дневной МА, что послужило признаком восстановления. 12 апреля они пересекли 20-дневную скользящую среднюю и достигли 50-дневной. Этот день предоставил трейдерам прекрасную возможность войти в рынок перед трехнедельным подъемом. Данные предоставлены компанией Townsend Analytics. На рис. 13.2 приведен дневной график паев Select Sector SPDR Energy ETF, торгуемых под тикером XLE. Подъем цен на энергоносители «подогрел» движение на рынке с середины марта до середины мая, и позиционным трейдерам удалось отлично заработать.

Рис. 13.2. Select Sector SPDR ETF. Данный дневной график отражает динамику паев Select Sector SPDR ETF (XLE). Компании, входящие в данный фонд, преимущественно добывают и производят сырую нефть и природный газ, а также оказывают иные услуги, связанные с поставкой энергоресурсов. И пока вы совершали с этим ETF свинг-сделки, позиционные трейдеры легко получали доход, купив XLE 20 марта, ровно в тот момент, когда энергетический фонд неожиданно перешагнул 20-дневную скользящую среднюю. Ну, или они могли повременить со входом на рынок день-два после 20 марта, когда 20-дневная МА стала выше 50-дневной МА и продолжала расти. Отметим, что RSI привел к бычьему расхождению в XLE в середине марта, поднявшись выше еще до того, как паи ETF оторвались от земли. OBV также поднялся вместе с RSI, т. е. объемы подтверждали изменение цен. Лучше и быть не может! Данные предоставлены компанией Townsend Analytics. Диверсификация с ETF

Если только вы не занимаетесь дневным трейдингом и не переводите ежедневно перед закрытием торгов все активы на своем торговом счете в денежные средства, всегда полезно его диверсифицировать. ETF идеальны для того, чтобы диверсифицировать ваш счет, не подвергая его рискам, характерным для владения акциями. Концепция проста: не держать все яйца в одной корзине. Например, если на вашем счете большое количество акций высокотехнологичных компаний, вы можете добавить несколько паев DIA, ETF с высокой стоимостью, отслеживающий Dow Jones Industrial Average. Или еще можно приобрести паи фонда акций компаний малой капитализации, фонда, представляющего рынок в целом, или фонда акций компаний определенного сектора, например сырьевого, финансового или коммунального. Для большей степени диверсификации вы можете купить и добавить в портфель паи международных универсальных фондов. Или, скажем, вы прочитали статью о бурном развитии некой страны и решили добавить паи соответствующих ETF. (Семейство фондов iShares предоставляет широкий выбор ETF отдельных стран.) Другими способами диверсификации могут служить, например, приобретение паев энергетических фондов, ETF с фиксированной доходностью (фонды облигаций) или фонды инвестирования в недвижимость (REIT [28]. Те, кто любят приключения, могут нацелиться на международные валютные фонды, но при этом следует быть осторожными. Если на моем сайте вы посетите страницу, посвященную ETF, то найдете список ETF, при помощи которых можно диверсифицировать портфель. На рис. 13.3 приведен дневной график международного iShares MSCI EAFE индексного фонда (его тикер EFA). Этот фонд популярен среди трейдеров, стремящихся пополнить свои портфели американскими ценными бумагами и бумагами крупных компаний, торгуемых в Европе, Австралазии (Австралии и Азии) и на Дальнем Востоке.

Рис. 13.3. Дневной график фонда ETF iShares MSCI EAFE Index. Трейдеры могут диверсифицировать портфели за счет ценных бумаг компаний с иностранным участием, включив в них паи таких ETF, как iShares EAFE. Так как в данный ETF входят компании, торгуемые на европейском, австралийском, азиатском и дальневосточном рынках, это позволяет диверсифицировать счета инвесторов, состоящие из американских бумаг. Данные предоставлены компанией Townsend Analytics. Безусловно, вы также можете диверсифицировать счет, хеджируя его с помощью специализированных ETF, таких как фонды водных ресурсов (PHO), энергии из возобновляемых источников (PBW), продуктов и безалкогольных напитков (PBJ) или даже биотехнологий и генной инженерии (PBE). Помните, что мудрейшие из мудрецов на финансовых рынках диверсифицируют свои портфели, открывая позиции в отраслях, не являющихся для них приоритетными. Пожалуйста, обратите внимание на эту стратегию, если владеете акциями. Кроме того, так приятно видеть большое количество ETF на рынке и читать об уникальных возможностях, которые они предоставляют. И кстати, что это за штука – геном? Тактики хеджирования с использованием ETF

Одним из наиболее ценных преимуществ ETF является их уникальная способность выступать в качестве удобного инструмента хеджирования. Когда вы хеджируете позиции на счете, то открываете позицию, противоположную той, что уже открыта вами, чтобы компенсировать возможные убытки от нее. Корректно примененное хеджирование или защита ключевых позиций вашего счета полезны с точки зрения риск-менеджмента. Оборотная сторона хеджирования заключается в том, что те, кто используют его в качестве временной меры для спасения убыточных позиций, вдобавок ко всему еще и увеличивают риск. При хеджировании основная тактика состоит в том, что вы совершаете «короткую» продажу (или покупаете, если на момент хеджирования занимаете короткую позицию) паев на ту сумму (в долларах), которую хотите защитить. Многие трейдеры выбирают паи фондов в зависимости от изменения средней дневной цены (волатильности) хеджирующего актива. Ценный совет Ваши хеджирующие сделки должны подчиняться тем же принципам, что и все остальные. При этом вход на рынок, размещение стоп-ордеров и стратегия выхода должны быть спланированы заранее. Пожалуйста, не хеджируйте второпях и не берите «реванш».

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно