|

||

|

|

||

|

|

Онлайн книга - Краткосрочный трейдинг. Руководство для начинающих | Автор книги - Тони Тернер

Cтраница 44

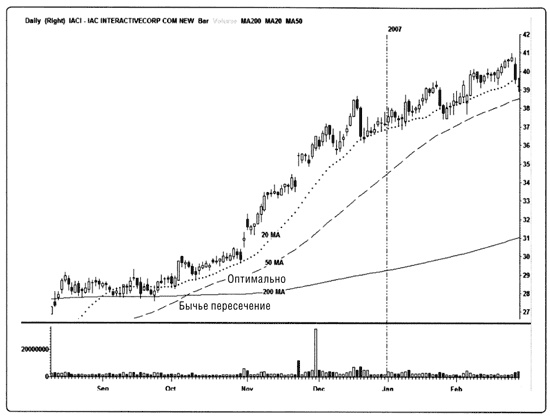

В начале этого раздела я уже говорила, что мы добавим скользящие средние в качестве компонентов наших сигналов на покупку 1, 2 и 3: • когда наши поднимающиеся в рамках восходящего тренда акции откатываются к 20-, 40– или 50-дневным МА, находят там поддержку, а затем отскакивают вверх; • когда быстрая скользящая средняя поднимается к медленной, пересекает ее и уходит выше. Это называется «пересечение скользящих средних». Рассмотрим первый случай. Представьте скользящую среднюю в качестве лестницы. Ваши ноги, поднимающиеся по ней, это акции. Ваша подошва поднимается над ступенькой, а потом опускается ниже, чтобы использовать ее в качестве опоры для дальнейшего движения. Когда ваша нога отрывается от лестницы, это эквивалентно акциям, отталкивающимся от своей скользящей средней. Это – момент покупки, и, как вы скоро увидите, он идеально коррелирует с сигналом объема и нашими точками 1, 2, 3. Теперь давайте посмотрим на пример второй ситуации. На дневном графике 20-дневная МА опустилась и движется ниже 50-дневной. (И естественно, оба они находятся под графиком цен.) Когда акции отрываются от основания, их 20-дневная скользящая средняя начинает карабкаться вверх, пересекает 50-дневную МА и оказывается выше него. Увидев, как более быстрая скользящая средняя (чем короче интервал времени МА, тем оно быстрее) пересекает более медленную, считайте это очень сильным бычьим признаком. В зависимости от того, насколько акции удовлетворяют остальным установленным нами критериям покупки, пересечение МА можно использовать как дополнительный сигнал. Оба случая изображены на рис. 8.7.

Рис. 8.7. Скользящие средние и их пересечение на графике акций IAC/Interactive (IACI). Часть этого дневного графика IAC/Interactive Corp. (IACI) вы можете помнить по нашему изучению точек входа 1, 2 и 3. Сейчас вы можете найти их и без подписей. Поэтому я продлила график, чтобы показать, как пересечение скользящих средних и оптимальное взаимное расположение этих линий тренда помогает оценить точки входа и свидетельствует о развитии устойчивого восходящего тренда. Обратите внимание, как после бычьего пересечения быстрой 50-дневной МА с 200-дневной все три скользящие средние находятся в оптимальном порядке с 20-дневной МА над остальными двумя. На самом деле точка входа номер 2 из нашего предыдущего упражнения возникает после того, как акции упираются в поддержку над 20-дневной МА сразу после места пересечения скользящих средних. Второе тестирование этой линии происходит непосредственно перед взрывным рывком с гэпом вверх. Он приводит к очень устойчивому восходящему тренду, для которого 20-дневная МА служит поддержкой, но акции по-настоящему так и не тестируют ее до конца декабря и еще почти два месяца следующего года. Котировки предоставлены компанией Townsend Analytics.

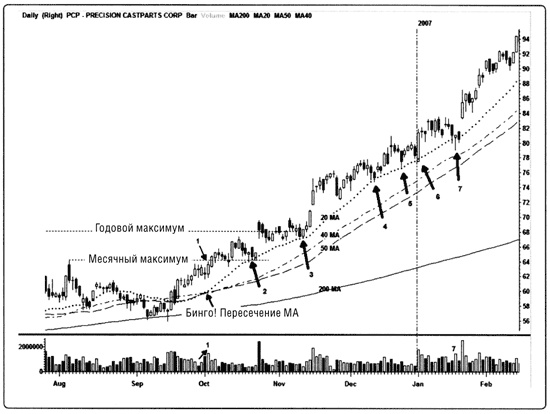

Рис. 8.8. 20-дневная скользящая средняя в качестве поддержки и пересечение МА на графике акций Precision Castparts (PCP). На этом дневном графике производителя изделий из металла и деталей для двигателей Precision Castparts (PCP) мы добавили четвертую и последнюю 40-дневную скользящую среднюю. В этом случае, однако, после первого пересечения скользящих средних и выстраивания их в правильном порядке мы на самом деле могли бы стереть все МА, кроме 20-дневной, и использовать в качестве руководства по трейдингу только его. 1. 20-дневная МА пересекает 40– и 50-дневные МА. Это совпадает с 4-дневной консолидацией и прорывом на большом объеме. И это совпадение не случайно! Соответствующие стрелки (2–7) показывают, как удивительно четко определяет тренд РСР 20-дневная скользящая средняя. В шести различных случаях эта МА служит поддержкой и, возможно, сигналом покупки. Обратите внимание также, что сигналы 2 и 3 совпадают с мощными поворотными точками. И наконец, интересна точка номер 7, служащая первым признаком действительного ослабления тренда. Внутридневная торговля приводит к появлению длинной тени свечи-«молота», торги закрываются лишь чуть выше 20-дневной МА, объем велик, и все это добавляет уверенности, что быки пока еще контролируют ситуацию, несмотря на небольшую схватку вокруг фиксации заслуженной прибыли. Данные предоставлены компанией Townsend Analytics.

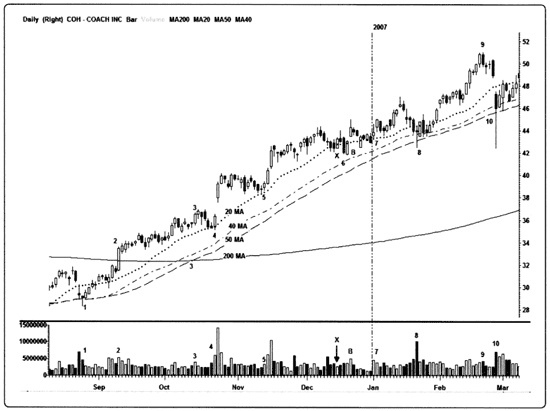

Рис. 8.9. Восходящий тренд на дневном графике акций Coach Inc. (COH). Этот дневной график акций Coach (COH), производителя модных дамских сумок, представляет собой небольшую проверку в условиях реальности после идеально красивой 20-дневной скользящей средней с рис. 8.8. Здесь 20-дневная МА все еще служит доминирующей линией тренда для большей части наших точек входа на уровне поддержки, но чем выше двигаются цены, тем более волатильными становятся условия вокруг точек входа. Coach – отличный пример того, почему мы используем для подтверждения сигнала, который дает скользящая средняя, анализ свечей и объемов торгов. 1. 20-, 40– и 50-дневные скользящие средние выстроились в правильном порядке, в то время как 200-дневная МА находится достаточно далеко, чтобы не сулить проблем. Этот «молот» на большом объеме оказался тестом, к закрытию сессии цены находят уровень поддержки после пересечения 40– и 50-дневных МА. Возможно, Coach удастся привлечь достаточно покупателей, чтобы двинуться дальше. 2. Мощный прорыв 200-дневной скользящей средней. 3. Пересечение 50– и 20-дневной скользящей средней, теперь все они выстроились в правильном порядке. И снова обратите внимание на энтузиазм, выразившийся в объеме торгов! 4. Наш первый сигнал на покупку на откате к растущей 20-дневной МА в сочетании с высоким объемом торгов и комбинацией свечей «бычье поглощение». 5. Коррекция в течение почти трех недель и второй сигнал на покупку от 20-дневной скользящей средней и «дожи». И снова виден большой объем. Красота! 6. Вот прекрасное подтверждение того, почему мы стремимся получить техническое подтверждение. 6а. После двухдневного тестирования цена разворачивается, возникает бычья свеча явно выше 20-дневной МА, но где объемы? 6б. Второй прорыв и итоговый разворот тренда при закрытии на равном объеме создает потенциал для сигнала на покупку. Однако обратите внимание на то, что эти две точки входа возникли прямо накануне рождественских каникул. Этот период времени ассоциируется с возросшим риском, поскольку объемы торгов малы. 7. Добро пожаловать в 2007 г., здесь выше объем и сигналы на покупку в нескольких возможных точках, спотыкающихся в конечном итоге о комбинацию «падающая звезда». 8. Первое тестирование акциями Coach 50-дневной МА со свечой «молот» на большом объеме! Запишите и меня! 9. Хотя это не точка входа, а скорее точка выхода, я хотела привлечь к ней ваше внимание по нескольким причинам. Во-первых, после движения наверх с множеством точек входа сформировалась комбинация «завеса из темных облаков» на выросшем объеме. Это хороший повод зафиксировать хотя бы часть прибыли. Во-вторых, заметьте, что, после того как был установлен исторический максимум, цены слишком далеко оторвались от 20-дневной скользящей средней, которая служила поддержкой во время всего восходящего тренда. И теперь на протяжении нескольких пунктов вниз нет ни одного уровня поддержки, где в игру могли бы снова вступить покупатели. 10. Ужасный (для владельцев длинных позиций) «молот» с большим разбросом цен на медвежьем гэпе. Пожалуйста, помните, что такие резкие разрывы цен часто связаны с объявлением негативных данных о прибыли. После замечательного восходящего тренда и перед потенциальным уровнем сопротивления над головой соотношение риск/доходность серьезно ухудшилось.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно