|

||

|

|

||

|

|

Онлайн книга - Краткосрочный трейдинг. Руководство для начинающих | Автор книги - Тони Тернер

Cтраница 39

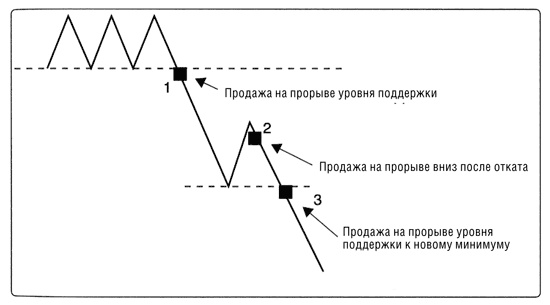

номер 1 – прорыв уровня поддержки; номер 2 – разворот после отскока акций к уровню сопротивления (предложение) и возобновление нисходящего тренда; номер 3 – точка, где позиционным трейдерам можно открыть дополнительную позицию. Здесь цена прорывается через поддержку на уровне предыдущего минимума. Позиционные трейдеры будут следить за отскоком цен к уровню сопротивления. Когда те ударятся об него и возобновят нисходящий тренд, скатившись ниже минимума, зафиксированного перед началом отскока, трейдеры могут продать дополнительные акции, увеличив первоначально открытую короткую позицию (см. точку 2 на рис. 7.17).

Рис. 7.17. Ключевые сигналы на продажу. Обычно и свинг-, и позиционные трейдеры открывают короткие позиции после прорыва уровня поддержки, сформировавшегося на стадии «боковика» (см. точку 1). Чтобы «закрыть свои шорты [18]», свинг-трейдеры выкупят акции обратно через день-два, в зависимости от того, что будет происходить, и от следующего уровня поддержки (вероятной цели для фиксации прибыли). Свинг-трейдеры, открывшие короткую позицию после первого прорыва уровня поддержки и закрывшие ее перед первым отскоком, могут снова совершить «короткую продажу» в точке 2. А еще и те и другие трейдеры могут увеличить открытую позицию в точке 3, когда акции упадут ниже поддержки на уровне предыдущего минимума и продолжат свое снижение. Если акции/отрасль/рынок в целом показывают готовность отскочить уже к этому новому уровню сопротивления, свинг-трейдеры иногда фиксируют прибыль. На следующих трех графиках показано, как акции проваливаются вниз после стадии 3 и формируют нисходящий тренд. Обратите внимание на точки входа 1, 2 и 3.

Рис. 7.18. Точки входа 1, 2, 3 на дневном графике акций Broadcom Corp. (BRCM). Это все тот же график Broadcom (BRCM), показанный ранее, но без отмеченных моделей консолидации в ходе нисходящего тренда. Теперь мы сосредоточимся на возможностях для открытия коротких позиций в точках 1, 2, и 3 при завершении стадии 3. Сигналов на продажу номер 1 здесь целых два. Однако предпочтение стоит отдать продаже в точке, отмеченной буквой «А», поскольку эта линия поддержки тестировалась чаще и поскольку открыть позицию здесь можно по чуть более высокой цене, чем в точке «В», которая более очевидна с точки зрения охоты за местом начала новой игры на понижение. На самом деле узкая консолидация цен, которая последовала за ней, уперлась в поддержку в виде «молота» снизу, (несколько) расстроив тех, кто «шортился», прежде чем уже на следующей сессии подтвердилась в точке 2, а затем и 3 – чуть ниже предыдущего минимума. Данные предоставлены компанией Townsend Analytics. Как видно на рис. 7.18, сигналы 2 и 3 иногда поступают одновременно. Акции, срывающиеся в нисходящий тренд, могут отскочить вверх к предыдущему уровню поддержки, а затем открыться с гэпом в несколько пунктов. Бывает, всего одна свеча вмещает в себя и прекращение отскока, и прорыв уровня поддержки.

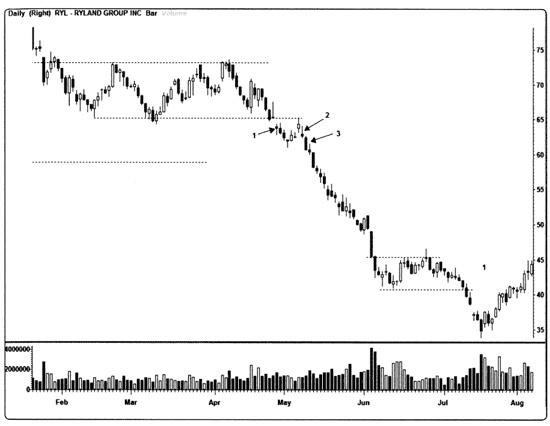

Рис. 7.19. Точки входа 1, 2, 3 во время нисходящего тренда на дневном графике акций Ryland Group (RYL). «Американская мечта» любого трейдера состоит в том, чтобы сыграть на понижение на этом чудесном нисходящем тренде (стадии 4) акций строительной компании Ryland Group (RYL), начавшемся с возможностей открыть короткую позицию в точках 1, 2 и 3. Точка 1 стала результатом выхода из отличного торгового диапазона, который выполнял функцию поддержки. Здесь возможность открыть короткую позицию возникает после гэпа и означает потенциально довольно трудное торговое решение. Дело в том, что очень часто небольшой гэп заполнится или будет протестирован прежде, чем цены двинутся дальше. Поскольку наш метод поиска сигналов на продажу учитывает и такое поведение цен, возникает возможность для совершения короткой продажи в точке 2. Чуть больше недели спустя гэп оказался заполнен, сработав как уровень сопротивления из-за того, что здесь закрывались все длинные позиции, открытые во время предыдущей консолидации. Наша точка входа – во время следующей сессии, когда был пробит уровень предыдущего минимума этой тестирующей свечи («дожи»). На следующий день появился сигнал номер 3, когда был пробит уровень еще одного минимума. И с этого момента короткая позиция начала приносить серьезную прибыль! Примерно два месяца спустя, после снижения на 40 %, началась вторая, «поздняя», стадия 4 и появился новый сигнал на продажу номер 1. Данные предоставлены компанией Townsend Analytics.

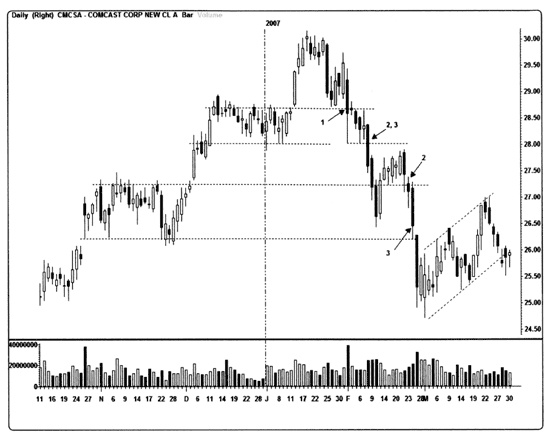

Рис. 7.20. Точки входа 1, 2, 3 во время нисходящего тренда на дневном графике акций Comcast Corp. (CMCSA). После отличного бычьего ралли стадии 2 в 2006 г. кабельный оператор Comcast Corp. (CMCSA) в течение 2007 г. растерял часть приобретенного. Короткая стадия 3 закончилась прорывом уровня поддержки 1 февраля, что означало сигнал на покупку номер 1. Чуть позже в тот же день трейдеры, стремящиеся открыть позицию в рамках начинающегося нисходящего тренда, заметили сигналы 2 и 3. И этот тренд позволил им заработать! Также обратите внимание на то, что по мере его развития появилась еще пара сигналов, давая хорошую возможность игры на понижение. И наконец, я продлила предыдущие линии поддержки/сопротивления, чтобы вы могли видеть, как хорошо эта методика использует преимущества знания таких уровней. Данные предоставлены компанией Townsend Analytics. Как рисовать линии тренда

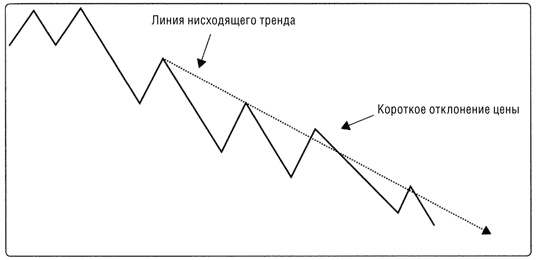

Ваши цветные карандаши наготове? Как и в случае с восходящим трендом, вы можете получить представление о возможном направлении движения акций, если нарисуете линию тренда сразу, как только появятся понижающиеся максимумы. Соедините эти точки, начиная с первой. Нисходящий тренд изображен на рис. 7.21.

Рис. 7.21. Нисходящий тренд. Помните, как я рисовала восходящий тренд прямо через один из минимумов? Это похоже на то, как если бы, собираясь на вечеринку, вы заметили, что один из локонов выбивается из прически, взяли ножницы и «отхватили» его. То же самое я сделала на рис. 7.21. Я провела линию через одну вершину, которая выбивается из общей картины. Заметьте, что это отклонение цены не выше предыдущего максимума. Это не считается пробоем нисходящего тренда.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно