|

||

|

|

||

|

|

Онлайн книга - Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли | Автор книги - Йон Маркман

Cтраница 31

Домен любит покупать акции, которые демонстрируют новые рекорды цены, когда сверху не оказывается никаких уровней сопротивления 3-х, 5-ти или даже 10летней давности. При покупке на новых рекордных пиках, можно не волноваться по поводу скользящих средних линий, стохастических осцилляторов и прочих индикаторов. «Ключевой момент трейдинга состоит в том, что надо относиться к торговле просто», – говорит он, – «если вы ищете сильные акции – покупайте самые сильные бумаги в самом сильном из промышленных секторов. А если вы ищете акцию для продажи – продавайте самую несчастную в наислабейшем секторе». Это – закон джунглей. Самые сильные хищники, например, львы в африканской саванне, всегда выбирают своей мишенью самую слабую антилопу в стаде. Нормальному льву никогда не придет в голову мысль погнаться за самой быстроногой гну. На общем фоне медвежьего рынка 2000-2002 годов компании-производители телекоммуникационного оборудования были самыми слабыми в стаде падающих акций. Любители коротких продаж обожали их. Таким же образом при коллапсе компании Enron быстрее всех обваливались акции компаний, зависимых от энергоносителей. Медведи, старавшиеся сделать деньги на продаже бумаг строительных компаний и ресторанов в напрасной надежде на их разворот вниз, пережили немало неприятных минут. Покупайте сильные акции, продавайте слабые. После усвоения этого урока можно считать, что полдела сделано, и вы уже являетесь почти состоявшимися свинг-трейдерами.

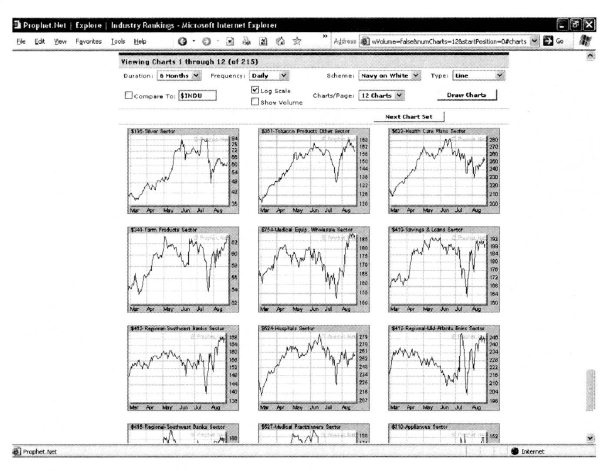

Рисунок 2-1. Сайт Prophet.net. В секции Industry Ranks на бесплатном сайте Prophet.net размещены графики по 215 промышленным секторам; они отсортированы по величине последнего изменения цены. Домен отбирает в свой список кандидатов на открытие длинных позиций акции из самых бычьих секторов. Некоторые свинг-трейдеры любят торговать акциями, цена по которым движется беспорядочно, напоминая излом синусоиды. Домен отдает предпочтение акциям, формирующим четкие модели – бычьи или медвежьи, поскольку он держит открытые позиции в течение нескольких недель. Компьютерная программа для технического анализа Metastock дает вам возможность нанесения на график любой акции трендовых каналов и линий регрессий на основе стандартных девиаций, после чего можно выбирать акции с самыми узкими каналами. Иногда одного взгляда на график достаточно для определения акций с сильным трендовым движением (см. рисунок 2-4).

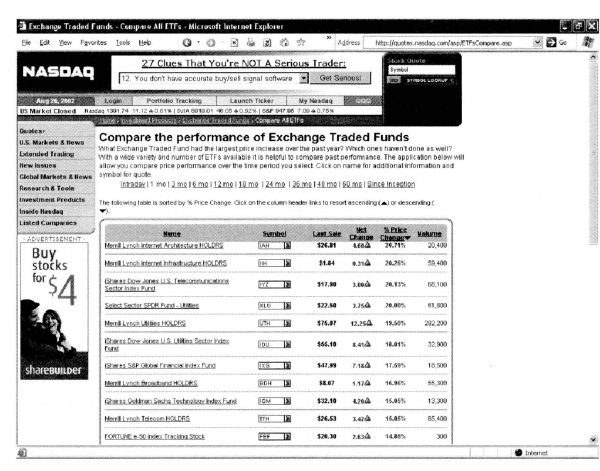

Рисунок 2-2. Сайт Nasdaq.com. Торгуемые на бирже фонды (Exchange Traded Funds – ETF’s) – это особого рода ценные бумаги, торгуемые так же, как и акции. Они отслеживают поведение крупнейших фондовых, секторных, инвестиционных и международных индексов, а также индексов капитализационных групп. В силу того, что большинство индексов торгуются на NASDAQ и Американской фондовой бирже (American Stock Exchange), Nasdaq.com предоставляет мощные инструменты отбора подобных акций. С их помощью инвесторы отслеживают выбранные ценные бумаги в секции ETF’s в разделе Инвестиционные продукты. При отборе акций-кандидатов для торговли используйте сортировку списка по различным временным периодам в верхней части страницы.

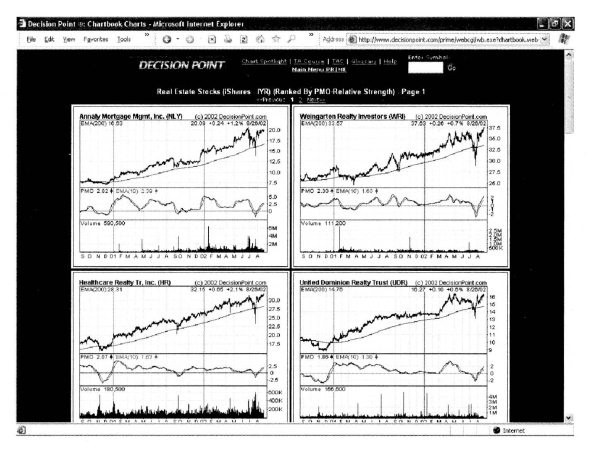

Рисунок 2-3. Сайт Decisionpoint.com предоставляет быстрый доступ к графикам всех акций, включенных в фондовые индексы; бумаги отсортированы по величине ценовых изменений за период от 6 до 24 месяцев. Домен предпочитает работу с акциями бычьих секторов, цена по которым регистрирует новые рекордные пики. Когда Домен находит акцию, упорно регистрирующую рекордные пики, в том секторе, индекс которого сам по себе устремлен вверх, он тут же покупает ее, не дожидаясь отката. Многие трейдеры подобно Терри Бэдфорду, о котором шла речь в Главе 1, открывают длинные позиции только после коррекционного отката. Однако, по мнению Домена, такая тактика в большинстве случаев приводит к пропуску ожидаемого движения. «Многие люди пытаются дождаться лучшей цены, заботясь о нескольких центах», – говорит он, – «они наблюдают прорыв цены вверх на фоне возросших объемов, сложа руки и дожидаясь отката. Это – большая ошибка».

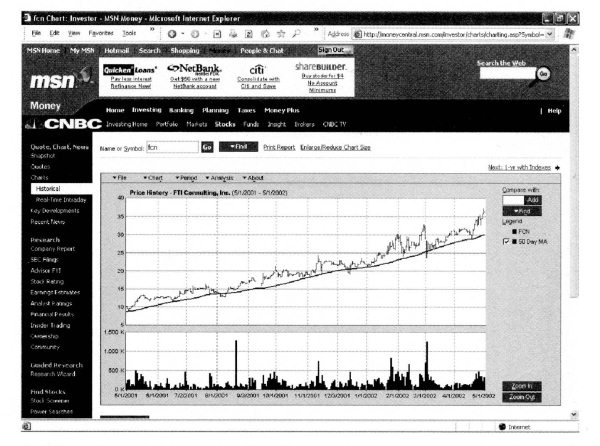

Рисунок 2-4. Акции компании FTI Consulting (FCN), специализирующейся на делах по банкротству и судебных тяжбах, стабильно росли в цене с мая 2001 по май 2002 года по мере увеличения списка потенциальных клиентов этой компании во время медвежьего рынка. Именно такие графические модели по душе Домену – простые и легко прогнозируемые. Он любит покупать акции прямо в день прорыва вверх, открывая позицию либо по текущей цене с помощью рыночного ордера (market order), либо с помощью стоп-ордера по достижению ценой определенного значения. Однако, признается Домен, если момент прорыва упущен, то на второй или третий день обычно происходит небольшой откат, который может быть использован опоздавшими трейдерами для входа в рынок (см. рисунок 2-5).

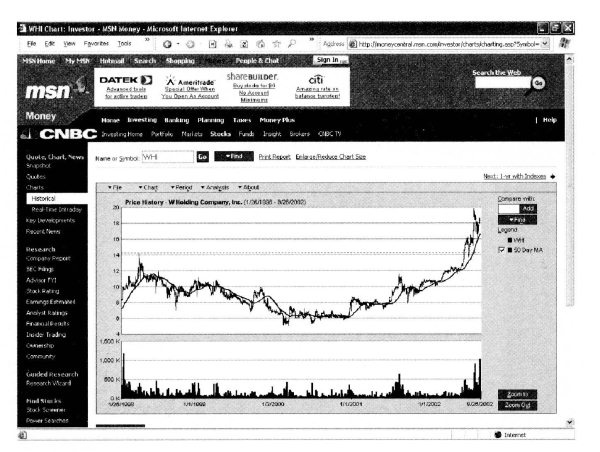

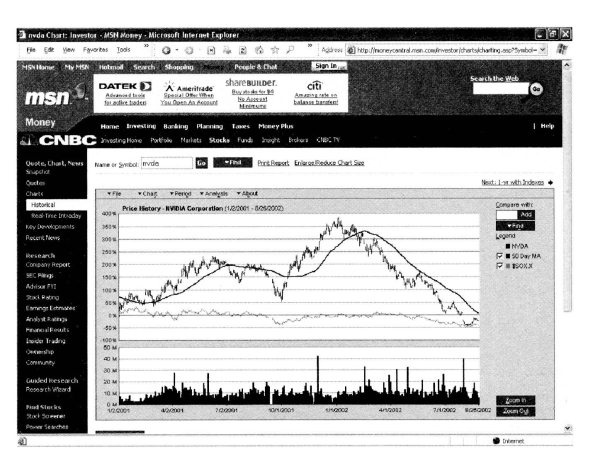

Рисунок 2-5. Акции пуэрто-риканского банковского холдинга W Holding Company (WHI) находились в четком восходящем тренде с 17 сентября 2001 года до середины июня 2002 года, когда цена пробила 4-летний пик на уровне $14.25. Покупка на прорыве в тот же день означала присоединение к движению, продлившегося 2 месяца. В начале июля, к удовольствию опоздавших, состоялся небольшой откат, после чего цена добралась до отметки $19. Самая любимая модель Домена – пробитие вверх многолетнего уровня сопротивления. Как это всегда происходит со всевозможными правилами, бывают здесь и исключения. Домен подчеркивает, что никогда не стоит покупать на откатах акции, в чьих секторах не наблюдается общего бычьего тренда. Например, в 2001 году после того, как сформировался четкий восходящий тренд по акциям строительных компаний, он давал регулярные советы покупать на всех откатах в расчете на формирование новых рекордных пиков. Однако в тех секторах, в которых наблюдается падение общего индекса, подъемы цен по отдельным акциям в большинстве случаев заканчиваются очередным падением, как это случилось в первой половине 2002 года с акциями компании NVIDIA (см. рисунок 2-6).

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно