|

||

|

|

||

|

|

Онлайн книга - Человек на все рынки: из Лас-Вегаса на Уолл-стрит. Как я обыграл дилера и рынок | Автор книги - Эдвард О. Торп

Cтраница 106

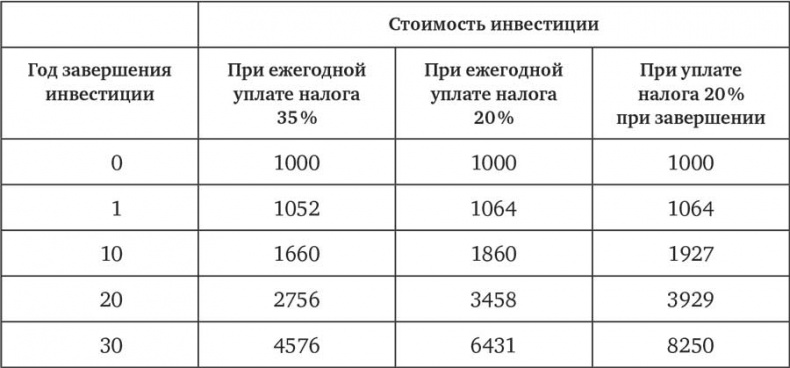

Влиятельные менеджеры частных акционерных и хедж-фондов уговорили своих друзей в конгрессе предоставить им льготы по многолетней отсрочке налогообложения их заграничных доходов; что еще выгоднее, выплачивают они эти суммы не по обычным ставкам подоходного налога, как наемные работники, а по гораздо более низким ставкам обложения долгосрочной капитальной прибыли. Масштабы таких преимуществ можно оценить, сравнив первый и последний столбцы таблицы 6. Таблица 6. Прибыль с инвестиции, приносящей 8 %, при уплате налогов каждый год по 35 % и по 20 %, а также при уплате 20 % при завершении

Если индекс каждый год опережает всех активных инвесторов в целом на 2 %, значит ли это, что он также обыгрывает большинство паевых фондов, инвестирующих в акции? Широко разрекламированные ежегодные отчеты показывают, что индекс 500 компаний S&P чаще всего действительно опережает большинство паевых фондов – но все-таки не всегда. Почему? Начнем с того, что мы сравниваем несравнимое, «яблоки с апельсинами»: индекс S&P 500 не равен всему рынку. В рамках совокупного индекса всего фондового рынка он играет роль активного инвестора, хотя и с низкими издержками; в него не входит большинство мелких компаний, и поэтому активы паевого фонда, которые не являются частью S&P 500, не подчиняются принципу Шарпа в применении к этому индексу. Акции, входящие в S&P 500, отбирает корпорация Standard & Poor’s, и время от времени в их списке могут случаться удаления и добавления. Хотя эти пятьсот крупных компаний сосредоточивают в себе приблизительно 75 % рыночной стоимости всех котирующихся акций, некоторые весьма крупные компании в их число не входят. В частности, до 2010 года это относилось к компании Berkshire Hathaway, входящей в первую десятку американских компаний по рыночной стоимости. Собственно говоря, среднегодовая доходность с учетом реинвестирования для мелких компаний за восемьдесят два года с 1926 по 2007 год была равна 12,45 %, а для крупных компаний этот показатель составлял 10,36 %. Однако того небольшого преимущества, которое дает паевым фондам размещение части активов в акциях мелких компаний, не хватает для компенсации их дополнительных издержек. Другое принципиальное отличие касается влияния остатков оборотных средств. Поскольку инвесторы фондов постоянно вносят и изымают деньги, часть капитала фонда оказывается вложена в колеблющийся денежный остаток. При резком росте рынка проценты с этих оборотных средств отстают, и доходность фонда оказывается ниже, чем доходность части его капитала, вложенной в акции. Напротив, когда рынок резко падает, убытки, связанные с акциями, имеющимися у фонда, сокращаются благодаря наличию у фонда оборотных средств и тех процентов, которые он с них получает. Такой задерживающий эффект оборотных средств обычно невелик. Кроме того, неиндексные паевые фонды – это только часть всех активных инвесторов. У них вполне могут быть умелые менеджеры – в таком случае прибыль группы паевых фондов может быть выше, чем у прочих активных инвесторов. Тогда такая группа паевых фондов может показывать лучшие, чем у других, результаты, несмотря на общее отставание активных инвесторов в целом. Однако исследования исторических результатов паевых фондов находят немного свидетельств такого искусного управления паевыми фондами. И еще: согласно принципу Шарпа, отставание от индекса не зависит от числа активных инвесторов. Речь идет о том, что более низкой обязательно оказывается совокупная доходность всех активно управляемых активов, инвестированных в индекс. Рейтинговое агентство Morningstar, отслеживающее результаты паевых фондов, периодически сравнивает их с результатами индексов. Данные 2009 года дают характерную картину. С учетом рисков, размеров и категории инвестирования лишь 37 % фондов показывают результаты, лучшие, чем за последние три года; приблизительно то же получается и для пяти- и десятилетнего периодов [287]. Преимущества индексирования показаны в таблице 7. Я использовал исторические данные по результатам акций крупных компаний, например, входящих в S&P 500, и предполагаемые размеры издержек. Более подробные данные приведены в приложении Б. С учетом издержек и инфляции свободные от налогообложения пассивные инвесторы получали 6,7 % годовой прибыли, то есть на треть больше, чем активные (4,7 %). С учетом налогов у активных инвесторов остается 2,0 %, а у индексаторов – 4,8 %, то есть в два с лишним раза больше. Таблица 7. Сравнение пассивного и активного инвестирования

Для индексирования следует выбрать фонд, годовые издержки которого составляют менее 0,2 %. Не нужно иметь дела с фондами, которые добавляют комиссию за управление, комиссионные брокеров или другие сборы. Единственный вид сборов, на который можно не обращать внимание, – это штрафы за продажу до истечения короткого (например, 30-дневного) срока владения, который фонды используют для защиты от дорогостоящих крупномасштабных операций быстрой покупки и продажи, к которым прибегают некоторые инвесторы. Каждый год, обычно в конце октября, американские паевые фонды распределяют по имеющимся на этот момент вкладчикам облагаемые налогом прибыли и убытки за прошедшую часть года. Если незадолго до этого сделать инвестицию в такой фонд, получивший в этом году большую прибыль, такой вкладчик может оказаться перед необходимостью заплатить налоги с суммы, значительно превышающей его реальный экономический доход. И вместе с тем в году, в котором фонд понес значительные убытки, покупка, произведенная за короткое время до распределения фондом этих убытков, может позволить инвестору уменьшить налоговые выплаты без соответствующих экономических убытков [288]. Инвесторам, не облагаемым налогами, например пенсионным фондам, накопительным пенсионным счетам, программам участия сотрудников в прибылях компании и благотворительным фондам, имеет смысл подумать о смене активных инвестиций в акции на участие в безнагрузочном индексном фонде широкого профиля – если только у них нет весомых причин полагать, что существующие инвестиции дают им существенное преимущество. По моему опыту, выдающиеся способности к выбору акций встречаются редко, и, следовательно, такой переход можно рекомендовать почти всем без исключения. Облагаемым налогами инвесторам нужно тщательно обдумывать каждый конкретный случай. Например, продав в 2015 году свои акции категории А Berkshire Hathaway, при их первоначальной цене около 1000 долларов за акцию, рыночной цене 225 тысяч долларов и суммарной ставке федеральных налогов и налогов штата, скажем, 30 %, я получил бы около 157 800 долларов чистой прибыли с каждой акции. Если вложить эти уменьшенные средства в индексный фонд, то, чтобы я смог остаться при своих, нужно, чтобы доходность этого фонда была в будущем на 43 % выше, чем у акций Berkshire [289]. Это кажется крайне маловероятным.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно