|

||

|

|

||

|

|

Онлайн книга - ValueWeb. Как финтех-компании используют блокчейн и мобильные технологии для создания интернета | Автор книги - Крис Скиннер

Cтраница 12

Мы уже очень близки к этому сегодня и приближаемся еще больше, поэтому давайте прекратим беспокоиться из-за мошенничества и риска, связанных с использованием мобильных телефонов, и начнем больше думать об их минимизации. Появление систем мобильных платежей едва не погубило PayPal

Компания PayPal должна быть ключевым игроком на рынке мобильных платежей и мобильных кошельков, поскольку ей принадлежит все пространство интернет-платежей. Безусловно, она прочно утвердилась на рынке мобильных платежей. В частности, в День благодарения количество мобильных покупателей, совершивших покупки с помощью платежной системы PayPal, увеличилось на 43 %, а в черную пятницу 2014 года – на 51 %. В отчете о доходах PayPal за второй квартал 2015 года сказано следующее: «Общий объем платежей вырос на 28 %, до 66 миллиардов долларов, а объем доходов достиг 2,3 миллиарда долларов, на 19 % больше. Мы выполнили 1,1 миллиарда транзакций (что на 27 % больше), создали 3,5 миллиона новых аккаунтов, а количество наших клиентов достигло 169 миллионов». А вот результаты за тот же квартал годом ранее: «Объем доходов увеличился на 1,9 миллиарда долларов. К концу квартала компания PayPal зарегистрировала 4 миллиона новых активных аккаунтов и увеличила количество клиентов до 152 миллионов, на 15 %». Но, как свидетельствуют цифры за 2012 год, показатели роста PayPal не всегда были столь впечатляющими. В 2012 году компания столкнулась с угрозой со стороны первой мобильной POS-системы Square. Она и ее аналоги, такие как iZettle, Sumup, Payleven, mPowa и другие, фокусировались на мобильных инновациях. PayPal много лет работала с мобильными технологиями, но не относилась к ним достаточно серьезно. В действительности ее деятельность была направлена на совершенствование системы интернет-платежей, поэтому компания построила свою бизнес-модель именно на основе интернет-транзакций. Эта модель оказалась под угрозой вследствие появления новых игроков, ориентированных на мобильные технологии. Первая реакция PayPal на данную угрозу была комичной: для того чтобы конкурировать с системой Square (англ. «квадрат»), в компании разработали кардридер Triangle (англ. «треугольник»).

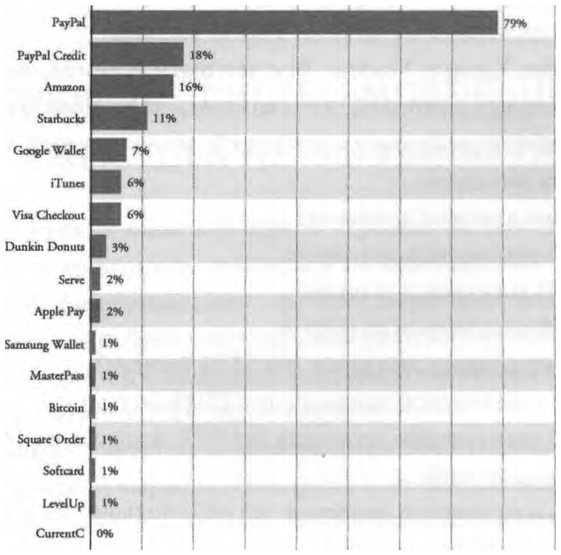

В конце концов в PayPal все же отреагировали надлежащим образом, разработав PayPal Here – POS-устройство для смартфона, предназначенное для считывания магнитных карт и проведения платежей с использованием чипов и ПИН-кодов. Затем в компании создали устройство под названием PayPal Beacon, позволяющее осуществлять платежи бесконтактным способом посредством Bluetooth. Кроме того, PayPal совместно с Samsung занялась разработкой системы аутентификации по отпечатку пальца. PayPal выкупила Braintree, Venmo, Xoom и Modest. Все эти шаги помогли компании построить свой бизнес мобильных платежей, что сказалось на ее показателях: 2006 год – объем мобильных платежей, выполненных PayPal, составляет менее 1 миллиона долларов; 2007 год – 7 миллионов долларов; 2008 год – 25 миллионов долларов; 2009 год – 141 миллион долларов; 2010 год – 750 миллионов долларов; 2011 год – 4 миллиарда долларов (на 525 % больше); 2012 год – 14 миллиардов долларов (на 250 % больше); 2013 год – 27 миллиардов долларов (на 99 % больше) из 180 миллиардов общей стоимости транзакций; 2014 год – 46 миллиардов долларов (на 68 % больше) из 235 миллиардов долларов общей стоимости транзакций. В настоящее время PayPal – ведущий поставщик услуги «цифровой кошелек» и самая популярная система мобильных цифровых платежей в Америке. Практически потеряв рынок мобильных платежей, компания PayPal сумела изменить ситуацию к лучшему и победить благодаря созданию стратегии, ориентированной прежде всего на использование мобильных технологий. Основным фактором ее успеха стал фокус на овладении мобильным пространством посредством инноваций, лучший пример которых – компания Venmo. Система мобильных платежей Venmo была разработана во время уик-энда двумя программистами – представителями поколения Y по весьма банальной причине: один из них забыл чековую книжку. Вот что говорит сооснователь компании Venmo Эндрю Кортина: В один из уик-эндов мы собрались, чтобы поработать над этой идеей. Игрэм [Мэгдон-Исмаил, второй сооснователь Venmo] приехал ко мне в Нью-Йорк, оставив свой кошелек в Филадельфии. Я оплачивал его расходы все выходные, а перед отъездом он выписал чек, чтобы вернуть мне деньги. Он был раздосадован тем, что ему пришлось искать чековую книжку, чтобы выписать чек, а меня раздражала необходимость идти в банк, чтобы его обналичить (чего я так и не сделал). И мы подумали: а почему мы до сих пор это делаем? Ведь все остальное мы делаем с помощью телефонов. Нам определенно следовало бы пользоваться PayPal для перевода друг другу денег. Но мы этого не делаем, так же как и наши друзья. В итоге мы решили устранить проблему и разработать такой способ перевода денег, который бы соответствовал тому, как мы с друзьями используем другие приложения.

В течение четырех последующих лет производительность Venmo в плане обработки транзакций ежегодно удваивалась (700 миллионов долларов в третьем квартале 2014 года против 1,6 миллиарда долларов во втором квартале 2015-го). Учитывая, что эта платежная система разработана представителями поколения Y и предназначена для поколения Y, в компании понимают, что новые разработки могут появиться в считаные часы.

Крайне важно помнить, что в мобильном мире все меняется со скоростью света. Фотографии, новости, идеи и приложения могут распространиться по миру буквально за несколько минут. Мы живем в эпоху практически мгновенных перемен, происходящих в реальном времени, и аналоговому поколению, привыкшему к обработке пакетов транзакций, поступивших за ночь, трудно не отставать. Наш мир стремительно меняется, и многим банкирам и консультантам сложно идти в ногу со временем. Например, прямо сейчас разворачивается мегабитва между Square и PayPal. И что еще важнее, не менее серьезное сражение происходит между Stripe и Klarna (о Klarna более подробно рассказывается во второй части книги) – компаниями, о которых большинство топ-менеджеров финансовых компаний даже не слышали, хотя Stripe и Klarna имеют ключевое значение для любого бизнеса, поскольку обеспечивают быстрый пиринговый обмен ценностями посредством мобильной сети.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно