|

||

|

|

||

|

|

Онлайн книга - Финансовая отчетность для руководителей и начинающих специалистов | Автор книги - Алексей Герасименко

Cтраница 60

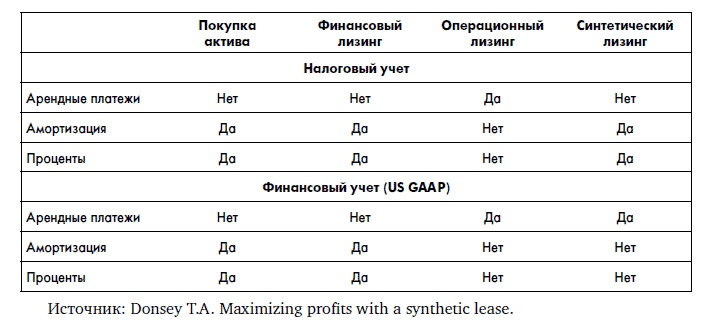

Сравните сводные характеристики различных методов финансирования:

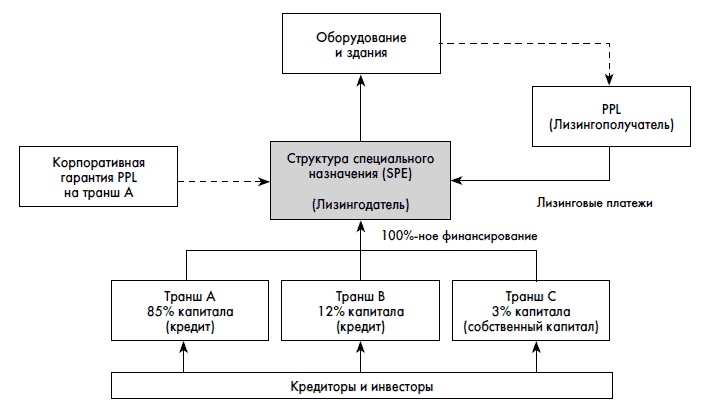

Для реализации схемы синтетического лизинга PPL Corporation должна была создать SPE, через которую и следовало осуществлять финансирование. Для помощи в структурировании сделки PPL Corporation планировала пригласить инвестиционный банк. В ходе презентации все банкиры выразили уверенность в возможности реализации традиционной схемы синтетического лизинга. Но при этом некоторые банки предложили в качестве альтернативы структуру, которая называлась лизингом с ограниченной гарантией. Традиционный синтетический лизинг структурировался следующим образом:

Лизинговое оборудование и основные средства приобретались на баланс SPE, после чего по договору лизинга передавались в пользование PPL. Обычно общий капитал SPE, необходимый для приобретения оборудования и основных средств, в такой схеме включал в себя 3 % (транш С) в виде вкладов инвесторов. Остальные 97 % являлись заемным капиталом (кредитами), структурированными в виде двух траншей. Транш А (85 % общего капитала) гарантировался лизингополучателем. Транш В (12 % общего капитала) в случае банкротства SPE нельзя было предъявить лизингополучателю. Однако у его обладателей было преимущественное право получения компенсации в случае продажи залога (лизингового имущества), находящегося в собственности SPE. По сути, стоимость залога для транша В была слишком большой (12 % капитала были защищены 100 % стоимости активов SPE), так что риск обладателей этого транша был минимален. Лизинг с ограниченной гарантией использовал этот факт. При таком варианте лизинга транш А мог быть уменьшен вплоть до 35 % общего капитала SPE, а транш В – увеличен вплоть до 62 % общего капитала. Правда, учитывая потенциальную рискованность строительства пиковых станций, банки считали возможным увеличить транш В не более чем до 30 %. Тем не менее такая структура могла позволить значительно снизить объем транша А, т. е. объем, гарантированный всеми активами PPL Corporation. В этом случае увеличивался дополнительный объем кредитных ресурсов, которые могла получить компания для прочих своих проектов. Этот аспект сделки был особенно привлекателен для PPL. Однако выбор лизинга с ограниченной гарантией нес в себе и минусы. Во-первых, структурирование сделки по схеме лизинга с ограниченной гарантией требовало дополнительного времени – по оценкам банков, дополнительные четыре недели к обычному сроку структурирования сделки по схеме синтетического лизинга. Но у PPL были жесткие временны́е рамки. Для новых станций компания закупала турбины у General Electric. Цикл производства турбин занимал около года, портфель заказов на турбины у General Electric был сформирован на несколько лет вперед. Чтобы «втиснуть» в производственное расписание General Electric турбины, необходимые для работы новых станций, PPL купила у General Electric опцион на необходимое количество турбин. Срок действия опциона истекал через полтора месяца, поэтому задержки с получением финансирования могли привести к проблемам в строительстве новых станций. Во-вторых, в связи с нестандартной структурой и бóльшим потенциальным риском кредиторов лизинг с ограниченной гарантией обошелся бы компании дороже (эффективная процентная ставка была бы выше). По оценкам инвестиционных банкиров разница с обычным синтетическим лизингом могла составить от 60 до 90 базисных пунктов. Стив Мэй взвешивал предлагаемые варианты и готовил презентацию для совета директоров: решение надо было принимать, и принимать быстро. Разбор полетов PPL Corporation

В случае с PPL Corporation мы впервые столкнулись с проблемой финансирования компании. Как видите, у компаний для этого есть много опций: можно выпускать новые акции, можно брать кредиты, выпускать облигации, использовать проектное финансирование и т. д. Лизинг – одна из доступных возможностей. В случае с PPL Corporation, как мы видим, выбор способа финансирования определяется, в частности, и соображениями влияния финансирования на финансовую отчетность компании. В чем преимущество лизинга для PPL в данном случае? Оно прежде всего связано с тем, что сделка, структурированная с помощью синтетического лизинга или лизинга с ограниченной гарантией, оставляла обязательства PPL за балансом компании. Такое положение дел позволяло компании показывать больший объем «бумажной» прибыли, улучшало возможности получения дополнительного кредитного финансирования будущих проектов. Ради этого компания готова пойти на серьезные дополнительные издержки – создание новой компании для лизинга, сложные юридические схемы, серьезные издержки на юристов, банкиров и т. д. Бизнес-смысла в создании SPE для PPL Corporation нет. По сути, практически все риски, связанные с владением станциями, будет нести PPL. Вместе с тем лизинг обойдется компании дороже финансирования проекта за счет привлечения корпоративного кредита. По сути, выбор PPL диктуется не соображениями целесообразности для бизнеса, а соображения «красивой» отчетности, которая позволяла бы поддержать и увеличить курс акций компании. Насколько это правильно? Сложный вопрос. С одной стороны, поддержка и обеспечение роста курса акций компании – это прямая обязанность менеджеров компании. С другой стороны, «рисование» отчетности может в долгосрочной перспективе повредить курсу акций. В ситуации PPL Corporation вы увидели, что в реальности путь от идеи до ее воплощения может быть непростым. Лизинг в процессе реализации сделки в данном случае имел весьма сложную форму: • несколько специально создаваемых юридических лиц (подробно роль SPE мы рассмотрим в главе «Забалансовые обязательства»); • несколько траншей капитала с разным уровнем обеспечения (85 % капитала SPE обеспечены всеми активами PPL Corporation, 12 % обеспечены только залогом – станцией, 3 % – это средства инвесторов, вложивших деньги в лизинговую компанию); • использование траста для организации платежей (средство контроля интересов кредиторов). Все нюансы практического воплощения каждой идеи невозможно описать в книге. По большей части вы их изучите, только столкнувшись с ними в реальной жизни. Что же произошло с PPL Corporation? Стив Мэй решил идти проверенным консервативным путем и использовать традиционную схему синтетического лизинга. В мае 2001 г. PPL Corporation оформила сделку синтетического лизинга для строительства двух электростанций – Sundance в штате Аризона и University Park в Иллинойсе. Эти станции были построены и запущены летом 2002 г. В декабре 2001 г. компания использовала схему синтетического лизинга для начала строительства своей новой электростанции Lower Mt. Bethel в Пенсильвании. Общий объем обязательств по лизингу по этим трем объектам составил свыше $1,1 млрд.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно