|

||

|

|

||

|

|

Онлайн книга - Основы финансовой грамотности | Автор книги - Артем Богдашевский

Cтраница 58

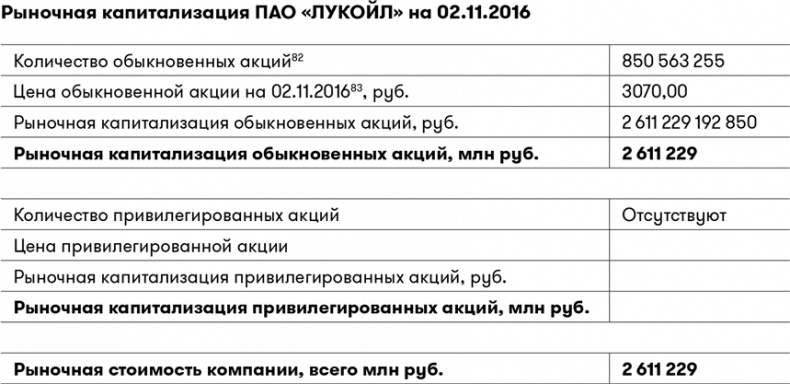

Даже по нескольким цифрам бухгалтерского баланса мы видим, что имеем дело с солидной и мощной компанией, капитал (собственные средства) которой составляет 3 231 374 млн (3,2 трлн) руб. Активы ПАО «ЛУКОЙЛ» почти в 2,8 раза превышают ее обязательства. Компания показывает хорошую прибыль. Лично у меня не возникает опасений, что акции ПАО «ЛУКОЙЛ» могут быть ненадежными. Заполняем вторую таблицу.

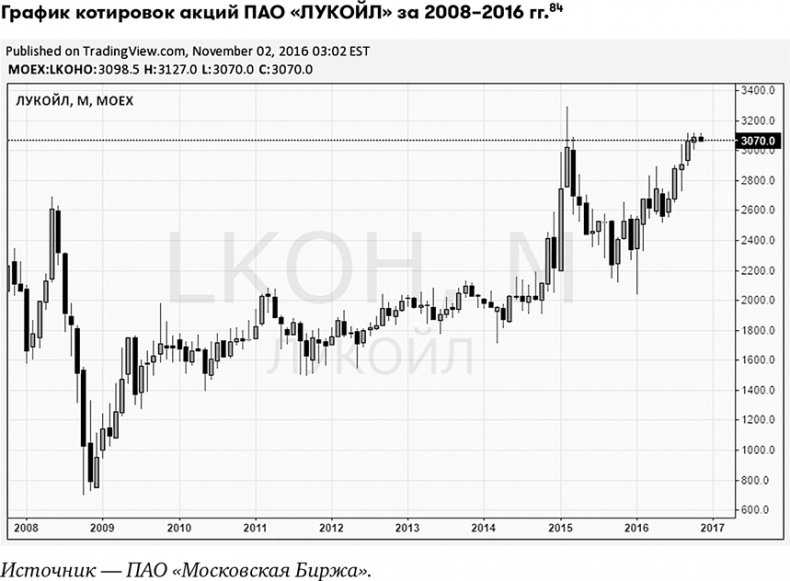

Теперь давайте сравним рыночную стоимость ПАО «ЛУКОЙЛ» с некоторыми цифрами из бухгалтерской отчетности компании: Рыночная стоимость компании на 02.11.16 – 2 611 229 млн руб. Основные средства – 3 411 153 млн руб. Денежные средства и их эквиваленты – 257 263 млн руб. Капитал (собственные средства) – 3 231 374 млн руб. Мы видим, что резкого дисбаланса между рыночной стоимостью ПАО «ЛУКОЙЛ» (2,6 трлн руб.) и капиталом (собственными средствами) компании (3,2 трлн руб.) нет. По состоянию на 2 ноября 2016 г. можно сказать, что акция немного недооценена. Для того чтобы сравнялись рыночная стоимость и капитал (собственные средства) компании, акция ЛУКОЙЛа должна стоить не 3070, а около 3800 руб. В этом случае биржевые аналитики сказали бы, что цена акции является справедливой, то есть акции компании стоят столько же, сколько по бухгалтерским документам стоит сама компания. Кстати, на бирже это довольно редкий случай. Ведь когда люди и организации покупают и продают акции, они не стремятся к тому, чтобы уравнять рыночную стоимость и капитал компании. Данные цифры – всего лишь условный ориентир, который дает нам возможность как-то ориентироваться в ценах акций и получить общее представление о том, является ли акция дорогой или дешевой. Итак, четкого ответа на вопрос: «Является ли акция дорогой или дешевой?» – мы не получили. Акция недорогая, но и не очень дешевая. Ее рыночная цена немного ниже справедливой цены. Поэтому нам будет очень полезно взглянуть на график котировок акций ПАО «ЛУКОЙЛ» за последние несколько лет. По графику мы видим, что акции ПАО «ЛУКОЙЛ» росли последние восемь лет без значительных спадов. В конце 2008 г. акция была очень дешевой. Тот, кто купил ее тогда и не продал до сих пор, неплохо заработал. Очень может быть, что акция и дальше будет расти в цене. Напомню, что ее справедливая цена – в районе 3800 руб. Тем не менее, на мой взгляд (по состоянию на начало ноября 2016 г.), акция торгуется дорого. Ее цена является почти максимальной за все девять лет. Вывод: ПАО «ЛУКОЙЛ» – мощная и надежная компания с хорошими экономическими показателями. Но по состоянию на ноябрь 2016 г. ее акции являются дорогими, хотя и имеют потенциал для роста. Шансы заработать на акциях ЛУКОЙЛа есть, но я бы предпочел, чтобы эти шансы были повыше. Наши рекомендации: дождаться, пока акции подешевеют, или подыскать другие варианты для инвестиций.

11.6. ПАО «ГМК “Норильский никель”»

Группа компаний «Норникель» – это крупнейший в мире производитель никеля и палладия и один из крупнейших в мире производителей платины и меди. Основные подразделения компании – это Заполярный филиал ПАО «ГМК “Норильский никель”» и АО «Кольская горно-металлургическая компания»85. Заходим на официальный сайт компании и находим нужные сведения, которые переносим в наши таблицы.

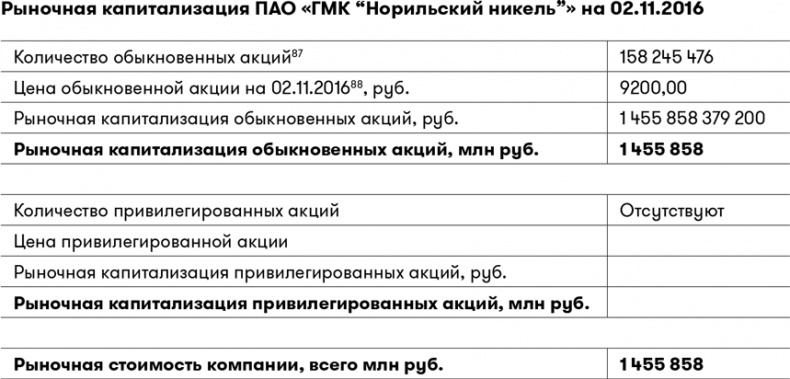

Мы видим, что по размеру капитала (собственных средств) ПАО «ГМК “Норильский никель”» не такая крупная компания, как, например, ПАО «Сбербанк России» или ПАО «Газпром». Бухгалтерский баланс компании положительный, то есть сумма активов превышает сумму обязательств. Сумма обязательств, по сравнению с суммой активов, довольно значительна, но особой тревоги не вызывает. Сумма краткосрочных обязательств (которые нужно погасить в течение следующего года) размером в 244 344 млн руб. уже перекрывается суммой имеющихся в кассе и на счетах предприятия денежных средств и их эквивалентов (295 480 млн руб.). Компания прибыльная: в 2015 г. ее чистая прибыль увеличилась на 11,4 % по сравнению с 2014 г. Этих цифр вполне достаточно, чтобы считать ПАО «ГМК “Норильский никель”» надежной и прибыльной компанией и без опаски приобретать ее акции. Заполняем вторую таблицу, для того чтобы узнать рыночную стоимость компании. Теперь сравним рыночную стоимость ПАО «ГМК “Норильский никель”» с некоторыми цифрами из бухгалтерской отчетности компании:

Рыночная стоимость компании на 02.11.16 – 1 455 858 млн руб. Основные средства – 465 890 млн руб. Денежные средства и их эквиваленты – 295 480 млн руб. Капитал (собственные средства) – 164 885 млн руб. Как видим, рыночная стоимость компании (1 455 858 млн руб.) более чем в три раза превышает стоимость основных средств компании (465 890 млн руб.), то есть бухгалтерскую стоимость основных производственных мощностей ПАО «ГМК “Норильский никель”». Даже если сравнить рыночную стоимость компании со стоимостью всех ее активов (974 549 млн руб.), куда включены деньги на счетах и в кассе предприятия, дебиторская задолженность (суммы, которые партнеры компании должны ей выплатить), запасы руды и т. д., мы увидим, что рыночная стоимость всех акций компании превышает сумму всех ее активов почти в 1,5 раза. А если сравнить рыночную стоимость компании с ее капиталом (собственными средствами), то рыночная стоимость всех акций компании в 8,8 раза окажется выше капитала компании. Все это говорит о том, что акции ПАО «ГМК “Норильский никель”» сильно переоценены. Я считаю, что эти акции по состоянию на начало ноября 2016 г. очень дорогие для покупки. Чтобы подтвердить или опровергнуть мое мнение, предлагаю взглянуть на график их котировок. На графике хорошо видно, что очень дешевыми акции ПАО «ГМК “Норильский никель”», как и почти все акции российского фондового рынка, были в конце 2008 г., когда начался мировой финансовый кризис. А самыми дорогими – в конце 2014 г., когда одна акция стоила около 12 000 руб. Как вы помните, тогда произошла сильная девальвация рубля: цена доллара США с 32 руб. взлетела почти до 70 руб. Интересно, как на это отреагировали акции разных компаний. Если цена акций Сбербанка в то время упала со 100 почти до 50 руб., то цена металлургической компании ПАО «ГМК “Норильский никель”», наоборот, достигла своего максимума.

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно