|

||

|

|

||

|

|

Онлайн книга - Сигнал и Шум. Почему одни прогнозы сбываются, а другие - нет | Автор книги - Нейт Сильвер

Cтраница 74

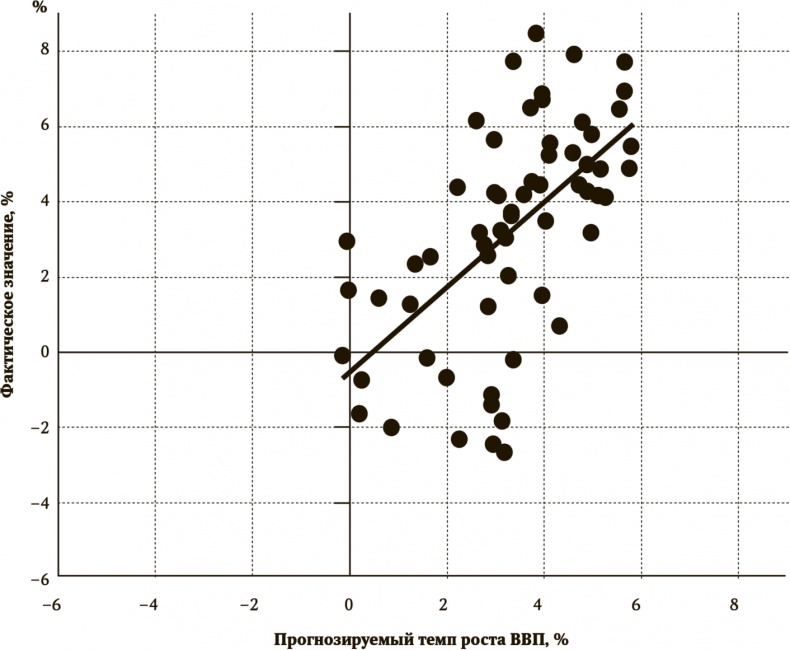

Хотя большинство экономистов верит в то, что в результате стабилизации цикла деловой активности [86] был достигнут определенный прогресс, можно считать, что нам просто повезло и мы смогли избежать более серьезных проблем. Это мнение особенно справедливо для периода между 1983 и 2006 гг. – частью Длинного бума, которую иногда называют эпохой Великого успокоения (Great Moderation), когда экономика находилась в рецессии лишь 3 % времени. Однако значительная часть роста обеспечивалась за счет масштабного увеличения государственного и потребительского долга, а также за счет пузырей с различными видами активов. Ни у какой развитой экономики просто нет объективной возможности расти такими темпами, как во времена Великого успокоения. Если в 1980‑е гг. прирост экономики Японии ежегодно составлял 5 %, то сейчас она растет в лучшем случае на 1 % в год {416}. Возможно, это и стало одной из причин, из-за которых прогнозисты и политики оказались застигнутыми врасплох столь глубокой рецессией 2007 г. Они не только не могли предсказать события масштабов Великой депрессии [87], но иногда и калибровали свои прогнозы по параметрам эпохи Великого успокоения, которая с исторической точки зрения была лишь исключением. Не отбрасывайте имеющиеся данные Федеральный комитет по операциям на открытом рынке [88], отвечающий за определение процентной ставки в стране, должен по закону предоставлять макроэкономические прогнозы Конгрессу не менее двух раз в год. К концу 2007 г. этот комитет в каком-то смысле опережал события. Его прогноз роста ВВП был чуть более «медвежьим» [89], чем прогнозы, создававшиеся в частном секторе, что заставило организацию четыре раза понижать процентную ставку до конца года. Тем не менее в протоколе комитета, выпущенном в конце октября 2007 г., термин «рецессия» вообще не использовался для описания экономической ситуации {417}. Федеральный комитет очень внимательно следит за своим языком и возможностью рецессии, поэтому были использованы фразы типа «риски, связанные со снижением оборотов». Однако он не делал ставку на рецессию, и его прогноз все еще предполагал экономический рост. Мало было факторов, которые указывали бы на то, что комитет в принципе рассматривал возможность рецессии (особенно в тех масштабах, в которых рецессия произошла в реальности). Отчасти причина этого может быть связана с тем, что комитет, оценивая правильность своих прогнозов, полагался на данные, полученные со времен Великого успокоения. В частности, он уделял серьезное внимание научной работе, в которой изучалась эффективность экономических прогнозов за период с 1986 по 2006 г. {418}. Однако проблема этих лет состояла в том, что экономическая нестабильность в тот период была крайне мала: в 1990–1991 гг. и в 2001 г. произошли лишь две слабые рецессии. «Связывая текущую неопределенность с данными, полученными начиная с середины 1980‑х гг., – предупреждали авторы работы, – мы предполагаем, что спокойные условия Великого успокоения будут существовать и далее». Это было невероятно смелое предположение. Отчасти Федеральный комитет пришел к выводу о невозможности серьезной рецессии в 2007 г. из-за того, что предпочел игнорировать годы, в которые бушевала жестокая рецессии. Прогнозист не должен игнорировать любые данные, особенно когда изучает редкие события, такие как рецессии или президентские выборы. В подобных случаях, в принципе, исходных данных немного. Игнорирование каких-либо из них часто свидетельствует либо о том, что прогнозист слишком уверен в себе, либо о том, что его модель обладает значительным оверфиттингом. Иными словами, он делает акцент на самопрезентацию, а не на точность прогноза. В этом конкретном случае было не так очевидно, что экономистам удалось улучшить свои прогнозы дальнейшего развития цикла деловой активности. На рис. 6.5а представлены данные прогнозируемого уровня роста ВВП, взятые из опросов SPF, и его реальные значения за период с 1968 по 1985 г., которые Федеральный комитет мог принять во внимание, но предпочел отбросить. Как видно из рисунка, для этого периода характерна значительная экономическая нестабильность, как, например, происходило и во времена направляемой инфляцией рецессии середины 1970‑х и начала 1980‑х. Тем не менее эти результаты нельзя считать обескураживающими для прогнозистов, поскольку предсказанные и реальные параметры обладают достаточно сильной корреляцией.

Рис. 6.5а. Соотношение между прогнозируемыми и фактическими значениями ВВП, США, 1968–985 гг. Однако если посмотреть на аналогичные данные за период с 1986 по 2006 г. (рис. 6.5б), то мы увидим совсем другую картину. Большинство точек попало в узкий диапазон от 2 до 5 %, и расположены они достаточно близко друг от друга. Так как в этот период значения ВВП изменялись не намного, средняя ошибка прогнозирования была меньше, чем в предыдущем периоде [90]. Тем не менее прогнозы не смогли уловить признаки умеренной рецессии ни в 1990 и 1991 гг., ни в 2001 г. В сущности, корреляция между прогнозируемыми и фактическими значениями практически отсутствовала. Это позволяет нам сделать вывод, что экономисты так и не научились предсказывать поведение экономики. Скорее, на какое-то время, когда экономика развивалась довольно слабо, их работа стала временно легче (как легче работа синоптика в предсказуемом Гонолулу по сравнению с работой в довольно непредсказуемом Буффало).

|

Вернуться к просмотру книги

Вернуться к просмотру книги

Перейти к Оглавлению

Перейти к Оглавлению

Перейти к Примечанию

Перейти к Примечанию

© 2020 LoveRead.ec - электронная библиотека в которой можно

© 2020 LoveRead.ec - электронная библиотека в которой можно